- +1

思必驰:AI赛道熄火,联想阿里集体减持

作者 | 雨辰

“人工客服能把活人气死,人工智能(AI)客服能把死人气活”。

我们在日常生活中经常可以接到智能客服电话,或在遇到售后问题时和智能客服对话。无论是语音还是文本的对话形式,智能客服为企业降低了人工成本,增加了转化率。

创新工场董事长李开复曾经预言,人工智能和自动化将具备取代40-50%岗位的技术能力,而其中有固定台本和对白内容的各种互动、工作内容重复性较高的客服人员可能会受到一定威胁。

技术的进步趋势不可否认,但很多情况下,用户得到的反馈是“对不起,这个问题我听不懂”,最终还是转向人工客服解决问题。用户吐槽人工智能客服不够“智能”的背后,是AI企业长期借助融资烧钱,连续亏损,难以找到持续商业化变现手段的窘境,这也是很多行业内企业的共性问题。

1、巨额研发拖累盈利

7月,智能语音赛道上的AI独角兽思必驰科技股份有限公司(以下简称“思必驰”)提交了科创板IPO申请。招股书显示,思必驰是一家对话式人工智能平台型企业,基于公司自主研发的新一代对话式人机交互平台和人工智能语音芯片,围绕“云+芯”进行布局,提供软硬件结合的人工智能技术与产品服务,实现普适的智能人机信息交互。

图源:招股书

公司目前主营业务共有三类:第一,智能人机交互软件产品,主要为智能家电、智能汽车语音控制系统提供软件服务,同时,思必驰还可以为政企客户提供类似于114机器人、会议智能转写等服务。软硬一体化人工智能产品和对话式人工智能技术服务。第二,软硬一体化人工智能产品,这类产品集成了软件和硬件,既有面向B端客户的AI语音芯片,也有面向C端客户的智能投影仪、智能音箱、车载智能HUD等产品。第三,对话式人工智能技术服务,主要包括一些专利技术授权、SaaS服务和定制开发服务。

招股书显示,思必驰在2019年至2021年营收分别是1.15亿元、2.37亿元、3.07亿元,复合增长率超过60%,业务整体呈现高速扩张态势。从营收结构来看,软硬一体化人工智能产品是思必驰第一大营收板块,也是增速最快的板块。2021年营收为1亿元,占总营收比例33%。

通过招股书可以发现,思必驰与很多头部企业都有合作关系。在智能家电领域,公司与海信、华为、美的、长虹、天猫、小米、云米、康佳等客户达成了深度合作;在智能汽车领域,公司的客户涵盖上汽、北汽、小鹏、理想、哪吒、博泰、德赛西威等国内主机厂及一级供应商;在消费电子领域,公司客户包括 OPPO、 vivo、小天才、优学派、纽曼等行业一线企业。

不过,最近三年,思必驰归母净利润分别为-2.51亿元、-1.80亿元和-2.98亿元,合计亏损7.29亿元。同期,思必驰研发投入分别为1.99亿元、2.04亿元、2.87亿元,合计金额6.9亿。也就是说,近三年的营收还不足以覆盖研发支出,也是思必驰连年亏损的最直接原因。

对于亏损原因,思必驰解释称,公司尚处于快速发展期,营业收入规模相对较小。自设立以来即从事人工智能语音产品和技术的研发,为保持技术领先性,研发资金投入较大;此外,报告期内的股权激励也导致公司未弥补亏损有所增加。

报告期内,公司确认了股份支付费用5714.37万元、5400.5万元、6127.1万元,2022年和2023年公司还将产生超1.2亿元的股份支付费用。

2、上市前联想、阿里减持

前几年,AI相关的赛道十分火热。从思必驰的融资历程可以看出,2012年至2020年,作为AI语音独角兽,思必驰一共获得了7轮融资。其中不乏联想之星、阿里巴巴、富士康、联发科MTK这样的明星投资人。其中,2012年联想之星参与了思必驰A轮融资。2015年,阿里巴巴斥资1亿元参与思必驰B轮融资,并在次年思必驰的C轮融资中再次参投。

不过,投资机构对于人工智能领域的投资逐步趋于理性。招股书显示,2020年4月,联想之星、阿里网络和启迪创新分别将所持部分思必驰股份转让,此次转让中思必驰的估值为30亿元。2020年10月,阿里巴巴再次减持思必驰,持股比例从2019年的18.3%下降至13.2%。目前,阿里仍然是思必驰的第二大股东。

巧合的是,参与两轮思必驰融资后,2019年,浙江天猫技术有限公司成为了思必驰最大的客户,销售金额超过1000万,占当年营业收入近9%,同期阿里云计算有限公司也成为思必驰采购金额最大的供应商。而2020年两次减持之后,阿里也退出了思必驰的前五大客户和供应商名单。

更让投资人担心的是思必驰毛利率逐年下滑。近三年,思必驰的毛利率从2019年的七成以上下滑至2021年的不足六成。公司解释,主要原因为报告期内公司产品结构发生变化,毛利率相对较低的软硬一体化人工智能产品收入占比增加。

虽然招股书没有披露阿里减持思必驰的具体原因,但在互联网巨头收缩投资,回归主线的过程中,AI赛道竞争激烈,即便是在细分领域,思必驰的市场份额也不算高。

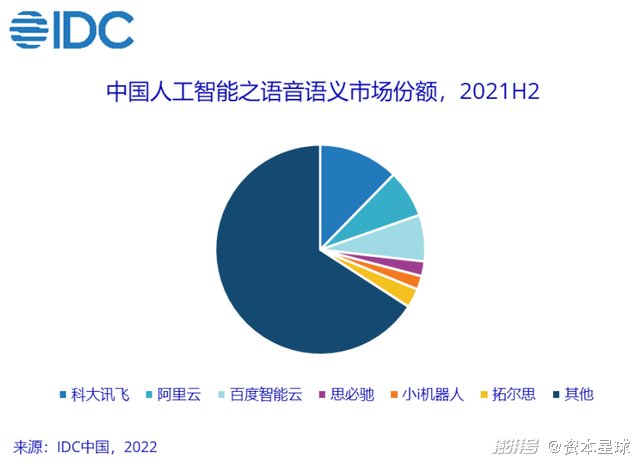

IDC数据显示,2021年下半年,人工智能领域中语音语义市场规模达到12.3亿美元,同比增长近40%。但不论是智能语音还是对话式AI子市场都进入了缓慢增长期。其中既有科大讯飞这样思必驰的同行,也有阿里云、百度云这样的互联网巨头。

目前的市场格局越来越向头部厂商聚集,其中科大讯飞一家就占据了超过60%的市场份额。阿里云、百度智能云的市场份额也有所提升,而思必驰的市场份额仅排在第四位。

经历7轮融资后,已经两年没有接受外部融资的思必驰,融资需求不减。截至2021年末,公司合并负债率由上年末的28.15%提升至47.24%,账面货币资金由上年末的5.05亿元减少至3.04亿元。

但最终能否成功上市和融资金额的多少都关系到估值。AI赛道熄火的最直接的影响就是企业估值的下降,科大讯飞作为行业龙头,2021年营业收入大约是思必驰的25倍,且净利润超过8亿元。目前科大讯飞市值未超过千亿。相比之下,还深陷亏损的思必驰计划发行不超过10%的股份,拟募资10.3亿元。照此数据推算,思必驰的整体估值约为103亿元,恐怕有估值过高的嫌疑。

3、赛道“熄火”

之所以不看好思必驰的上市前景,部分原因是已经有类似例子发生。和思必驰类似,专注于语音识别及语言处理技术,同时也有芯片研发的云知声在2020年11月递交了IPO申请,仅隔3个月后云知声主动撤回了上市申请。

当时AI赛道还处在资本热捧的阶段,当年7月,AI芯片第一股寒武纪登录科创板,首日暴涨近300%,市值成功突破千亿。

赛道的火热氛围因为商汤的暴涨到达顶峰。去年12月,商汤科技在港交所挂牌上市,开盘后大涨10%,并在随后的四个交易日迅速翻倍,总市值一度突破3000亿港元。

但随后市场迅速转冷,上市的AI概念股频繁出现破发。2022年1月27日,创新奇智登陆港交所,发行价和开盘价均为26.3港元/股,结果很快跌破发行价。3月17日,格灵深瞳以每股39.49元的发行价登陆科创板,首日开盘即跌破发行价。

曾经风光无限的商汤科技,也在行业转冷的过程中留下了“浓墨重彩”的一笔。6月,公司股票巨额解禁的压力下,商汤科技盘中大跌45%。目前商汤股价持续在低位徘徊,市值跌破800亿。

科创板AI企业也面临同样的问题,寒武纪股价较上市初期的最高价297元每股跌去近八成,市值不足300亿元,也处于破发状态。

赛道熄火,市场回归理性的背后,AI企业面临着相似的局面。

2021年,商汤科技营收为47亿元,同比增长36.4%,经调整后亏损净额为14.18亿元;云从科技实现收入10.76亿元,同比增长42.5%,净亏损6.32亿元。寒武纪实现营收7.2亿,但亏损达到8.25亿元;云知声最近3年亏损达到8亿。

智能语音与图像识别是目前AI领域技术最成熟、应用最广泛的两个分支。但AI独角兽都面临比较严重的亏损问题。而为了尽快实现盈利,各家AI公司纷纷转型。

不过,AI起家的企业大多会走上四条转型路径:系统化的AI解决方案、 AI智能硬件、AI专用芯片和AI操作系统。这四种路径虽然互不排斥,但每条赛道都竞争激烈。

以智能硬件为例,思必驰旗下智能硬件品牌“思麦耳”推出了首款产品,降噪会议麦克风音箱。这款具有智能降噪、免费音频实时转写等功能的产品是传统公司会议场景中“八爪鱼”的替代,同时加上了语音实时转写文字的功能。

事实上,市场上已经有不少同类产品。思必驰负责人也表示,消费电子产品都有生命周期,目前硬件本身并不赚钱,先把品牌和用户做起来,后续会继续上线一些增值服务,拓展营收模式。似乎,公司对于这款产品的盈利模式还存在疑问。

思必驰也在招股书中坦言,在人工智能语音语言技术产品从研发投入到产业化落地的过程中,模型设计、数据准备、模型训练、准确度验证、业务流程监控以及适配开发等环节都有着巨大的挑战。具体到智能语音语言行业,相较于人工智能行业其他细分领域,由于其定制化程度更高,规模化速度相对较低,其商业化落地速度较慢,跨越“鸿沟”的难度相对更大。

业内人士认为,AI公司面临的商业化难题,症结就在于落地场景比较单一。安防和金融是AI赋能实体经济市场份额最多的前两大领域,占比分别达到53.8%、15.8%,合计近70%。也就是说,AI在大多数行业还没有实现深度融合和落地。上市热潮过后,叠加货币政策收紧的大环境,行业优胜劣汰的过程可能会加速,留给AI企业探索商业模式的时间,恐怕已经不多了。

参考资料:

[1]《2021年人工智能市场份额发布——市场格局震荡,终局远未到来》,IDC

[2]《AI语音公司:徘徊在商业化转型的十字路口》,中国经营报

*本文基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司