- +1

风口浪尖上的“场外期权”

原创 于前 远川投资评论

按理说,像场外期权这种复杂衍生品这辈子都很难有破圈到微博热搜的机会,谁知偏偏遇上了一个行业史诗级的流言。

舆论的发酵从一条微博开始,此后「转:广州某头部基金公司顶流基金经理失联」、「多位基金经理因参与场外期权被查」的聊天记录在各个微信群之间迅速流转,有心者甚至直接翻出8月6日当天公告的基金经理变动信息,涉及多家公募的基金经理,也引发部分基金公司连夜否认。

据远川了解,近期多位变动的基金经理都是正常离任,跟传言毫无关系。但澄清和否认无法阻止流言的传播,围绕基金经理如何借道场外期权做「老鼠仓」的讨论愈演愈烈,亏了大半年的基民们,正在借「场外期权」这件事,疯狂地倾诉着对基金经理的怨念。

那么,场外期权究竟是一个怎样的工具?它是如何实现盈利的?为什么和公募基金经理出现在一起的时候,会引发如此轩然大波?

期权:花小钱办大事

先来讲讲什么是期权。

期权的英文叫做option,顾名思义就是一种选择的权利。它选择的是在特定时间段内以特定价格买卖指定的证券。简而言之,选价格、选时间。

这种选择,与在二级市场里正常买卖股票相比,一个显著的差异就是保证金交易制度带来的高杠杆。

比如想要投入300万买某个特定上市公司的股票,如果使用1:1融资那就要投入150万。而如果买入一月期的个股期权,通常只需要付出一定比例的保证金,有时就可以撬动高达20倍的杠杆。

而喜欢玩期权的人,更看中的通常是它特殊的盈亏结构。通俗来说,买股票,亏了被套就只能做长期股东多吃分红;买期货,亏了大不了交割,提个一手16吨猪肉封在家里慢慢吃;但期权不一样,它是一个权利,让你可以在未来约定好的时间按照约定的价格买卖约定的标的。当然你也可以选择到期不做任何交易,权当把期权费亏给了证券公司。

更值得一提的是,作为一个衍生品,期权和一卵双生的期货一样,可以看多做多,也可以看空做空,一来一去就又孵化出更多的交易方向——买入看涨期权;卖出看涨期权;买入看跌期权;卖出看跌期权。

而期权根据标的不同,又可分为股票期权、外汇期权、指数期权和期货期权等等。到这里,就又衍生出了场内与场外的概念。我们买卖股票,指数和期货这些都是在对应的交易所,在一些交易所里同样也有资产对应的期权合约可以交易。而在交易所之外,金融机构与公司之间同样可以直接进行期权交易,这样的产品便称为场外期权。

到这里基本都是正经教科书里的正经路数。

但如果对这类产品稍加利用,配合股票自身的买卖,就能形成一种更隐蔽的「老鼠仓」做法——比如基金经理打算通过管理的基金买入股票A,就可以提前买入A股票的场外看涨期权,然后再用基金建仓A股票拉升股价,期权价格随之暴涨后平仓获利。

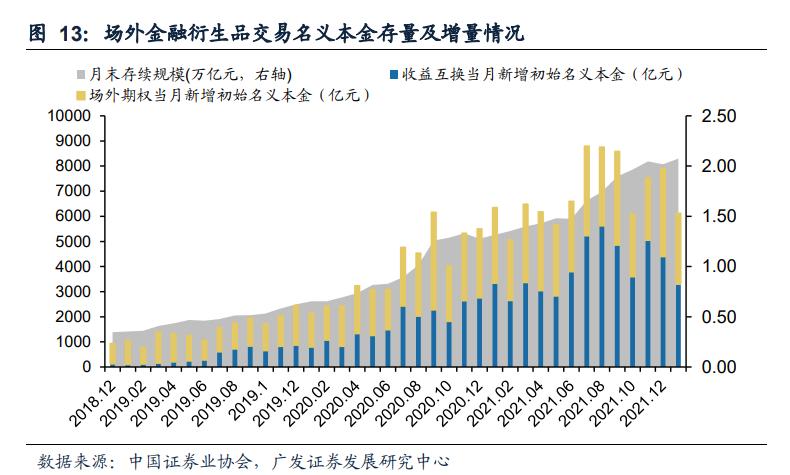

其实在国内,场外衍生品市场并不是主流机构的投资覆盖范围,公募基金也有明确的规定,不能参与场外期权。但场外期权的存量规模依旧超万亿[1],其中占比过半都是股指类期权产品。

曾几何时,当国内的场外期权业务蓬勃发展之初,部分私募假借产品名义,将份额私拆给个人当通道赚取个人投资者的通道费。乱象不长久,在监管机构的严厉打击下,参与场外期权交易和运作的机构被严格监管,个人再难有机会参与场外期权业务。

如今要买卖场外期权有严格的准入门槛,够格参与交易的只有两种情况,行业黑话:532/525。

要么是最近1年末净资产不低于5000万人民币、3年以上证券、基金、黄金、外汇等相关投资经验、金融资产不低于2000万人民币的法人资格;要么是最近1年末管理的金融资产规模不低于5亿元人民币、具备2年以上金融产品管理经验;合规设立的规模不低于5000万元人民币的非结构化产品的产品资格。

但这种准入门槛,有时又会成为滋生中介马甲和隐蔽代持的温床。具体而言,本来被禁止参与场外期权投资的个人投资者或公募基金经理,可以借道合格的第三方机构来参与交易,与此同时自己又不会暴露个人身份信息,以此绕过监管的直接监控。而根据券商中国的报道,这样的利益链条在现实中也确实存在[6]。

一个理论上可实现的操作路径

所以,存不存在通过场外期权进行内部交易的路径?存在。但有没有基金经理会用这种方式来赚钱?谁也不知道。近期密集的基金经理的离任,相信大部分都是正常变动,但其中是否有部分人涉及了「场外期权」,恐怕需要更明确的官方回应。

不过,在远川和行业内人士交流的过程中,一位熟悉期权券商从业者也提到,“国内的PM大部分都还是纯多头,不论是场内期权还是场外期权,具备衍生工具交易能力的人并不多。”

“毕竟如果不是老鼠仓,玩期权要赚钱,可没大家想得那么容易。”

赚钱:以失血为代价

那么,期权本质上究竟在赚什么钱呢?

在期权这个品种上,买方和卖方的立场是对立又统一的——就像买彩票的,人人都希望自己中奖;但卖彩票的,并不希望人人都中奖的同时,也不想看到所有人都不中奖(以至于自己再也卖不出彩票)。

从买方视角看,盈利是第一要义。但真正的期权大佬,几乎都是在缓慢的失血中熬出头来的,是一个和公募基金完全不同的生态。

在对冲发达、衍生品蓬勃的美国,最知名的期权策略玩家大抵就是号称塔勒布大弟子的马克·斯皮兹纳格尔。在2008年美国次贷危机中,名不见经传的马克·斯皮兹纳格尔逆势收获115%的投资回报;而在20年年初那一场全球疫情加原油崩盘的恐怖黑天鹅中,其管理的环球投资更是单季度狂赚41倍。

这些令人窒息的收益背后,运用的正是期权这个工具,利用期权极小保证金、极大杠杆的特性来进行对冲保护,完美实现小资金保护大资金。

只不过,获得这种巨大赔率的代价是持续的亏损。

环球投资每年都会损失掉1%~2%的本金持续购买标普500的看跌期权,如果市场没有发生黑天鹅的事件,这就是纯纯成本。但环球投资的持有人们相信马克绝不会做这么傻的事。只要是熟知塔勒布、马克的人都知道,如今的市场远比大家想象的要脆弱,黑天鹅出现的概率也超乎想象,因此用小成本押注获得高回报其实非常划算。

问题在于,纵使单次期权费相比总市值来说较小,但不是所有的投资人都能从「持续失血」中存活下来。私募大佬 John Hussman 是这样,大空头 Michael Burry 差点也没熬出头,遑论其他投资者。

从卖方视角来看,马克·斯皮兹纳格尔这种人的存在是必要的,他的业绩神话能够源源不断地吸引其他人参与期权买卖,但毕竟不是所有人都能成为马克·斯皮兹纳格尔。而这些人才是卖方的主要收入来源,尤其是在场外期权领域。

目前主要的场外期权产品适用的是做市商交易,尽管投资者与券商的交易发生在场外,但由于券商在卖出权利的同时,手中变相也就拥有了反向头寸,并不满足券商的风控要求,于是证券公司必须回到交易所内做相对应的对冲交易,保证自己没有头寸暴露的风险。

券商接业务自然是风险与收益并存。

到了交易所内,对于头部的券商来说,有着前几年大火的雪球产品的对冲经验,常规期权的对冲就变得熟稔多了。而一级交易商们又大多是头部的券商,交易对手越多提供的流动性就越高,报价也越有优势。一来一去,期权费扣除对冲成本外,仍有余利。

2021年仅一年,场外期权业务净收入排名前20的券商收入合计便高达112亿元,同比增速高达59.46%。或许大家并不太理解这个数量是个什么概念,拿最赚钱的中信证券为例,2021年中信证券在柜台上与机构客户交易的场外期权业务收入共计19.42亿元,而作为老本行的交易佣金收入也不过16.67亿元[4]。

而根据机构的测算,作为场外衍生品交易的主力,证券公司未来的场外衍生品收入仍旧会保持极高的增速水平,市场的竞争才刚刚开始,此番利用场外期权构建「老鼠仓」的传闻,势必也会让监管把加强衍生品管理提上日程。

尾声:经营信任

在一个相对排名的公募赛场中,基金经理必须在大概率的盈利中才能获得正反馈,才能保住工作岗位。

而对于期权的交易者来说,他们的日常是更多的是眼睁睁看着手里的期权价值缓慢归零,然后想起塔勒布对自己交易员们的教诲——“我们不会一夕之间倾家荡产,但会缓慢的因失血而死。”

作为塔勒布最有名的弟子,马克·斯皮兹纳格尔会安慰他,“我们拥有更高的智慧,我们才是胜利的一方”。但实际上,根据《福布斯》杂志的报道,马克每100笔交易中大约有95笔交易是亏损的。他只是内心强大到可以对此满不在乎,继续等待市场出现极端的黑天鹅事件,然后「狂风扫落叶」般地狠赚几十倍。

某种程度上,这是一种和公募基金截然相反的投资哲学和管理理念。但是当它可以通过信息极其不对称的利益链条,成为基金经理谋求私利输送时,期权又是一种便捷而隐蔽的工具。

于是当它和公募基金同时出现在热搜上的时候,强烈的违和和刺痛难免哗然,只需要一条微博就可以触动大众敏感的神经。

对于基金公司来说,舆论如此,并不完全是一种捕风捉影的结果。此前三年的公募牛市,让公募基金的管理规模翻过历史性的高点,基民数量达到7.2亿。这是一个笼统的数字,也是无数曾经或者依然相信基金公司「专业能力」、「受托责任」的大学生、打工者和老年人。

从意义上讲,基金行业经营的是一种为人理财的信任关系;从现实上讲,基金行业又是刺刀见红的名利场,把大量的财富裹挟其中。不论是压力还是诱惑,基金经理都是首当其冲的那一关。

而这种个人道德风险,并不罕见。也是这样的现实,才让流言得以迅速传播。

在老鼠仓高发的2007年至2010年期间,监管的力度一步步升级。2009年开始「老鼠仓」被正式列为刑事犯罪,并通过一系列行业法规明确禁止公募、私募从业者实施「老鼠仓」。与此同时,科技手段的升级和大数据账户分析,监管部门强大的监测系统,也已经让利用亲友股票账户进行趋同买卖等传统「老鼠仓」无所遁形。

然而,随着场外期权的隐蔽链条以今天这种亦真亦假的方式对大众产生冲击后,监管对场外期权的覆盖也势必紧随其后。

事实上,虽然有时会滞后于工具创新和手段演进,但对金融行业的监管始终是严厉的。只不过,不论是外部监督,还是内部治理,不论是规章制度令行禁止,还是大数据追踪监测,都难以穷尽人性最后一寸晦暗的贪婪,被动地把基金公司和行业信誉拖入泥潭。

信任的建立,并不只是来源于收益率的数字。信任的崩塌,往往也不只是波动的代价。人们显然在等待一个更加清晰的「回应」,来破除流言,来做出选择。

参考资料

[1] 中国证券业协会

[2] Options,Futures and Other Derivatives,John C.Hull

[3] Fundamentals of Futures and Options Markets,John C.Hull

[4] 机构业务:头部券商新赛道,广发证券

[5] 暴跌中的大赢家:塔勒布大弟子狂赚40倍的秘密, 远川投资评论

[6] 最高杠杆可到20倍!场外期权滋生"黑中介",基金"老鼠仓2.0"面世?行业警钟长鸣

原标题:《风口浪尖上的「场外期权」》

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司