- +1

先正达:3000亿估值背后,农业巨舰的危与机

本文由【万点研究】原创

作者/天璇

编辑/成宇

农业也是诞生大企业、大品牌的源头和起点。先正达对于中国农业来说,俨然是一艘巨舰。

先正达集团股份有限公司(简称“先正达“)是全球前列的农业科技公司,实控人为国资委。其2019年于上海注册成立,主要由瑞士先正达、安道麦以及中化旗下农化公司合并重组而成,先正达植保业务2020年市场占有率全球第一,种子业务,市场占有率2020年全球第三。

先正达于2021年7月披露科创板IPO申报材料并于今年3月公开三轮问询回复,此次IPO预计融资650亿,估值3000亿人民币,是科创板数年以来估值最大的ipo。

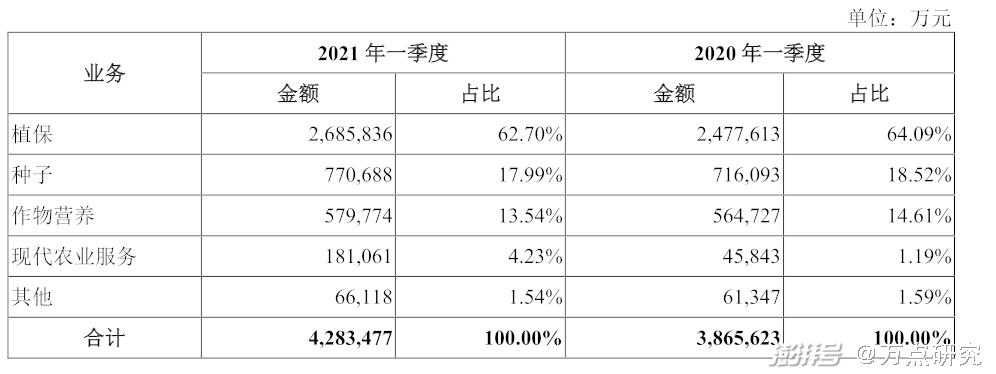

从业务板块来看,先正达的营收主要来自四大板块,分别是植保、种子、作物营养、现代农业服务。在2021年第一季度,这四大板块分别为先正达贡献了268.5亿、77亿、57,9亿、18.1亿的营收。其中植保和种子以及作物营养在内的农化及农科项目,占整个公司营收的94%,同时,先正达农业现代服务虽然占比不高,却增长强劲,同比增长300%。

可以说,2021年先正达第一季度给投资者交出一份满意的答卷,其营业收入为428.37亿元,同比增长10.80%。净利润为45.44亿元,同比增长44.91%。然而在这傲人的成绩背后,也有并购带来的巨额负担,及通过不断重组,所带来的财务数据的膨胀。这艘承载着中国农化梦想的巨舰,能否驶向彼岸,就让我们细细品来。

大手笔并购

2015年,受制于当时农化行业低迷,全球顶级农化企业掀起了一股并购浪潮,德国拜耳合并美国孟山都,杜邦与陶氏整合。在全球顶尖企业强强联合之下,中国化工急于寻求出路。

2017年,中国化工以430亿美元的巨款,在经过长达16个月的拉锯战后,终于将瑞士先正达收入囊中。根据相关资料披露,本次交易过程中,加上财务费用,和债务重组资金,一共耗费504亿美元,堪称海外最大并购案。

2019年持有瑞士先正达全部股份的先正达集团股份有限公司在上海成立。在收购先正达后一年不到,中国化工收购以色列安道麦公司,并于2020年将其股份划转给先正达公司持有。此后一段时间内,中国化工以及中国中化,不断将其旗下的农化公司划转给先正达集团,其中包括:中化化肥控股、中化现代农业、中种集团、中种科技等公司。

由此可见,先正达集团在取得瑞士先正达的技术、渠道、产品后,又承接了国内外大量农化生产和销售企业。这种境内外前沿企业的强强联合,让先正达与其他同业相比,具有一定的业务优势。然而,不断的并购与重组带来的不仅仅是生产实力与市场占有的增加,债务与风险的扩大也如影相随。

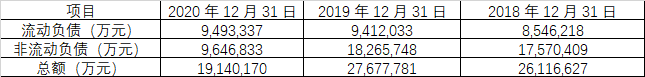

先正达在2019年于上海成立之后,承接了部分因为收购瑞士先正达而遗留的永续债及其他债务,由于债务过于庞大,给其经营造成了巨大阻碍。在认识到这个问题之后,2019年高层出面对其进行了债务重组,先正达总额出现了大幅度的下降,根据IPO显示,在剥离了800多亿债务后,先正达的债务总额仍然高达:1914亿人民币(2020年数据)。

并购后遗症

在这一过程中,为了完成收购,中国化工支付了远超瑞士先正达净资产的高昂溢价,根据会计准则,合并成本超过可辨认净资产公允价值份额的溢价部分确认为商誉,2019年先正达集团股份有限公司成立后,通过重组的方式承接了收购瑞士先正达产生的商誉。

根据IPO显示,这部分商誉价值高达1,659.22亿元,占先正达总资产的35.12%。而且,在公司报告期内,先正达并未对商誉计提减值,这就造成了一定程度的公司资产虚高,也导致投资人会出现误判。而且,一旦公司经营不理想,该部分商誉出现大幅度减值,势必会引起市场恐慌,继而影响股票价值。

事实上,巨额收购给先正达带来的压力绝不止商誉减值风险这一点,在完成债务重组之后,还有部分借款,被算入了先正达集团之中。而这部分借款产生了较大的财务费用,让先正达企业在报告期内,形成了未弥补亏损82.6亿元。根据2021年先正达召开的股东大会决议,上市前存在的未弥补亏损,将在上市后由新老股东按比例承担。从这里可以看出,先正达这艘农业航母的船票,价格一点也不低。

并购带来的利润增长

在先正达的IPO中,不断提及一点就是其利润快速增加,而且利润增加比例远超营业收入比例。2021年第一季度在营业收入同比只增长10.80%的情况下,其净利润居然同比增长了44.91%。这种不寻常的状况也在2020年报告期内出现了,先正达当年年营业收入增加5.1%,但净利润却增加了68%。从2019年的47.3亿人民币,一路飙升到2020年的79.9亿人民币,增涨额高达32.6亿元。

在查阅其IPO数据后,我们发现,这个阶段内的净利润高速上涨并非来自其业务层面,很大一部分原因是因为债务重组导致的。在先正达债务重组之后,其2020年债务相比2019年降低了800多亿。致使当年财务费用减少。这个情况从财报上也可以得到印证,2020年报告期内,先正达支付利息达40亿元,比2019年79.8亿元少了整整39.8亿。

其次,重组为先正达带来了部分优质资产,在一定程度上缓解了财务困境,其中对联营企业和合营企业的投资收益一项由2019年的409万,增加到了2020年的5.84亿,增长近12000%。然而,在去掉这些因为重组带来的收益之后,先正达的业务利润增长并不如人意。

这个情况,还体现在2021年第一季季度净利润同比高速增长上。其中以中化化肥,中化现代农业和中种集团为例,这三家公司都是在2020年第二季度完成了股权转让,成为了先正达集团的合营企业。也就是说,2020年第一季度先正达并没有享受到重组带来的红利,因为此时重组尚未完成。而2021年第一季度,中化化肥,中化现代农业和中种集团这些优质资产贡献的价值却显示在其财报上,从这个角度来讲,可以部分解释先正达营业收入与净利润增长不匹配的问题。同时也反应出,先正达报告期内的增长,有相当部分来自财务美化,而非业务层面。

专利到期

在其IPO风险提示中,先正达着重提及了自身专利到期问题,并且指出,因为失去专利保护,致使一些非专利制造商可以大量生产类似产品,并形成恶性竞争,会给公司业绩造成不利影响。

事实上,早在收购先正达之前,类似的问题已经出现在瑞士先正达身上。受到农化行业低谷期,以及非专利产品竞争影响,从2014年开始,瑞士先正达的销售额就出现了大幅度下降。2015年相比上一年度,下降高达-11.62%。

2012-2016先正达销售额及增长率(百万美元)

在查阅相关农化杂志,全球农业综合企业(AgriBusinessGlobalDirect)后,我们发现,先正达在2030年前,有6种活性物质面临专利到期的窘境,涉及产品包括除菌剂,除草剂以及种衣剂等核心产品。以2019年销售额计算,即将到期的活性专利物质,涉及产品总价值高达12.65亿美元,折算人民币近百亿。

资料来源:AgriBusinessGlobal Direct

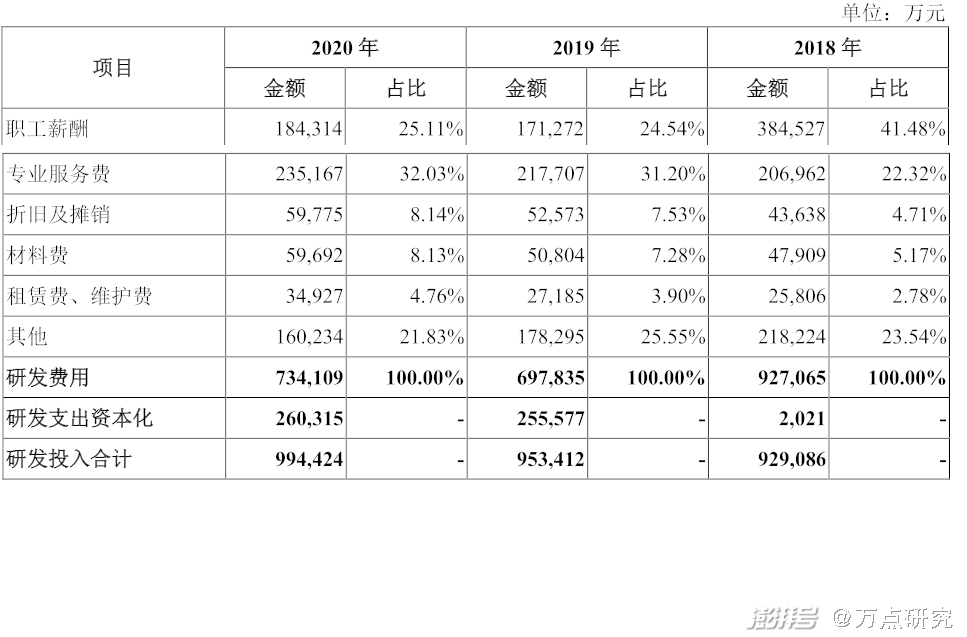

与此同时,先正达的研发费用方面却出现令人惊讶的情况,从2018年开始,先正达在研发总支出几乎没有变化的情况下,将其研发人员的薪酬降低了一半,从2018年的38.4亿降低到了2020年的18.4亿。如果其财务报表完全真实,那么这种程度的下降,只能说明其研发队伍出现严重人员流失,导致了薪资波动。

如果先正达没有出现上述情况,那么还有一个原因,可以合理解释其研发薪酬大幅度降低。我们看到研发支出资本化一栏,2018年先正达该项目只有2000万,而等到2019年该项目达到了25.5亿,2020年更是达到了26亿。实际上这里就涉及一个会计技巧了,如果将研发支出费用化,那么最终会在期末算进管理费用中,拉低当前利润和现金流。而如果将研发支出资本化,就会算入无形资产中,而不会拉低利润和现金流,属于变相美化财务数据。

也就是说,仅仅从先正达的研发支出来看,其要么面临技术人员批量流失,要么就是利用会计规则对其财务数据进行美化。总归不是什么好消息。

国际局势恶化风险

先正达做为国资委实控的农化巨头,其从事的又是关怀国家命脉的农业板块,在很长一段时间内,都需要面对国际局势不稳定带来的地缘政治风险。鉴于其70%的收入都来自海外,一旦出现国际局势巨变,势必会导致其经营状况快速恶化。并对市值造成恶劣影响,这一点需要投资者慎重考虑。

而一家大型农化企业的发展,离不开国家补助和相关牌照的发放。在成为国资委控股企业后,先正达很大程度上将会难以如之前一样,获得来自西方政府的研发补贴。而且其生物技术和产品执照,很可能因为地缘政治等问题,出现更新注册失败以及不予注册的情况。

从实际业务层面来看,去掉财务美化数据之后,先正达的盈利依旧堪忧。再加上不断收购重组带来的债务压力及商誉减值风险,这条农业巨舰依旧面临着不小的挑战。如果相关问题不加以处理,那么很可能出现上市极巅峰的景象,并在科创板重演中石油的故事。

不过,从另一个角度,粮食关乎国家根本,其重要性怎么强调都不为过。为了摆脱粮食危机的梦魇,人类在改进农业技术和生产方式上做了不懈努力。对于先正达来说,也迎来了一次农业发展新东风。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司