- +1

苹果最新财报解读:智能手机为唯一亮点,其它业务全线下滑

导语:智能手机业务是苹果最新季度财报中的唯一亮点,而个人电脑、iPad、智能穿戴、智能家居与软件服务等收入全线下滑。

李平 | 作者 砺石财经 | 出品

前不久,苹果发布了2022财年第三季度财报(2022年3月27日-6月25日)。

由于iPhone业务的逆势增长,苹果第三季度实现营收830亿美元,同比增长8.6%,略超彭博一致预期(827亿美元)。同时,苹果实现净利润194.42亿美元,同比下降10.59%,但仍好于市场预期的189.76亿美元。

苹果CEO库克在财报之后的电话会议上表示:按产品类别来看,除汇率之外,第三财季iPhone受到的宏观经济影响不明显;Mac和iPad由于受到供应不足的影响非常大,所以没有足够的供应量来判断真实的需求情况;可穿戴设备和家用产品确实受到宏观经济环境的影响;服务业务方面,数字广告业务受到较大影响。

财报公布之后,苹果股价在美股盘后交易中上涨近4%,市值重回2.6万亿美元之上。

不过,正如库克所言,手机业务也几乎成为苹果此份财报中的唯一亮点,在需求不振、通货膨胀、美元升值等因素影响之下,本季度Mac、iPad以及智能穿戴业务均出现同比负增长,软件服务增速亦回落至历史低位。从某种意义上说,苹果第三季度财报的所谓“利好”,只是业绩超出了市场预期,没有想象中的那么差罢了。

1

硬件:iphone一俊遮百丑

从营收构成看,苹果主营业务共分为智能硬件和软件服务两部分。其中,硬件业务共包括iPhone、Mac、iPad、可穿戴设备、智能家居及配件等五部分。2022年第三季度,苹果硬件业务实现营业收入633.6亿美元,同比下滑0.9%,环比大幅下降18%。

分产品来看,iPhone实现销售收入406.65亿美元,同比增长2.8%;Mac实现销售收入73.82亿美元,同比减少10%;iPad实现销售收入72.24亿美元,同比减少2%;可穿戴设备、家居和配件板块共实现收入80.8亿美元,同比下滑7.9%。

从产品属性上看,消费电子产品本属于可选消费范畴,更容易受到经济周期的影响。不难看出,除了手机业务之外,苹果电脑、平板以及智能穿戴等产品营收均出现同比下滑。

此外,基数过高也是苹果硬件业务承压的一个主要原因。过去两年,新冠疫情的突发一定程度上刺激了居家办公、在线网课等新场景的出现,iPad、电脑等电子产品需求迎来爆发。

数据显示,去年第四季度,Mac产品营收同比增长高达25%,单季度营收首次突破100亿美元大关。随着国外疫情的逐步控制,Mac、iPad等产品销售自然承压。

除了需求的低迷之外,供应链压力也是三季度苹果硬件端销售承压的另一个主要原因。据《日经亚洲》报道,苹果TOP200供应商中,有一半都在上海及周边地区设有工厂。因此,上海的疫情管控措施对部分工厂的生产造成了明显影响。

其中,Mac产品所受疫情影响最大。资料显示,中国台湾企业广达是苹果新款MacBook Pro系列笔记本电脑的唯一供应商。上海防控升级之后,广达一度暂停了上海和昆山的工厂生产活动。受此影响,新款MacBook Pro系列笔记本到货时间增加了3至5周。

对此,库克在财报电话会议中表示,在上个季度,我们失去了Mac电脑的主要供应来源。在本季度的大部分时间里,Mac的供应要么减少,要么完全停止。因此,这对Mac业务是一个非常大的影响。

在面临到供应链压力的情况下,苹果选择了“舍车保帅”的策略,重点保证iPhone供应链的稳定。最终,在全球手机销量低迷的大背景下,iPhone销量实现了逆势增长。

根据Canalys数据,2022年第二季度,全球手机出货量同比下降9%,苹果手机的市场份额达到17%,相比去年同期市占率提升了3个百分点。

国内市场方面,2022年第二季度,中国智能手机市场出货量约6720万台,同比下降14.7%;其中,苹果手机销量约为950万台,市场份额达到14.1%,较去年同期提升2.1个百分点。

可见,无论是全球市场还是中国市场,二季度苹果手机市场份额均实现了较大的提升。另外,从高端市场来看,iPhone13系列产品占据了全球2/3的高端市场,自发布以来一直是全球最为畅销的智能手机。

资料显示,库克曾在上个财季的电话会议上认为,在新冠疫情的持续影响下,苹果本季度因供应链问题所遭受的损失预计将在40亿到80亿美元之间。但从最终结果来看,库克对供应链的担忧有些过度。对此,库克在财报电话会议上坦陈,“确实在供应链的成本结构中看到了通胀,但供应链干扰对营收的最终打击不到40亿美元”。

不过,正是库克此前的悲观预期以及全球智能手机市场的低迷,在一定程度上让外界降低了对苹果营收的预期。最终,尽管iPhone仅仅实现了2.8%的微幅增长,反而成为了一个超出预期的利好。

另外,从毛利率数据来看,苹果硬件产品的盈利能力也有所下滑。去年四季度,苹果硬件毛利率曾达到38.4%,创出多年来新高。但在通胀、物流等因素的影响之下,苹果硬件端持续面临到成本压力。财报显示,第三季度苹果硬件产品毛利率为34.5%,较去年同期下滑1.6个百分点,环比下滑1.9个百分点,毛利率连续第二个月出现环比下滑。

2

软件:营收增速创五年新低

过去10年,苹果手机业务占比始终保持在50%左右,硬件业务收入占比更是保持在80%以上,这令外界对其未来发展感到担忧。为此,苹果先后推出了Apple Music、Apple Card和Apple TV等一些订阅服务来推进软件服务收入的增长。

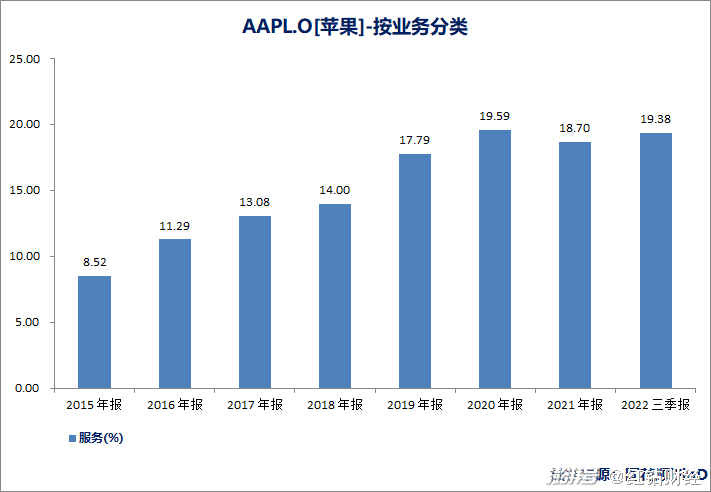

整体来看,过去几年,苹果软件业务一直保持着较高增速,成为推动苹果营收增长的新引擎。数据显示,2013-2021年,苹果服务收入由160.51亿美元增长至684.25亿美元,收入占比由9.39%增长至18.7%。

随着软件业务占比的不断提升,“软硬一体化”成为苹果的最新看点。但从最新数据来看,苹果软件业务似乎已经面临到成长的烦恼。

财报显示,第三季度苹果软件业务实现营业收入196亿美元,同比增长12.2%,低于197亿美元的分析师一致预期。从营收增速上看,本季度增速创下了自2015年第四季度以来的最低季度增长速度。

苹果首席财务官卢卡·马斯特里(Luca Maestri)认为,在汇率影响以及俄罗斯业务停滞等因素影响之下,苹果服务业务下一季度的营收增速相比本季度(12%)还会有所放缓。

事实上,20%似乎已成为苹果服务收入占比的一个“天花板”。通过下图可以看出,苹果软件业务占比曾在2020财年创出19.57%的历史新高,之后便出现下滑趋势。2022财年第一季度,这一占比数据一度下降至15.75%。

本季度,由于硬件业务出现了0.9%的同比下滑,苹果软件业务营收占比提升至23.63%。但从2022财年整体数据上看,苹果服务业务营收占比为19.38%,仍未超过20%。

对于苹果的软硬一体化策略而言,硬件业务的重要性不言而喻,既起到入口的作用,也是整个生态的基石。因此,硬件业务的疲软,自然会影响到苹果软件业务的增长。

另外,从全球范围来看,广告业务明显受到了宏观经济下行的影响,苹果广告业务自然也受到冲击。

也有分析认为,从过去几年来看,苹果自己旗下也并没有开发出任何的内容服务,主要依靠收购或者投资的手段来扩大内容版图,且其新闻订阅项目本身的内容是不够完善的。因此,苹果实现软件收费或许不难,真正依靠服务来打开市场却并不容易。

另外,在财报电话会议中,有分析师问及苹果是否有兴趣通过寻找购买外部产品来加速其服务业务的增长。库克表示,苹果不仅仅为了购买而购买,或仅仅为了盈利而购买,但会购买对我们有战略意义的东西,不排除未来的任何可能性。由此来看,外延式收购依然是苹果扩张服务业务的一个主要手段。

3

万物皆有周期

根据Gartner最新报告预测,2022年,全球智能手机销量将下滑7%。其中,中国智能手机出货量则会大幅缩水18%,远高于全球下滑幅度。显然,这对于智能手机业务营收占比超过50%的苹果而言,并不是一个好消息。

另一方面,尽管疫情因素有所缓解,全球消费电子产业链仍然面临到一定零部件供应和成本压力,苹果硬件业务的供应链压力依然存在。

对此,库克在电话会议中表示,疫情因素导致部分工厂关闭,接下来的三季度这些公司会以低于全产能的效率运行。受制于供应链的制约,Mac业务仍有可能出现10个点的同比下滑。

另外,创新能力衰减也是困扰苹果未来发展的一大挑战。乔布斯之后,苹果就再没有推出一款像iPod、iPhone或iPad一样划时代的电子产品,库克一次又一次从裤兜里掏出来的都只是外观、功能略有改动的新款iPhone。对于可选消费而言,产品创新不足自然会影响到消费者的购买热情,尤其是在这么一个低迷的经济环境之下。

按照苹果的节奏,一般会在9月份推出新版本的iPhone手机和其他可穿戴产品。但不同于“加量不加价”的iPhone13,即将推出的iPhone14系列可能会是“史上最贵iPhone”。

不少观察人士认为,为了应对通胀带来的物料价格上涨,Phone14 Pro和iPhone14 Pro Max预售价分别为1099美元、1199美元,会比iPhone13同款机型提高100美元。

在消费者换机周期越来越长的背景下,iPhone14还能否成为手机市场上的黑马?至少从台积电产能下滑和三星缩减OLED面板等情况来看,iPhone14的前景不应该盲目乐观。

以上分析都说明一个问题,苹果手机等硬件业务前景并没有那么乐观。一旦基本盘业务失去成长性,苹果一体化生态就失去了基石,继而影响到软件服务端的用户增长及营收数据。从其不断放缓的营收增速上看,苹果软件很难支撑起苹果未来的增长。

所谓万物皆有周期,苹果也很难例外。

— END —

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司