- +1

打开小红书钟薛高“幕后推手”的招股书,才发现“消费一哥”不好当

原创 耀华 锦缎

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

消费赛道投资者眼中,自盘古开天辟地以来,消费就是资本市场的王道,神话与美谈从不缺少:

可口可乐1919年上市之后,股价百年50万倍,巴菲特1988年重仓至今收益亦高达20倍。

中国顶级消费赛道白酒的掌上明珠茅台,诞生了“民间股神”林园,“茅台03”冯柳。

近20年申万一级行业涨幅榜中,食品饮料这个核心消费赛道大幅跑赢电气设备、医药生物等板块。

图:近20年申万一级行业涨幅榜,来源:ETF观察

大消费行业是牛股辈出的长青赛道,也似乎近似于躺赢的赛道,但真相从来比理想骨感。通过对“消费品投资专家”天图投资(目前在港股发了招股书)的研究,我们发现消费也不是一个能躺赢的赛道。

01

初读招股书

天图投资创始于2002年,早期做PE起家,后来成为一家专注于消费品投资的创投公司。

招股书有这么一段描述:“自2019年至2021年,天图在中国消费行业的投资项目数量在所有私募股权投资者中排名第三,仅次于腾讯投资和红杉中国;同期天图在所有专注于消费的私募股权企业中排名第一”。

截至2021年底天图投过205家公司(包含已退出公司),其中目前看来比较成功的项目包括:

奈雪仅开设16家门店(目前800多家)的时候入场;

在周黑鸭很少有大投资者青睐的时候入场;

社区电商小红书早期最大的财务投资者之一;

……

图:天图比较成功的投资案例,来源:公司官网

从一些量化的指标看,天图比较成功。

截至2021年底,其总资管规模达到249亿元,在管基金实现28.2%的平均内部收益率,一种拳打巴菲特的水平?超过35%的投资组合公司估值翻倍,23家公司的估值达10亿美金。

关于上述不错的投资,天图有自己独特的方法论。合伙人冯卫东所著《升级定位》,以及另一位合伙人李康林的《新消费时代》,道尽其方法论的本质:非常注重品牌效应,认为品牌就是要有独一性,而品类是品牌的基础。品类就是要不断细化,每一次细化就会拆分出新的赛道。

与此同时,为输出自己方法论和影响力的天图,自2013年开始持续举办“磨刀会”,寓意为“磨刀不误砍柴功”,会上分享一些商业实践经验,为创业者搭建资源平台,类似于现在的高校MBA。

根据灼识咨询对消费行业逾摆明企业家调研,80%的认为天图是消费品投资专家,56%的认为天图有助于帮助中国消费品牌的升级。

不管是从回报率、明星公司案例、消费行业企业家认可度,似乎都在证明天图投资的无懈可击的印象。但一些更深入的研究,却部分推倒了这样的印象,包括投资风格的漂移,融资难,几个明星级的公司IPO后表面一般(甚至是有点拉跨)。

02

风格漂移

如前所述,招股书业务部分一开头,就讲了天图在所有专注于消费的私募股权企业中排名第一,事实上其投资风格已经发生比较大的漂移。

截至2021年178家公司的投资组合中,其中狭义的消费品公司有81家,占比为45.5%;包含更广义的消费服务/渠道(包含电商、冷链等)则有148家,占比为83%。从比例上看,天图还是很专注消费的。

但从下注的趋势上看,天图就不那么消费了。根据天眼查上的信息,2021年和今年,天图的投资风格与之前总体情况相比,发生了很大的漂移。

2021年大消费投资30次,占比为71.4%;而其它投资中生物医药这个单一品种的投资6次,占比为14.3%。

2022年大消费投资7次,占比为43.8%;而其它投资中生物医药这个单一品种的投资5次,占比为31.3%。

图:天图2021年至今的投资情况,来源:天眼查、锦缎

图:天图2022年投资行业细分,来源:天眼查

显然,天图加大了生物医药等领域的投资力度,风格开始漂移,那究竟是什么因素导致这种转变呢?投资周期过长是核心原因。

天图累计投资205家公司,其中27家实现退出,比例在13.2%。但在消费领域,早期投资然后上市退出的其实就几家——奈雪的茶(投资第5年IPO)、周黑鸭(投资第7年IPO)、万物新生(投资第11年IPO)。

所以你能明白天图为什么猛do生物科技公司,好退出呀,君不见生物医药公司上市占科创板上市总额的22%。虽说生物医药更易退出,但研究门槛也更高,目前大逻辑已经改变,见锦缎此前的分析《》,投资风格漂移是否能有更好的收获只能等待时间验证。

此外,退出难不只带来投资风格的漂移,其实会影响到募资,我们来看看天图的财务报表。

03

借钱投资

天图的流动负债总额在2021年达到了26.43亿元,其中一年内到期的应付债券达到了18.3亿。应付债券的主要构成为天图2017年发行的创新创业债券,用于补充私募投资资金。

(图:天图短期负债,来源:招股说明书)

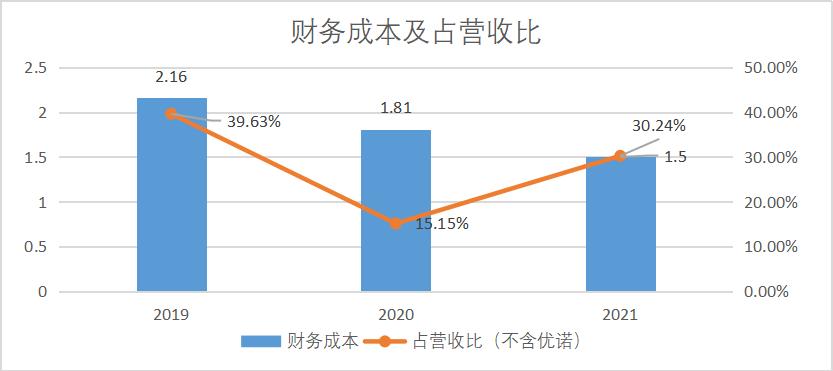

大额负债导致企业财务成本较高,21年财务成本占收入(扣除优诺)比达到了30.24%。

(图:天图财务成本占营收比,来源:招股说明书)

这不就是巴菲特说的——借钱炒股么。虽然,这个股是一级市场的股。私募这个行业的模式,说起来很简单:管理者投资能力好,慕名而来的资金获得投资收益,管理者赚取2%的管理费和投资收益的20%分成,其补充资金的方式可能有这么几个段位:

入门:发债,资金成本较高,比如天图20217年创新创业公司债券的最终票面利率为6%。像巴菲特也发债,但却是在日本发行极低利率(0.4%)的债券,这种补充资金的方式得刷脸。

普通:发产品募资,无资金成本,业绩不错的公司总能筹到钱把规模做大,业绩不好则难以做大。

大师:通过资产获得现金流,无资金成本或负资金成本,比如保险浮存金、现金流极好的投资组合分红,典型代表是巴菲特。

总而言之,赚钱能力决定了融资能力,真的远超同行的投资回报,那送钱的能从金融街排到天通苑。

衡量一级市场投资者的投资能力,我们不能看历史的内部收益率,因为早期是相对好赚钱的,规模越大,所谓的VC模式——100个项目里有一个厉害的就能赚大钱——越难以为继,凯鹏华盈都不怎么灵了就是例证。那看什么呢?直接看近几年的营收就行。

华兴资本,2021年营收下滑,纵然是有37%的内部收益率,股价依然跌到离谱,目前估值是0.6倍P/B(市净率)左右。回头看天图,28.2%的历史平均内部收益率之下,是近三年营收靠并表的乳制品公司撑着,扣掉这一块,天图的收入低于两年前,这注定其上市不会有太高的估值。

(图:天图收入明细 ,来源:招股说明书)

我们说“消费一哥”天图不是那么牛,那么真正的厉害的私募长什么样子呢?在消费领域,还真有个比较厉害的,叫3G资本。

04

他山之石

天图的投资地图,即便是能够成功上市,无论是奈雪、周黑鸭还是万物新生,市场的表现也都不好,均已跌破了发行价,并且天图通过二级市场退出的时间点位也不是高点。

(图:奈雪的茶股价走势,来源:雪球)

(图:周黑鸭股价走势,来源:雪球)

天图对比国际著名的消费品投资龙头3G资本,实际上缺的就是投后管理的能力。

3G资本是雷曼、贝托和马塞尔三人从巴西一家本土投资银行起家,90年代成立的一家私募投资机构,先后合并收购成立了百威英博(全球最大的啤酒商)、汉堡王、亨氏、卡夫等一众消费品明星企业。

百威英博在3G资本接手后20年时间利润从7亿美元增长至176亿美元,收购并合并亨氏和卡夫后,其利润从3.2亿美元增长至36亿美元。加拿大咖啡连锁品牌Tim Hortons在其投资后利润也从4亿美元增长至近16亿美元。

3G资本的十大黄金法则中,有一个明确的使命感就是“专注于创造伟大的实业,而不是专注理财”,为此3G资本聚焦行业头部企业,通过合并和植入管理理念大幅削减成本,再通过平台企业生态协同并购实现规模扩张,从而培养出两个世界500强。

反观天图主投上市的两家企业,无论是奈雪的茶还是周黑鸭,成本端和利润端在被投后都没有显著的进步,很明显天图带给被投企业的管理能力赋能是不足的。

(图:奈雪的茶盈利表现 来源:Choice金融客户端)

(图:周黑鸭盈利表现 来源:Choice金融客户端)

目前,周黑鸭被绝味鸭脖绝地反超,而喜茶的估值达到了600亿已经是奈雪的茶两倍。

除了已经上市IPO的被投企业外,天图自己操盘的企业日子也不好过,2018年通过旗下基金收购了蒙天乳业,2019年收购了全球第二大酸奶品牌“优诺”在我国的业务。

对蒙天和优诺的操盘从结果角度来看,并不是那么理想。2亿美元的收购对价,换来的是优诺中国近三年7个亿左右的收入,近两年亏损分别为0.61亿及0.96亿,应收账款和存货周转天数双升,控股合并后优诺的经营能力没有得到明显改善,随着今年二季度天图丧失对优诺的控制权,这次投后操盘以失败告终。

(图:优诺中国经营能力指标 来源:Choice金融客户端)

对于天图来说,能不能真的做到招股书里说的赋能中国消费企业,是一个终极考验。如果天图真能将某类细分赛道企业孵化成龙头,且在厚雪长坡里实现持续业绩增长,才不负“消费品投资专家”的美名。

原标题:《打开小红书钟薛高“幕后推手”的招股书,才发现“消费一哥”不好当》

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司