- +1

健之佳罕见高杠杆并购引股价巨震,快速扩张拖累业绩不及预期

《投资者网》向劲静

编辑 胡珊

国内连锁药店最大金额并购案产生。6月29日,云南健之佳健康连锁店股份有限公司(下称“健之佳”,605266.SH)发布公告称,将以20.74亿元现金收购河北唐人医药有限责任公司(下称“唐人医药”)100%股权。

次日,健之佳股价高开低走,大幅波动。随后几个交易日,股价继续回落。根据Wind数据统计显示,6月30日至7月8日收盘,健之佳股价跌幅为4.27%。

这起医药连锁界罕见的单笔超20亿并购案,为何并不被市场看好?

溢价逾三倍的高杠杆收购

就在6月29日晚,健之佳接受54家机构调研。调研活动上,健之佳董事会秘书兼财务总监李恒表示,公司从2021年年末开始接触唐人医药。

据公告,健之佳拟通过支付现金方式,分两个阶段购买河北唐人医药100%股权,达到控股、进一步全资控制河北唐人,实现对唐人医药连锁药房品牌及直营门店、各项经营资产、经营资源及其经营权益的并购。

具体来看,第一阶段,本次交易公司拟以自有资金及自筹资金16.6亿元购买河北唐人医药3位股东持有的80%股权。交易完成后,唐人医药将成为健之佳控股子公司。

第二阶段,若唐人医药承诺业绩完成,公司应当或有权按照协议约定的条件以4.1亿元的价格购买剩余20%股权。

唐人医药成立于2003年,曾于2016年10月登陆新三板,2017年10月终止挂牌。截至2021年12月31日,唐人医药在河北及辽宁拥有659家直营门店。

“本次交易市盈率为24.25,同行业可比交易案例(益丰药房收购新兴药房项目24.66倍、国药一致收购成大方圆28.34倍、老百姓收购湖南怀仁22.75倍、老百姓收购河北华佗药房22.42倍)平均市盈率为24.54倍,低于市场可比交易案例平均值,本次交易作价较为公允。”李恒称。

对此,东方高圣认为,唐人药业作为营收破10亿的华北连锁龙头,标的资源实在稀缺,眼看要被抢走,一把梭哈,24倍PE拿下唐人。健之佳自己市盈率仅15倍,却要24倍收购资产,这是一个倒挂金钟的交易。“高市盈率收购低市盈率是行业公式,这样才可以提升公司市值,健之佳反向为之,二级市场不买账。”

值得一提的是,因为改制,2021年7月31日,唐山市永信资产评估有限公司对唐人医药净资产进行评估,评估值为4.76亿元。可此次交易评估基准日为2021年12月31日,评估值涨至20.76亿元。仅时隔5个月,估值就增长16亿。

唐人医药成色到底如何?哪怕花溢价3.45倍,健之佳也要坚持收购。

健之佳披露唐人医药财报数据显示,2020年和2021年,唐人医药营收分别为14.8亿元、14.7亿元;归母净利润分别为1亿元、8551万元;资产负债率分别为53%、52%。2022年1-5月,唐人医药营收5.9亿元,净利润为2507万元。

此番,健之佳收购唐人医药,其业绩承诺主要体现在两方面。首先是在合并报表口径净利润上,2022年度、2023年度应实现扣非净利润分别为8576.3万元、8629.78万元。其次是在门店数量及营收上,2022年末门店数较上年末增长不低于5%,营业收入较上年同期增长不低于3%,2023年末门店数较上年末增长不低于 5%,营业收入较上年同期增长不低于8%。

实际上,唐人医药未来两年业绩承诺与2021年业绩相差无几,甚至还低于2020年实际净利润。这样的设置是否合理?

另外,健之佳收购唐人医药,主要是用自有资金和银行贷款。而截至一季度,健之佳货币资金为6亿元,短期借款超3亿元,环比猛增1028%。一年内到期的非流动负债4.3亿元、长期借款3.24亿元,长短期债务合计为10.92亿元,短期债务为7.68亿元。

货币资金都不能覆盖短期债务,而收购唐人医药需要20亿元。有业内人士认为,健之佳高杠杆扩张的做法,会面临较大的资金压力。

就相关问题,《投资者网》向健之佳提问,公司只称:“若项目有重要的进一步进展,公司将按披露要求,及时向投资者披露相关信息。”

扩张阵痛业绩不及预期

“2022年,公司初步计划新增门店不低于2021年的900家,尤其加大收购门店的占比,通过收购迅速进入空白地区、薄弱地区及政策受限地区,缩短培育期。”健之佳在投资者关系活动上表示。

健之佳自2020年12月上市之后,便加快扩张步伐。据不完全统计,过去一年多,健之佳共进行11次股权收购,以及2总资产收购案,涉及金额超4亿元。截至2021年底,健之佳旗下医药零售、便利零售门店总计达3044家,其中医药零售门店为2747家。

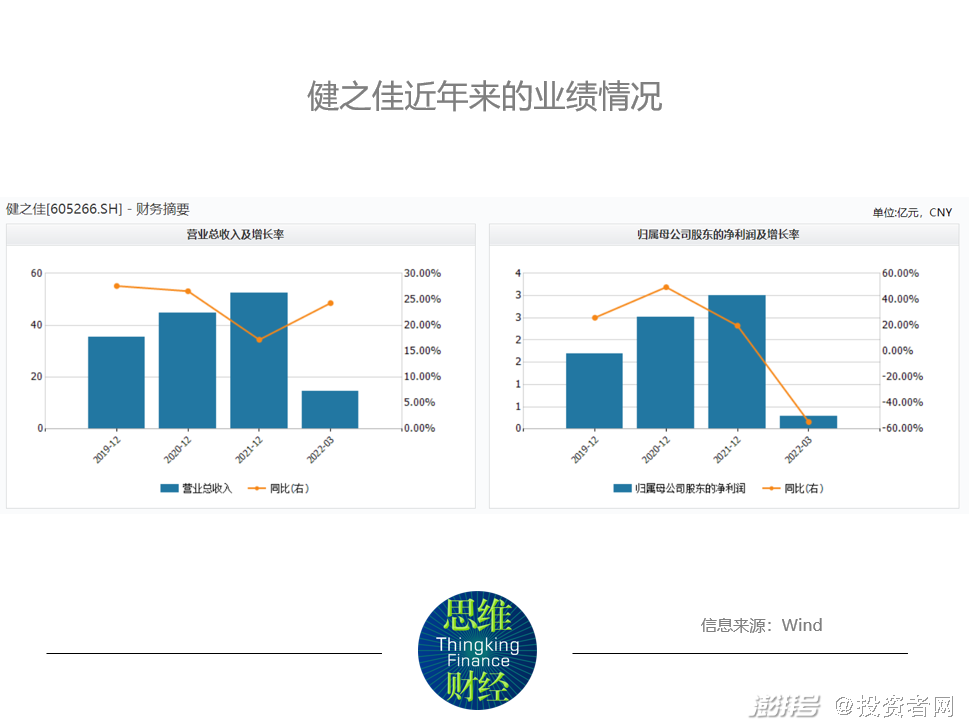

正由于加速扩张,使得健之佳近年来单店营收呈下滑趋势。根据公司历年年报数据显示,2019年至2021年,单店营收分别为207万元、205万元和163万元,2021年降幅尤为明显。

银河证券研报表示,受到门店扩张费用拖累,使得健之佳业绩不及预期。

2022年一季度,公司营收14.5亿元,同比增长24.28%;归母净利0.29亿元,同比下降54.64%;扣非归母净利0.35亿元,同比下降41.81%。究其原因,主要是公司门店自建规模快速扩张导致新店、次新店培育期短期业绩压力增加。

银河证券研报数据显示,截至2022年3月,健之佳新店、次新店占比达34.52%,新开门店在2-3年培育期满实现盈亏平衡前,前期投入各项费用较高且刚性。同期,销售费用同比增长37.36%、财务费用增长88.58%。而在疫情时有反复背景下,人工及租赁成本的投入增幅均超过营业收入24.28%的增幅,对净利润产生负面影响。

根据商务部发布的《关于"十四五"时期促进药品流通行业高质量发展的指导意见》提出,到2025年,药品零售百强企业年销售额占药品零售市场总额65%以上,药品零售连锁率接近70%等的总体目标。

另据前瞻产业研究院推算,按照2025年"零售连锁化率接近70%"的发展目标,以60.65万家药店作为基数,单体药店的门店数量将在未来三年缩减至18万家左右,对比现在约25万家的数量,或锐减约7万家。这对加速扩张的健之佳来说,究竟意味着什么,目前尚难有定论。(思维财经出品)■

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司