- +1

暴利眼科放慢扩张步伐后,还值钱吗?

作者/星空下的卤煮

编辑/菠菜的星空

排版/星空下的油麦菜

听说眼科的生意很赚钱,是这样吗?

眼睛是人身上最重要的感官器官,至少80%的外界信息是从眼睛获得的。全球范围内受眼病困扰的人群非常庞大,据世界卫生组织统计,目前至少有22亿盲症和视觉障碍患者,这造就了一个超过500亿美元的眼科市场。有分析表明解决可预防的视力丧失问题每年可给全球带来4,110亿美元的经济效益。这门生意里不单藏着巨大商机,也关系到全人类的福祉。

我国因人口基数的关系,自然也是全球眼病患者最多的国家之一。从眼科用各种药械到中下游的医疗信息化及服务机构,高度细分的产业链上诞生了不少深受市场关注的上市公司。其中眼科服务环节占据了整条眼科产业链70.6%的市场份额,博得了更多的资本关注度。素有“眼茅”之称的爱尔眼科(300015)就是A股重要的情绪风向标。

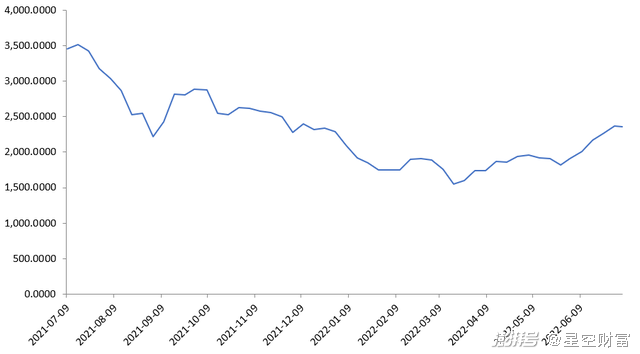

爱尔眼科近一年总市值趋势图(亿元)

来源:笔者整理

一、民营机构以消费场景破局

眼睛作为人体上最复杂的器官,各类专病高度细分且疑难杂症颇多。包括玻璃体、视网膜疾病,眼视光学,青光眼和视神经病变,白内障等等。患者出于临床经验和技术水平的考虑,会尽量选择公立医院就诊。公立体系自然也掌握着更多的市场份额及医生资源,像前年北京朝阳医院暴力伤医事件中的受害者陶勇就是一位顶尖眼科医生。

在这样的行业格局下,国内民营眼科服务机构不约而同地选择了从消费医疗破局,集中在公立体系没有较好覆盖到的屈光矫正、视光服务和白内障手术上。这些疾病发病率高,诊断和治疗流程都比较成熟,相对不依赖医生的专业度,也便于受到资本加持的民营机构快速扩张。

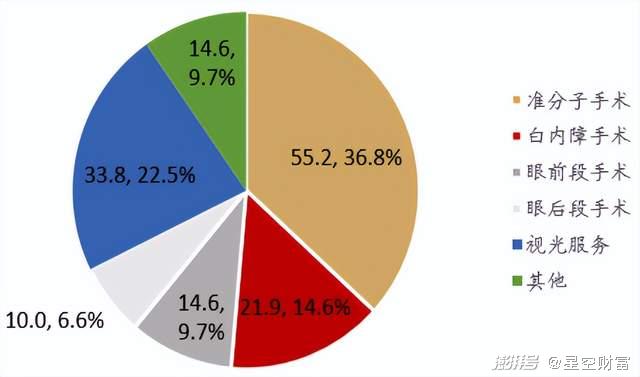

爱尔眼科2021年各业务版块营收比例

来源:公司公告,华西证券研究所

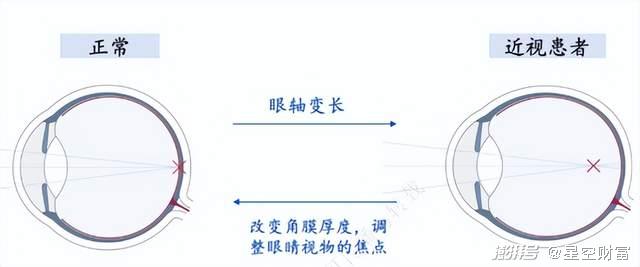

先来认识一下民营机构的几条主要业务线:屈光矫正手术主要就是我们日常接触到的近视眼手术,时下最为主流的是SMILE全飞秒技术;视光业务也是远/近视矫正的一个类别,和屈光不同的,视光是通过外部条件来改变光线折射路径。包括普通眼镜、隐性眼镜、角膜塑形镜(OK镜)几类;而白内障是一种老年病,老年人因基础病和机体老化等因素造成晶状体病变影响视力,目前植入人工晶状体是唯一的治疗手段。

近视矫正手术原理

来源:德视佳官网,国元证券研究中心

再来看产业链,上游主要包括眼科用药和医疗器械,国内这部分市场份额主要由外资把持,当然也陆续涌现了一些本土厂商,比如做OK镜的欧普康视(300595),做人工晶体的爱博医疗(688050),药品方向的兴齐眼药(300573)等等,哦还有身陷巨大争议的莎普爱思(603168)。

下游自然就是本文重点眼科服务机构了,近年来这个赛道的众玩家正密集抢滩资本市场,成功登陆A股的已有爱尔眼科、普瑞眼科(301239)、何氏眼科(301103)等豪强,华厦眼科也已递交了招股书。毕竟医疗服务环节的扩张对融资的渴求更甚,上市意愿强。

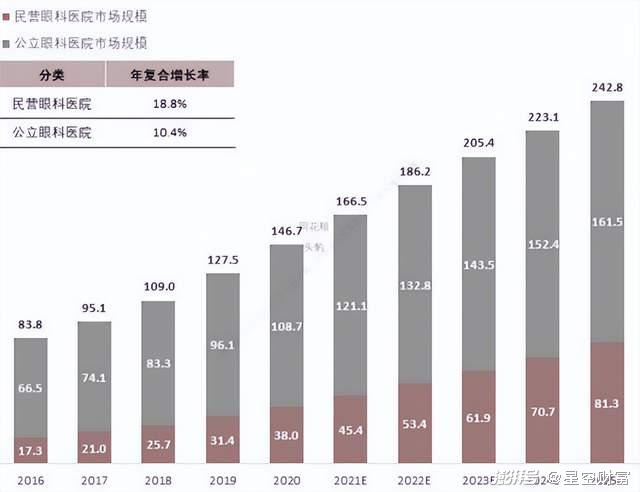

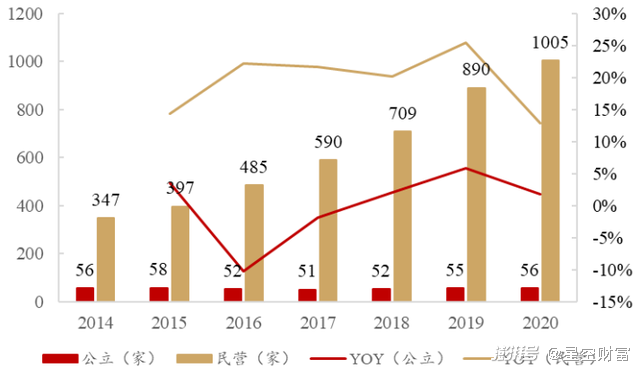

二、庞大基数孕育广阔市场

受到社会办医政策松绑等因素影响,近十年来民营眼科服务机构数量出现井喷。根据卫生统计年鉴数据,在公立眼科医院数量较稳定的同时民营眼科服务机构数量已经从2010年的208家猛增到2020年的1,005家。不过60%以上的市场份额还是牢牢把持在公立体系手里。

中国眼科医疗行业市场规模

来源:卫生统计年鉴、头豹研究院

市场份额难与公立机构分庭抗礼倒也不必令民营机构气馁,毕竟双方目标人群存在较大区别,国内庞大的常见眼病患者基数才是支撑民营机构快速膨胀的最强依仗。我们来看一下消费型眼科医疗所对应人群的基本情况和变化趋势。

首先是屈光和视光业务。我国是青少年视力不良率最高的国家之一,高中生近视率甚至超过80%。青少年屈光不正患者有配镜需求,也可以通过OK镜等方式矫正,针对这一块的视光业务跑的比较快。而随着时间的推移,这些青少年患者也会陆续长大进入中青年存量视力不良人群中,成为屈光手术矫正的潜在客源。我国中青年存量近视人群数量已经有4.5亿人,在患者基数、渗透率仍有增长空间且术式更是一代比一代贵的双因素驱动下,屈光手术矫正的市场存量应该说是非常有潜力的。

我国近视人数及近视发生率

来源:2020 年《中国眼健康白皮书》,光大证券研究所

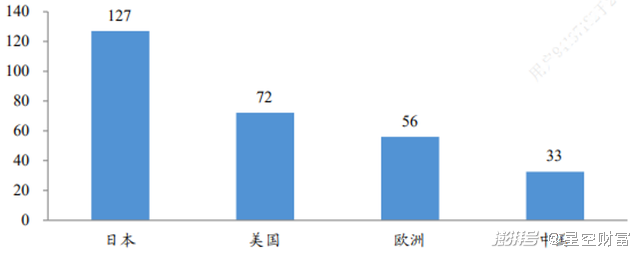

其次,咱们再来看看白内障。白内障在我国老年人群中的发病率是80%,与此同时国内2020年白内障市场只有不到30个亿,说明接受手术的非常有限。据昊海生科(688366)招股书披露,2017年日本、美国每百万人口白内障手术数已达12,000,连印度都有5,000,而我国同期只有2,662。如果说拿发达地区渗透率为参照总有点底气不足的话,比发展中国家还差就确实亟待改善了。白内障手术业务的基本费用已纳入医保范畴内,有医保定点资格的民营机构也能分一杯羹。普瑞眼科招股书披露2021年其16%的收入即来源于医保。随着医保对白内障的支持力度进一步增加,以白内障为代表的老年眼病业务也有望在老龄化加速的时代背景下成为持续增长引擎。

三、深入到基层中去

在这样肉眼可见的广阔市场面前,民营眼科服务机构都在铆足了劲儿跑马圈地,争做“地头蛇”。翻开每一家的成长史,几乎都是一部并购与自建相交织的扩张史。对于眼科这样商业模式成熟,可复制性强的行业来说,确实天然适合规模化扩张。

2021年营收、医院数、门诊量和手术量均位居全球第一,在境内已经有医院174家,门诊部118家的爱尔眼科无疑是行业王者。

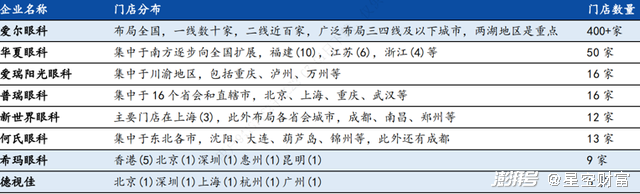

民营机构竞争情况

来源:国元证券研究中心

爱尔眼科能跑这么快主要归功于2014年创造性地利用了并购基金来实现快速扩张。简单地说就是成立基金来收购眼科机构,让这些机构在基金体系内度过孵化期,等业绩稳定好看了再注入上市体系内撑大报表。当然,对于截至2021年底尚在基金体系内的318家眼科机构经营情况如何,上市公司账面总计46亿的商誉减值风险(爱尔眼科2021年计提了2.16个亿的商誉减值准备),以及未来会不会和LP(即基金主要出资人)关系出现变化等问题就都是未知数了。

与此同时,何氏眼科、普瑞眼科和华厦眼科等其他玩家主要还是选择自建模式。这保持了对下属机构的强管控,也不会产生过多像商誉这样的定时炸弹;但也因新机构初建期不可避免的亏损对财报造成一定波动。何氏眼科2021年在营收同比上涨15%的同时归母扣非净利润却下降15%,其在年报中就归因于新开业的北京何氏、重庆何氏亏损额较大的缘故。

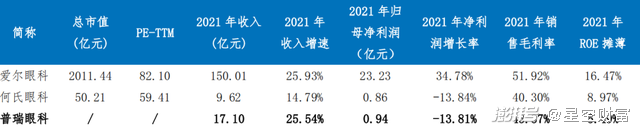

同行业上市公司指标对比

来源:wind,华金证券研究所

在各家机构已将直辖市和省会城市围猎完毕后,众玩家们又瞄准了下沉市场,纷纷喊起了分级诊疗的口号。分级一方面指从大城市向地县级市的延伸,另一方面也是指从大专科机构向更基层机构的更次级眼科服务站延伸。总之都是试图把触角伸向更广阔的消费人群,这个方向的挖掘效果如何将决定眼科服务机构的成长趋势是否还能持续抬头向上。

四、安放不下的野心

支撑眼科服务赛道高估值的主要逻辑就是营收规模的快速扩张,而在单店收入规模毕竟受制约的前提下,网点数量的增加就是收入膨胀的决定性因素。经过了多年狂奔之后,眼科服务机构的步子可能要慢下来了。

首要影响因素就是医师资源的不足,这其实也是各医疗服务赛道共同的制约因素,只不过眼科扩张的更快,瓶颈感也更明显。2020年《中国眼健康白皮书》显示,全国有4.48万眼科医生,每百万人口拥有的视光医生数量仅为1.5名,别说发达国家了,甚至远低于同为发展中国家的巴西。医生不是设备,不是堆资本就能短期催起来的,想要靠自建实现规模扩张的话这就是坎儿。

2019年各国每百万人口眼科医生数量

来源:卫生统计年鉴、东吴证券研究所

吃下相对成熟的小机构自然是更“省事儿”的道路,但经过各方霸主的多年征伐,眼科这座金矿的价值被越来越多人知晓,并购价格已然水涨船高。况且大肆并购后对集团内部管理也会是个挑战,行业龙头与一位武汉抗疫医生的纠纷就曾深受关注。基于这些或明或暗的理由,爱尔眼科曾表示将结束并购基金的运作模式。

中国公立和民营眼科专科医院数量及增速对比

来源:中国卫生健康统计年鉴,华西证券研究所

眼科服务无疑是条天花板挺高的好赛道,但受到种种因素影响,2020年起民营眼科专科医院的扩张速度确实慢了下来。放缓的脚步是否匹配得上现在市场给予的估值那就是大家见仁见智的事情了。

注:本文不构成任何投资建议。股市有风险,入市需谨慎。没有买卖就没有伤害。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司