- +1

正特股份涉嫌虚假陈述,可持续盈利能力存在重大不确定性

本文由【万点研究】原创

作者/小魔丸

编辑/成宇

刚刚结束的618,据天猫数据统计,露营装备与大牌美妆、数码产品并列成为了“必买三件套”。露营经济的火热,让产业链上的中国制造企业也走到台前。

继国内最大的户外休闲家具及用品ODM制造商“浙江永强”2010年上市后,又一家同样发迹于浙江临海的户外休闲用品企业——浙江正特股份有限公司(以下简称为“正特股份”),于2022年5月19日首发通过。

据招股书披露,正特股份现拥有遮阳制品(如遮阳篷、遮阳伞)、户外休闲家具(如宠物屋、户外家具、晾晒用具)两大产品系列,产品主要销往欧美市场。

早在2016年6月,正特股份便提交首份沪市主板IPO申报稿,而2018年在IPO“堰塞湖”的审核压力下,因其基本面的突然断崖式下滑抱憾终止。2021年7月,近3年“卧薪尝胆”后重新申报IPO,长达6年的蛰伏终有结果。

只是,过会只是开始,正特股份依然面临着业绩不及往期的成长性压力,供应商“隐秘”的关联交易、外销依赖、专利纠纷等稳健性考量。

二级市场更加严苛的考验下,正特股份将会带来怎样的答卷?

NO.1 持续盈利能力存在重大不确定性

实力与成长性如何,还要基本面说话。

我们发现,公司存在最近一期毛利率下滑严重且渠道、产品毛利率有违行业规律,外销收入占比过高、主要原材料面临大幅涨价风险、境外运杂费大幅增加、出口退税占利润总额比率过高等风险,而这些经营风险的叠加与共振就可能导致其持续盈利能力面临重大的不确定性。

2018年至2021年上半年(下称“报告期”),公司营业收入分别为7.04亿元、6.75亿元、9.1亿元、6.73亿元,净利润分别为4486.91万元、4066.98万元、8132.70万元和5681.09万元。

波动性明显之外,值得注意的是正特股份最新披露的业绩不及2016年水平。对比之下,2016年正特股份的归母净利润就已经达到8472万元。净利润的萎缩,是否也意味着成长空间的受限?

1)报告期整体毛利率高于同行业平均水平,2021年毛利率下滑严重

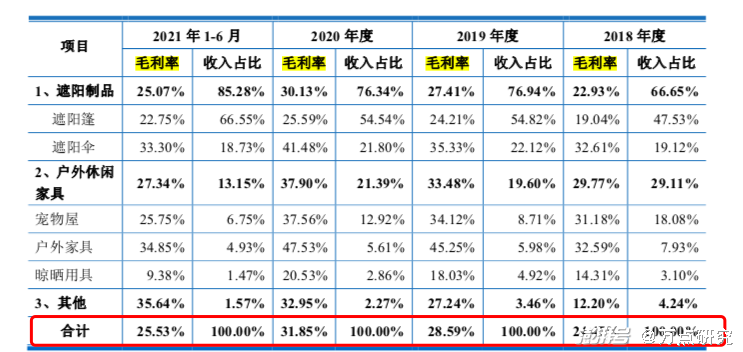

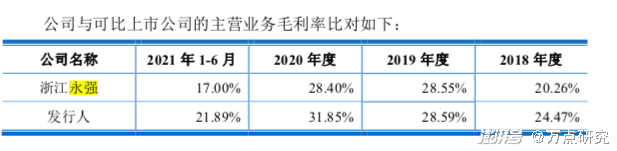

从上表数据可以看出,2021年上半年主营业务毛利率为25.53%,2020年度31.85%,2021年上半年相比2020年度毛利率下降了6.3个百分点;2018年至2020年,公司毛利率逐年上升,2019年同比上升4.1个百分点,在2020年同比上升3.3个百分点,同时,公司2020年毛利率达到巅峰状态,高达31.85%,这么高的毛利率水平,在制伞领域比较少见。

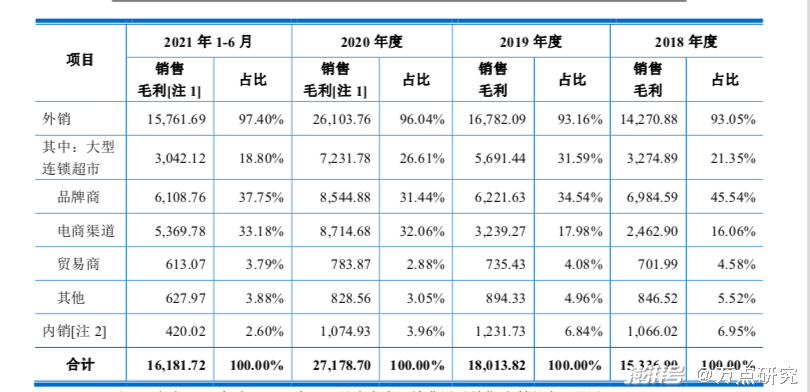

报告期内,公司主要收入来源是外销,占比分别为93.24%、95.66%、97.01%和92.59%,2018年和2020年比同行浙江永强主营业务毛利率分别高出4.2和3.5个百分点。

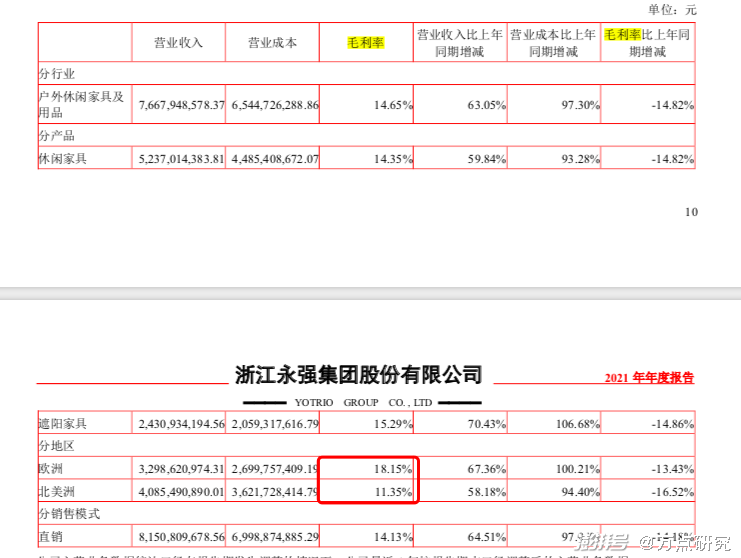

值得一提的是,户外用品领域处于完全竞争市场,集中度不高。只是,招股书中正特股份并未披露其市场占有率情况。同业可比公司中,正特股份仅选取了浙江永强这一家公司进行对比。以2020年为例,该年度浙江永强营业收入为49.55亿元,净利润为5.25亿元;同期正特股份营业收入为9.10亿元,净利润为8132.70万元。碾压与被碾压,一目了然。

目前来看,近几年,2020年可能是公司的巅峰状态,2020年收入同比上涨54.81%,毛利率最高,达31.85%,当年实现净利润8132.7万元。而毛利率巅峰过后,即是迅速下跌状态,且再难逾越。

2)渠道、产品毛利率走势与同行不一致,涉嫌少计算境外运杂费虚增利润

值得一提的是,公司虽得偿所愿过会,但围绕毛利率的瑕疵问题,亦被多次追问。

证监会要求正特股份说明电商渠道毛利率高于其他渠道的原因及合理性;遮阳蓬产品毛利率基本稳定而遮阳伞毛利率大幅波动的原因及合理性;休闲家具毛利率波动较大以及高于同行业可比公司的原因及合理性等。

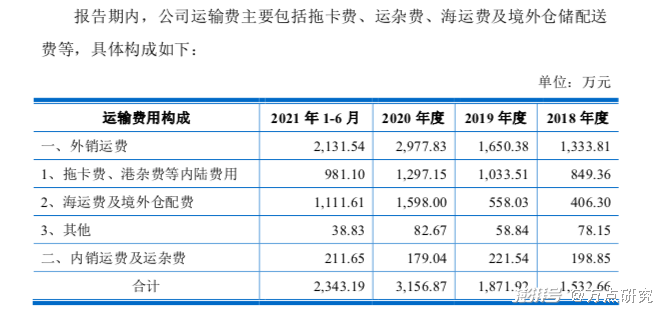

另外,公司2021年度上半年境外运杂费金额为2131.54万元,2020年度为2977.83万元,2019年相较于2020年,增长比率为80.43%。因为上半年疫情的影响,导致出现集装箱装卸排队、装卸工人及卡车司机短缺等情况。国际物流运输的效率大幅度降低,并推动海运成本大幅度增加。

根据中国国际贸易促进委员会东莞市委员会2021年11月23日发布的报告指出,自2020年6月上海-欧洲航线的集装箱运费指数(SCFI)现货价还不足每1,000美元/TEU,到2020年底已经跃升至约4000美元/TEU,到2021年7月底已经飙升至7,395美元。整整自最低点上涨了6.4倍。另外,根据中远海控2021年业绩快报公告,中国出口集装箱运价综合指数(CCFI)均值为2,615.54点,同比增长165.69%。还有就是航运码头塞港现象严重,有些甚至达一个月竟未能卸货,这会增加公司运输效率以及其他杂费。

显然,这与大多数出口公司的数据不符,我们认为公司有意低估了2021年度运杂费的数据,涉嫌少计了运费成本,从而虚增了利润。

聚焦本次发行。招股书显示,正特股份本次公开发行正特股份拟募集资金4.5亿元,用于公司年产90万件户外休闲用品项目、研发检测及体验中心建设项目以及国内营销体验中心建设项目和补充流动资金及偿还银行借款。

玩味的是,正特股份在2018年便两次分配现金股利,分红合计6187.5万元,接近募资补流的7000万元。尽管公司存在补充流动性的需要,却左手大笔分红,右手向投资者“伸手要钱”,合理性存在质疑,亦被外界诟病。

NO.2 供应商关系暧昧,隐瞒关联交易

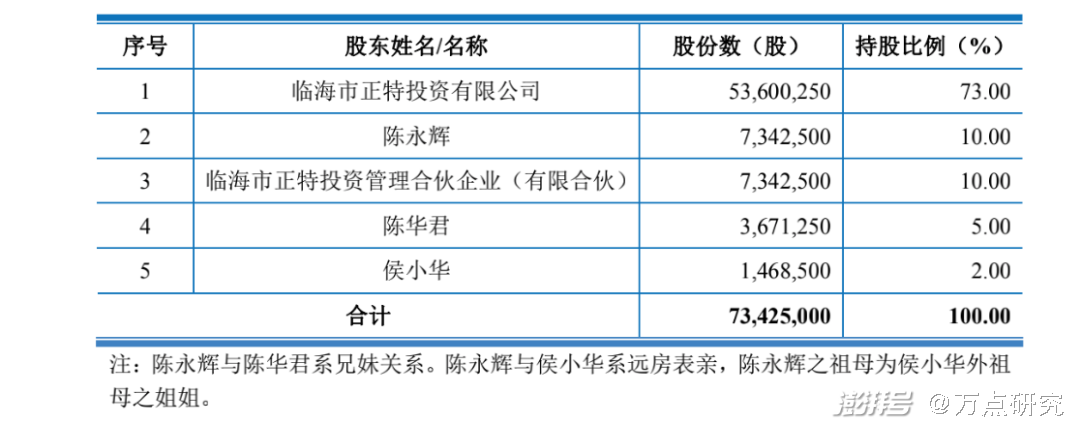

值得注意的是,正特股份是一家典型的家族企业,梳理之下,正特股份93.24%股份由陈永辉家族持有。正特股份的家族裙带不仅容易因过于集权而带来决策不当的风险,还在供应商角度引发了充满暧昧的关联交易质疑。

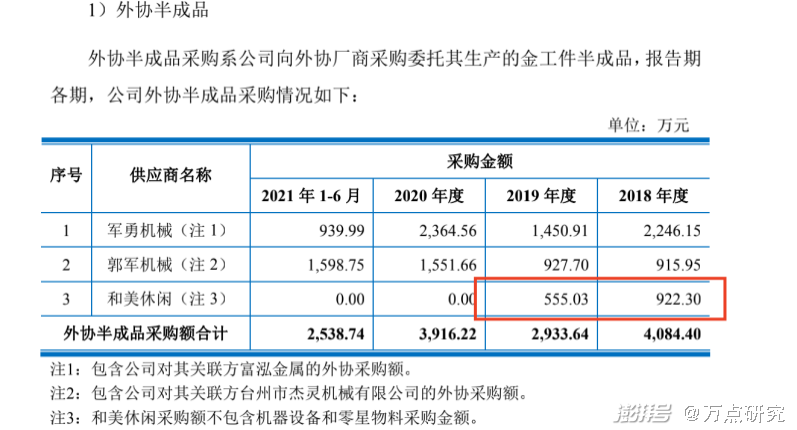

其中,作为正特股份外协供应商之一的临海市和美休闲用品有限公司(下称“和美休闲”),便是其中代表。

和美休闲2014年成立,次年便成为正特股份前十大供应商。本次IPO报告期内,2018年和2019年,和美休闲对正特股份的销售金额分别为922.3万元、555.03万元,占和美休闲总销售收入的比重超过90%。

至于为啥2019年金额减少甚至之后归零?很简单,2019年10月之后和美休闲停业了。

招股书显示,和美休闲实际控制人叶胜为正特股份实际控制人陈永辉的表弟。要知道,这一“隐秘”关系,在第一次IPO中并未提及。直至正特股份二闯IPO,才开始承认和美休闲的确为其“关联企业”。

“除和美休闲外,公司及其实际控制人、控股股东及董监高与主要外协厂商不存在关联关系、资金往来或其他利益安排”,在最新披露的IPO申报材料中,正特股份断言。

言之凿凿背后,事实尽然如此吗?一家名为临海市利仕达塑业有限公司(下称“利仕达”)似乎是和美休闲的翻版。利仕达成立当年,便成为正特股份的外协供应商。正特股份在此期间所有的塑料件加工皆全部向利仕达采购。

报告期各期,正特股份向利仕达采购金额分别为1053.99万元、1215.37万元、1757.70万元、1310.23万元。与之对应,利仕达来自正特股份的收入占比分别为96.62%、93.74%、97.06%、103.23%。(由于入账的时间性差异,出现高于100%的情况)

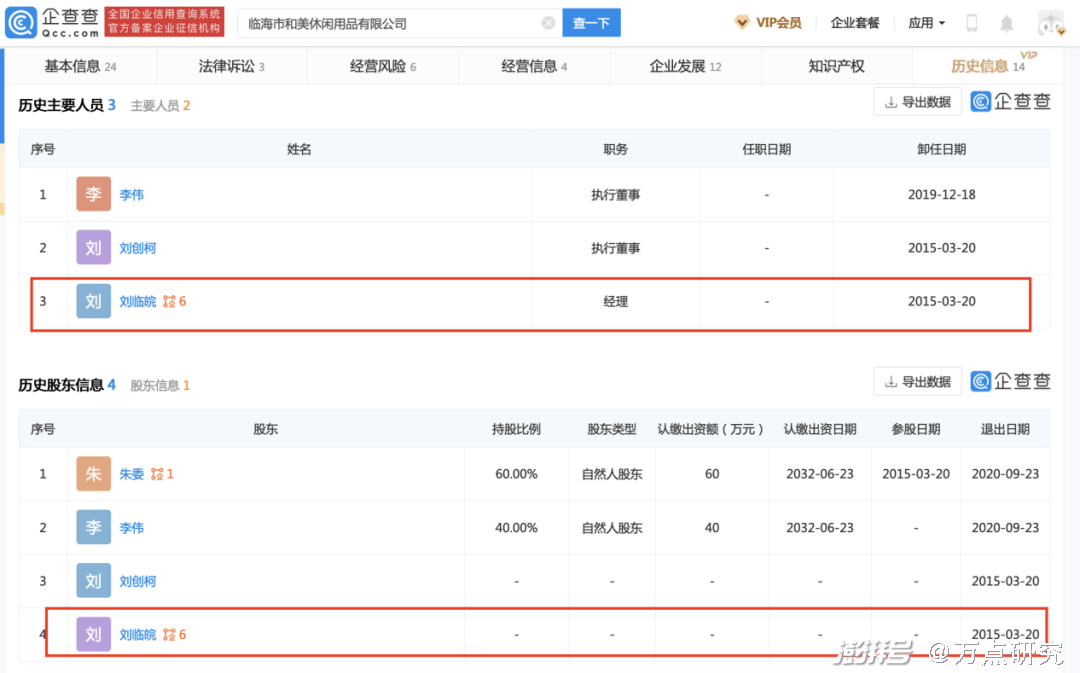

瓜田李下,与和美休闲一样,利仕达可谓“专门”为正特股份服务。梳理之下发现,甚至和美休闲与利仕达的关系也千丝万缕。

企查查数据显示,和美休闲2015年3月20日的投资人(股权)变更表、历史股东、历史高管中,均出现了利仕达的实际控制人刘临皖的身影。

巧合不止一处,万点研究发现,和美休闲与利仕达的注册地址亦一模一样。

梳理总结,两家供应商收入皆基本来自正特股份、存在股权关联、注册地址重合。难道仅仅是巧合吗?正特股份未将利仕达列为关联方是否合理?是否涉嫌隐藏关联交易?

这样的隐秘“暗雷”,在正特股份上市后,又会激起怎样的风波?

NO.3 依赖外销背后的风险

摘不掉的外销标签,也是正特股份的底色。报告期内,正特股份外销收入分别为5.84亿元、6.03亿元、8.28亿元和5.87亿元,占各期主营业务收入的93.24%、95.66%、97.01%和92.59%。正特股份主要客户集中在北美、欧洲等海外市场,销售过程有无问题,因地域阻隔也尚难查证细节。

外销框架下,ODM模式为主,正特股份的自主品牌发展羸弱。公司自主品牌“AbbaPatio”、“Sorara”的相关产品自2014年以来陆续采用跨境电商模式销售。报告期内公司来自跨境电商的销售收入分别为6521.34万元、7899.85万元、1.705亿元和1.257亿元,占主营业务收入的比重分别为10.40%、12.54%、19.98%和19.83%。

九成收入来自于国外的外销依赖背景下,正特股份还有大客户依赖烦恼。报告期内,公司对前五大客户实现的销售收入占当期营业收入的比例分别为59.17%、63.55%、68.19%和55.97%。且公司第一大客户均为沃尔玛,公司向其销售金额分别为1.752亿元、2.239亿元、2.899亿元和2.1亿元,占营收比例分别为24.89%、33.18%、31.86%和31.19%。

后遗症也很明显。报告期各期末,存货金额分别为2.130亿元、1.929亿元、2.352亿元和2.449亿元,逐年大增。且外销不确定性带来的业绩影响已有警钟,公司在2018年、2019年营收和净利润出现明显下滑,主要是受中美贸易战等因素影响,部分主要客户如美国JEC等出现阶段性销售额下降所致。

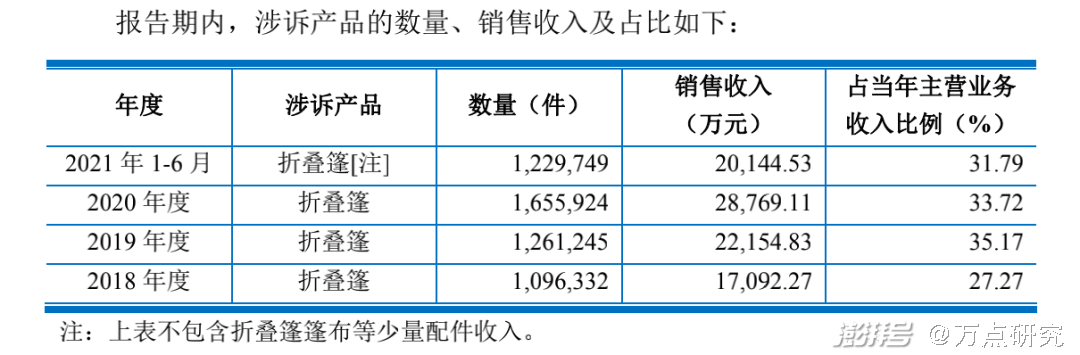

值得一提的是,正特股份最新申报稿中披露了一起与沃尔玛有关的专利涉诉案件。2019年8月,原告CaravanCanopy International,Inc(下称“Caravan”)起诉沃尔玛等五家被告企业侵犯其折叠篷专利权。

正特股份与沃尔玛签订的供应商协议中约定,如在售商品出现了法律纠纷,由此产生的所有费用由供应商(正特股份)承担。法律风险之外,涉诉产品在主营业务中的占比也达到了30%以上。

最新进展是,2021年11月22日,PTAB(专利审判和上诉委员会)作出最终书面决定,判定原告专利无效,自始丧失相关权利。但仍有后患,正特股份在申报稿中表示,如果Caravan就上述事项向美国联邦巡回法院提起上诉,美国联邦巡回法院作出最终决定后,美国加州中央区地方法院可恢复对Caravan诉沃尔玛案的审理。

因此,正特股份基于谨慎性,按照对方最新提出的和解金额400万美元,并根据公司与客贝利(厦门)休闲用品有限公司(沃尔玛折叠篷供应商)签订的《关于沃尔玛诉讼相关费用承担的协议书》,公司与其就律师费和诉讼索赔款各承担一半,故在2020年度按200万美元确认预计负债,折合人民币金额1304.98万元。

风险的确不可不察,但正特股份如此“未雨绸缪”是否过于谨慎?

此外,专利疑云也并非仅此一件,正特股份也在招股书中提示了“知识产权侵权及相关法律纠纷的风险”。2020年7月起,公司公司收到ATleisure,LLC的投诉,以四海商舟通过亚马逊平台销售“AbbaPatio”品牌伞类产品、公司通过亚马逊平台销售的“Sorara”品牌伞类产品涉嫌侵犯ATleisure,LLC专利号为US8104492的专利权。收到投诉后,公司暂时下架了相关产品。2021年1月,公司向PTAB提起该专利无效的IPR申请,请求认定其自始无效。

万点研究认为,外销一定程度上是正特股份打开市场、站住脚跟的利器,但过于路径依赖而忽视自有品牌建设,则导致正特股份踏入成长陷阱。长久以来的外销模式惯性,也间接带来了专利层面的诸多风险。或诉讼,或专利费用补充,给公司发展带来不小经营压力,甚至有侵吞业绩的风险。短期内正特股份无法扭转销售局面,风险将伴随下去。

NO.4 结语

二闯IPO终于如愿,并不意味着正特股份可以完全忽视自身成长性的隐忧。

受困于供应链上游的话语权不足、下游的白热竞争,夹缝之中正特股份在承压之下,并没有太多飞跃式增长的可能。外销依赖带来的种种风险犹在,供应商的暧昧也带来几分不确定性,业务发展的稳健性也要画上个问号。

露营经济虽火热,正特股份却无法完全借力腾飞。打铁还需自身硬,上市之后能否撑起股价,如何挤压不确定性泡沫?正特股份且行且远。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司