- +1

流动性经济学|现代货币理论“实践理性批判”:日本案例

在公共政策讨论中,日本往往被视为现代货币理论(MMT)的经典案例。这种认识即使不算完全错误,也难以准确概括近三十年来日本在经济政策领域所做的种种探索,更无法描述观念和政策的动态演化路径。

自上世纪90年代初房地产泡沫破裂以来,日本经济运行的典型事实包括:高财政赤字率、高政府债务杠杆率、量化宽松的货币政策;低通货膨胀率(甚至是通货紧缩);低债券利率等。批判者认为,日本经验证明了MMT的无效性,因为日本已经“失去三十年”。在1990年到2019年的120个季度中,日本的产出缺口有68个季度为负(占比57%)。平均实际GDP增速从1980-1991年的4.53%下降到了1992-2021年的0.71%。在这个过程中,政府的债务杠杆率从50%上升到了200%(新冠疫情后提高到225%),远超其它发达经济体。与经济停滞相关的是,在社会层面日本还面临自杀率和贫困率的提升等问题。

有趣的是,日本政府也站在了批判者行列,表示永远不会采用MMT。财务大臣麻生太郎(Taro Aso)称,MMT是“极端和危险的想法,因为它会削弱财政纪律”。日本央行货币政策委员会成员原田泰(Yutaka Harada)认为,MMT“肯定会导致失控的通货膨胀”。

MMT的支持者一方面经常引用日本案例来回应对MMT的诸多批评,指出主流经济学中的谬误。比如,积极的财政政策并没有带来通胀压力,国债利率始终维持在低位,财政仍可持续;另一方面,针对经济增长的停滞,兰德尔·雷旗帜鲜明地指出,MMT不当“背锅侠”,因为日本没有“谨遵医嘱”。这可从以下几个方面来解释:

经验上,任何赤字率都可以对应多种不同的GDP增速。高赤字率既可以表达政府刺激经济的主观意愿,也可能是政策失败的结果。兰德尔·雷认为,日本的财政赤字就是一种“坏的赤字”——是低迷的经济增长的直接结果,而非政府的主观意愿。日本政府始终没有摆脱预算平衡观念的束缚,致使其总在经济稍有复苏迹象的时候就进行财政整顿。例如,出于对财政赤字的担忧,桥本政府于1997年提高将消费税率从3%提高到5%,中断了来之不易的复苏。同样的故事在安倍时代两度重演。这说明日本政府并未践行功能财政原则,也没有理解财政赤字对应的就是私人部门的盈余。

MMT还辩解道,财政赤字的规模固然重要,更重要的是财政支出的内容,它决定着财政乘数的大小。MMT的直接目的是创造或保障就业,提倡“以工代赈”。但日本政府却将大量资金用于向金融机构注资,这属于开错了药方。直到1997年亚洲金融危机之前,日本经济的主要问题都出现在私营企业部门,缺乏的是资金的需求方而非供给方。所以向金融机构注资是无效的。因此,兰德尔·雷将日本作为MMT的反面教材(Wray,2021)。

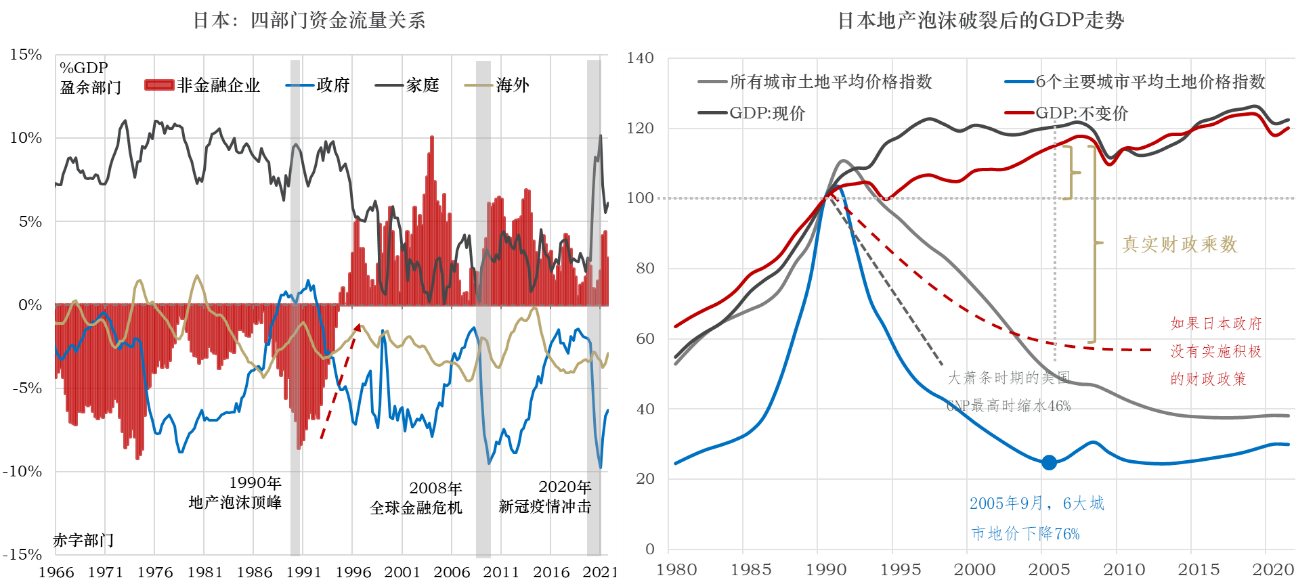

不可否认,日本政府的行动确实迟缓。但MMT对日本财政政策的批判也有言过其实之嫌。辜朝明从“资产负债表衰退”的角度为日本的财政赤字进行了辩护。泡沫破裂后,日本企业部门从长达几十年的赤字状态转变为盈余状态(图1,左图),说明企业的目标函数从利润最大化变为债务最小化。泡沫后的盈余与之前的赤字的差距就是GDP的净损失。

按照四部门资金流量恒等式,假定国外部门和居民部门的收支状况不变,只有政府部门大幅扩大赤字率,才能弥补企业部门带来的损失。日本政府迟至1993年才从盈余变为赤字。1997年之前赤字率位于-5%以上。1998-2004年平均赤字率扩大至为-7.2%。正因为如此,日本名义或实际GDP规模并未下行。否则,日本不仅可能重演美国“大萧条”,甚至可能更为严重。因为日本地产的下降趋势一直延续到2005年,6个核心城市的土地价格降幅达76%。按照辜朝明的估算,日本政府1990-2005年增加的315万亿日元赤字支出,共为日本挽回了2,000万亿日元的GDP损失(图1,右图)。

图1:如何评价大泡沫以来的日本经济和MMT的实践?

数据来源:辜朝明,2017;日本银行;CEIC;笔者绘制

即使MMTer不认同日本的财政政策是MMT的最佳实践,但也不能否认QE在降低无风险利率和风险溢价方面的积极作用。MMT对日本财政政策的批判很多是不能被证伪的。假如不提高消费税率,赤字率再提高几个百分点,完全按照MMT的方案“花钱”,对于早在2007年就已经步入超老龄社会的日本,经济就能摆脱长期停滞吗?低通胀的事实是否能证明“财政赤字货币化”不会导致通胀的论断?未必。物价涨跌是多种力量的合力决定的,全球化、老龄化、日元升值和资本外流都能作为日本通缩的成因,中和了赤字货币化带来的通胀力量。

同样的政策在同一国家不同时期或者同一时期不同国家实施效果都可能不同。上世纪80、90年代以来日本和2008年大危机之后全球低通胀的形成,与新自由主义引领下的全球化密切相关,但逆全球化已经成为新的共识。除此之外,MMT关于1997年桥本政府财政整顿导致经济衰退的说法并非无懈可击。按照日本银行前行长白川方明的解释,主要原因有三个:1997年秋季达到高潮的日本国内金融危机、1997年7月爆发的亚洲金融危机和4月消费税率的上升。而且前两个方面的影响更大。从财政角度看,社会保障制度改革比增税的影响更大。

在“失去的N年”或“日本的教训”这种语境里讨论日本,很难把握泡沫之后日本经济的全貌。需要追问的是:日本真的失去了三十年吗?果真如此的话,今天日本的社会经济状况应该比泡沫时代更差。去过日本旅行的人大概不会这么认为。

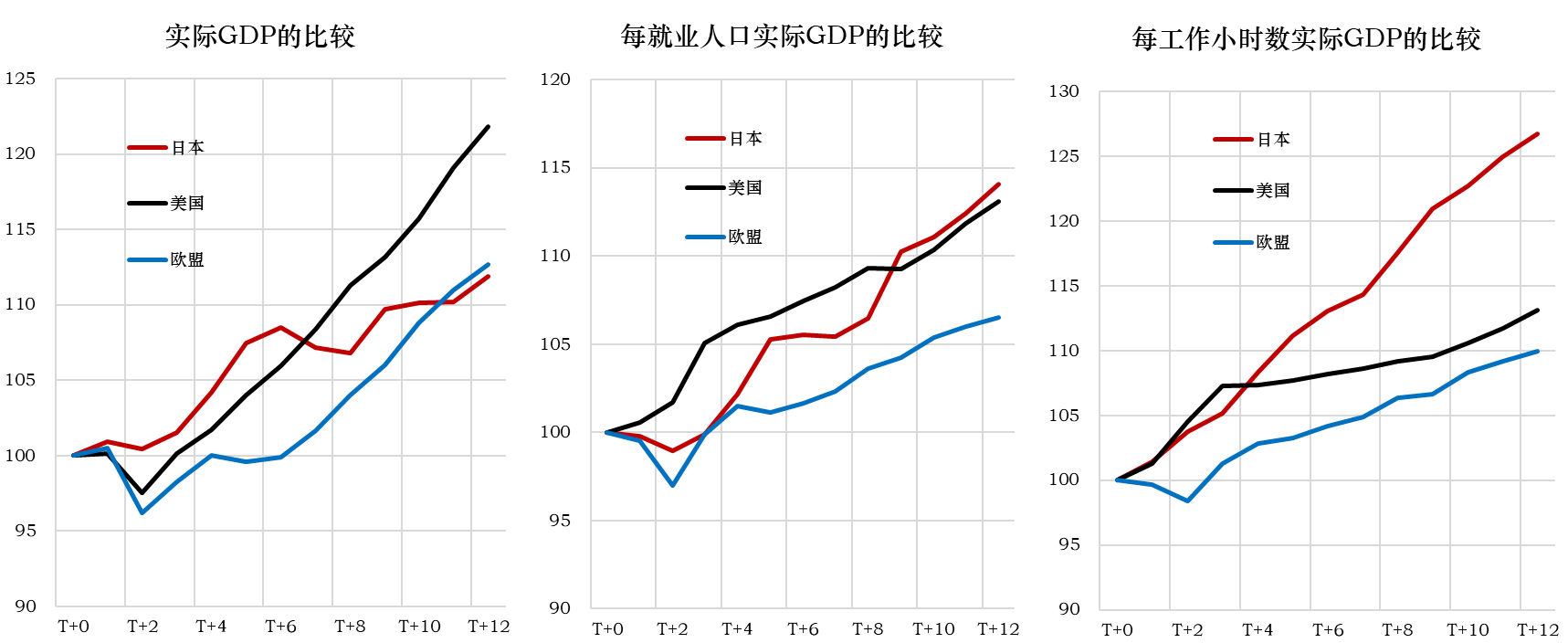

白川方明回忆称,外国政要或经济学家访问日本时,对日本的印象是:“走在东京街头,怎么也想象不到这就是‘失去的10年’或者陷入通货紧缩的国度”。因为,日本的GDP在泡沫破裂之后整体上仍维持增长。比较1991年之后的日本和2007年金融危机之后美国和欧盟会发现(图2),直到T+7和T+11年后日本的实际GDP指数才被美国和欧盟赶超。考虑到日本的少子化、老龄化和劳动人口减少的因素,如果比较单位就业人口实际GDP的话,日本在T+8年以内都超过美国,其后和美国不相上下;如果考虑每工作小时的实际GDP,日本也始终高于欧盟。GDP和社会福利是两个概念。2014年日本的GDP是美国的70%,但福利水平却是美国的92%。

图2:日本、美国和欧盟实际GDP指数的比较

来源:OECD,CEIC,笔者绘制

说明:日本“T+0”为1991年,美国和欧盟为2007年。

无论是MMT还是资产负债表衰退理论,都是总需求管理的一部分。在MMT看来,“最后雇佣者”是“日本病”的万能药方。理论上,需求侧管理只能烫平周期性波动,而无法阻挡趋势性转变。日本的“三十年危机”显然无法单从需求侧来解释,因为过去三十年日本所表现出来的是潜在经济增速的持续下滑。按照日本央行的测算,日本潜在GDP增速在1989年9月就达到了峰值(4.52%),早于股市泡沫和地产泡沫的破裂,其后10年都在下行,截至1999年6月降到了0.66%的低位。1999-2006年低位震荡,期间有两次反弹,在日本央行于2006年初终止QE后又开始了新一轮的下滑,叠加2007-2009年全球金融危机,截至2010年3月降到了-0.32%。实际GDP增速始终围绕着潜在水平波动。

由于日本经验的特殊性,它更适合从反面来证伪普适性,而非从正面来证实普适性。几乎持任何立场的经济学家,都能从日本找到证明自己或反驳对方的证据。MMT常以20世纪30年代的“高桥财政”作为正面案例,来反证近30年日本错误的财政政策。白川方明则正确地指出,高桥财政时期的赤字货币化产生了通胀。其实,理论和政策立场的差异反映的无非是某种观念的差异。各个经济学流派,都只是“观念的非显性集合”的一个子集罢了。

如果说MMT已经被实践了,其效果并不理想。西方国家应对新冠疫情的政策是MMT的另一次实践,确实实现了经济较快的复苏,但通胀风险也在积聚。MMTer可能会反驳说,通胀主要是供给短缺导致的。不能否认的是,“直升机撒钱”方案也刺激了需求,拉大了供求缺口,延长了通胀的持续性。大通胀会加快政策的退出节奏,加剧风险资产价格的波动。值得反思的是,MMT方案是解决了问题,还是制造了更多的问题?

(作者邵宇为东方证券首席经济学家、总裁助理;陈达飞为东方证券财富研究中心总经理、博士后工作站主管)

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司