- +1

宝龙地产:增收不增利、评级下调

4月29日,宝龙地产控股有限公司(01238.HK,简称“宝龙地产”)正式发布2021年年度业绩,并公告称此前披露的2021年度未经审核业绩维持不变。

在房地产行业步入凛冬时期的2021年,曾经疯狂扩张、凶猛拿地的民营房企都相继爆发危机。在宝龙地产推迟公布2021年报,并在年报前更换审计师后,不免引发了一片担忧之声,甚至引起了评级下调。穆迪表示,下调评级反映了穆迪对于宝龙最近更换审计师后融资渠道的削弱和流动性风险增加的担忧。

在近日看似令人满意的年报公布之后,宝龙地产正面临着增收不增利、毛利率下降、短期偿债压力增加的局面,其背后积攒的风险正暗潮涌动。

增收不增利 毛利率下滑

据官网介绍,1990年宝龙地产在澳门成立,已形成地产、商业、酒店、文化艺术等多元产业协同发展的格局。2009年,宝龙地产在香港主板上市,2019年宝龙商业(09909.HK)在港交所主板挂牌交易。

年报显示,2021年宝龙地产实现合约销售1012.27亿元,同比增长24.1%,全年目标达成率为96.4%,成功踏进千亿大门。营收方面,2021年宝龙地产实现收入约为人民币399.02亿元,同比增长约12.4%。

但在销售额及营业收入实现同比增长以外,其毛利率与净利润都出现不同程度的下滑,宝龙地产的盈利能力或将持续承压。2021年宝龙地产毛利润为 125.2亿元,同比下降2.32%;毛利率为31.4%,同比下降4.7%;净利润73.36亿元,同比降幅16.78%。

与此同时,相比营收增速,宝龙地产的销售成本却增幅迅速。2021年宝龙地产销售成本为273.83亿元,同比增长20.74%,增速远高于营业收入的增速,销售成本的快速增长在一定程度上压缩了毛利及毛利率空间。对此,宝龙地产的解释是由于年内已出售及交付物业总数增加而导致成本总额同期增加。

值得一提的是,据此前发布的数据显示,今年一季度,宝龙地产的业绩情况并不理想,合约销售额121.15亿元,同比减少50.8%;销售面积76.81万平方米,同比减少51.5%。

短期偿债压力增加

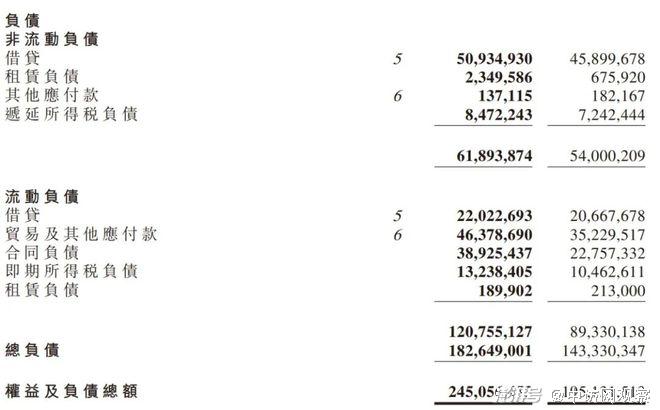

数据显示,截至2021年12月31日,宝龙地产总负债1826.49亿元,同比增长27.43%,资产负债率74.53%,同比增长1.08个百分点;净负债率76.7%,同比增长2.8个百分点。

与此同时,据报表显示,宝龙地产借款规模达729.58亿元,同比增长约9.6%。借款包括银行及其他借款约439.59亿元、公司债券约89.94亿元、短期融资券约3亿元,商业按揭支持证券约23.29亿万元,资产支持证券约12.76亿元及优先票据约161亿元。

其中一年内到期的借款为220.23亿元,比2020年底的206.01亿元增加了十来亿元。而宝龙地产现金及现金等价物及受限制现金250.68亿元,这其中受限制存款及现金约有56.61亿元,相当于同期现金及现金等价物约为194.72亿元,同比减少23.41%,难以完全覆盖同期一年内到期的220.23亿元短债,资金缺口将达25.51亿元。

评级下调

3月25日,全球评级机构穆迪已下调宝龙地产控股有限公司的评级从“B1”降至“B2”,高级无担保评级从“B2”降至“B3”。同时,上述评级被列入下调观察名单,此前评级展望稳定。下调评级反映了穆迪对于宝龙最近更换审计师后融资渠道的削弱和流动性风险增加的担忧,以及对2021年经审计年报可能出现延迟。

与此同时,标普全球评级将宝龙地产的长期主体信用评级从“BB-”下调至“B+”,展望负面,同时将该公司存续优先无抵押债券的长期债项评级从“B+”下调至“B”。随后,因缺乏足够信息,标普暂停以上所有评级。待获得了经审计的财务报告来判断该公司信用质量时,可能将恢复以上评级。标普认为,推迟发布经审计财报、临时更换审计师,表明宝龙地产的财务透明度和公司治理水平下降。将宝龙地产的管治状况评估从之前的普通调整为较弱。随后,由于缺乏足够、及时、可靠的信息来开展评级跟踪,暂停宝龙地产的所有评级。

当下,房地产市场波诡云谲,宝龙地产危机与挑战并存。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司