- +1

宁德时代:跨期“反脆弱”

原创 滕宇 阿尔法工场研究院

脆弱的事物会在冲击中受伤,强韧的事物保持原状。而具有反脆弱属性的,则会在波动中受益,披荆斩棘,获得新成长。

市场波动之大,有时堪比冰火两重天。如同生活中不期而至的意外,令人倍感脆弱。

脆弱来自于“黑天鹅”带来的无力感,而按照《黑天鹅》作者纳西姆·尼古拉斯·塔勒布的理论,脆弱的事物会在冲击中受伤,强韧的事物保持原状。而具有反脆弱属性的,则会在波动中受益,披荆斩棘,获得新成长。

“冬天也是可爱的,并不是可恨的”。抱着这样的信念,华为经历了一个又一个冬天,破壁生发。

明道若昧,进道若退。以迂回的方式,做正确而困难的事情。

从即期到跨期,是认知维度的改变。因为胜利并非一场决定性的战役,而是在当下做好准备,以便在将来取得更大优势。

古老而深邃的智慧,亦可穿越周期,映照这个高波动率的时代。

而今,新能源产业发展如火如荼,快速技术迭代是其身上鲜明的标签。同行竞争尤为激烈,上游价格倏忽跳涨,宁德时代(300750.SZ)作为锂电池产业的龙头,将如何面对这一系列挑战?

锂盐瓶颈期

谈及锂电池未来的发展前景,便绕不开新能源车。

2021年是新能源车爆发的一年,其渗透率从5.8%飙升至14.8%。

而今年,势头更为旺盛。2022年一季度,新能源汽车累计产销分别完成了129.3万辆和125.7万辆,同比均增长1.4倍。渗透率更是达到了19.3%,同比增长11.4个百分点,较2021年全年提高了5.9个百分点。

乘联会将2022年新能源乘用车销量预期,由480万辆提升至550万辆,预计2022年新能源乘用车的渗透率将达到25%左右。新能源汽车有望突破600万辆,新能源汽车渗透率在22%左右。

如此看来,今年的新能源车景气度,较以往更有过之而无不及。

而作为核心部件的锂电池,同样迎来高光时刻。

据高工产业研究院(GGII)统计:2022第一季度,动力电池装机量约46.87GWh,同比增长140%。具体来看,仍旧是一超多强的竞争局面,宁德时代装机量高达24.43GWh,市占率超过50%。

数据来源:高工产业研究院(GGII)

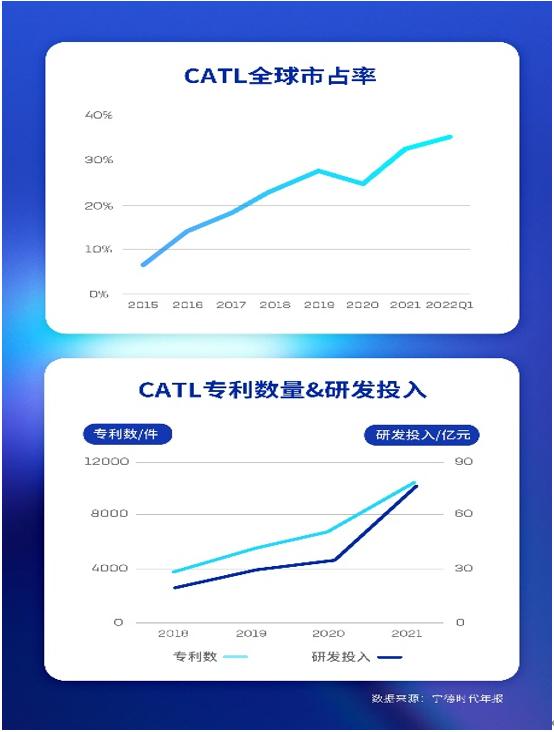

毫无疑问,锂电池赛道景气度仍旧高企。宁德时代继续维持高增长态势,全球市占率,从去年底32.6%提升到35%。

但问题不是没有。

4月29日,宁德时代披露2022年一季报。

内容则有喜有忧,喜的是营收486.78亿元,同比大幅增长153.97%;忧的是净利润14.93亿元,同比下降23.62%。

造成净利润下滑的原因很简单,那便是成本飙升,毛利率下滑。据公告,2021年宁德时代动力电池系统的成本较上年同期上涨146.45%;锂电池材料业务成本,同比上涨324.32%。动力电池系统的毛利率为22.00%,同比减少4.56个百分点。

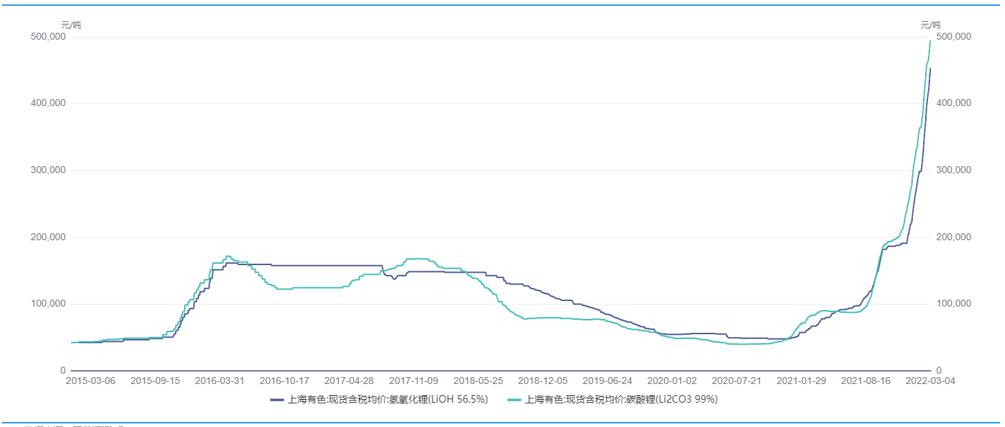

成本的飙升来自于锂电池的核心材料锂盐。根据高工锂电数据统计,三元中的正极材料、磷酸铁锂的正极材料、电解液和负极材料这4种主要材料,今年一季度末市场平均价格比去年初的价格,上涨的幅度分别达到171%,222%,98%和18%。

原材料的巨大涨幅传导到下游电池厂商,整个行业均面临着巨大的成本压力。

按照正常的逻辑,上游价格上涨势必会传导到下游。而由于供需错配,上游定价权得到加强,下游企业则需要承受涨价压力,进而影响终端需求。往往造成产业失衡,甚至停摆。

少为人知的是,宁德时代没有选择在一季度涨价,没有向市场传导压力,承受了利润下滑的结果。4月29日,宁德时代董秘表示,目前已与客户友好协商,共同面对涨价的压力。

可是,问题依旧存在,上游锂资源供不应求,未来如何纾困?宁德时代是否被锂盐卡脖子了?

产能释放

要解释这一切,需要将目光放到锂盐涨价的背后原因。

锂矿的成本受制于供给方。一方面,由于疫情,海外开工率受到较大影响,运费、人工等综合因素,使得锂矿供不应求,成本因素带动价格上升。另一方面,新能源汽车火热,使锂矿需求高企,各路资本疯狂追逐,进一步推升锂矿价格。

更为关键的原因,在于锂矿供需错配。

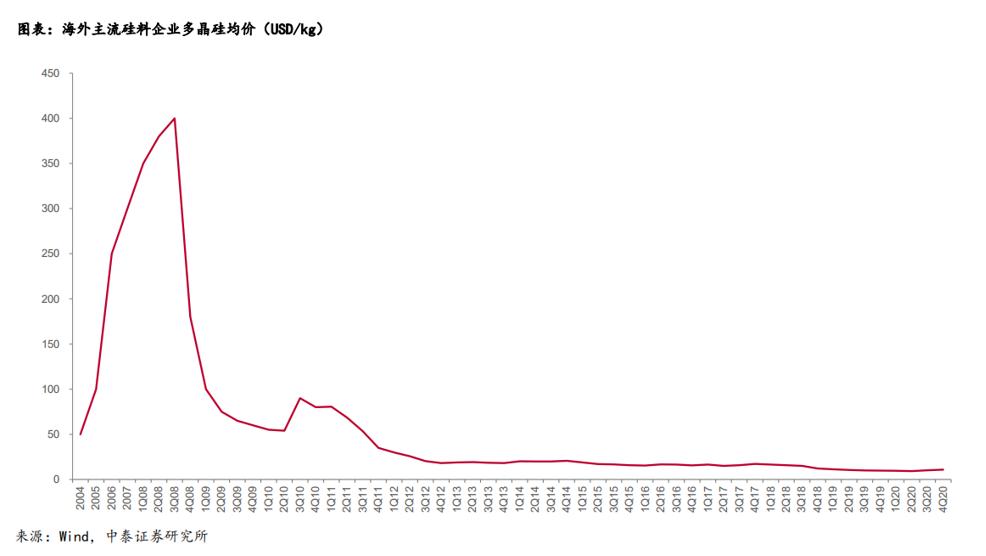

2021年多晶硅价格飙升后,巨大的利润引发上游厂商扩张产能。随着硅料供给逐渐充足,甚至供过于求,预期价格将逐步回落。

日光之下,并无新事。

其实,这个未来发生的剧情,曾经在2008年上演过:硅料产能错配,导致硅料稀缺,历史最高价格曾突破400美元/kg。

随后,各路资本疯狂涌入,供给端大量产能释放。结果可想而知。多晶硅料从超过400美元的价格,到2008年末已跌至每公斤150美元水平,甚至一路跌到2013年的17美元/KG。

锂电产业链中游材料,扩产周期平均在1-2年,锂电池扩产周期平均在0.5-1年,上游锂矿扩产周期平均3-5年。

但是,从发现矿山到供应全周期,需要15年之久。面对锂电池巨大的需求,上游材料扩产周期远大于下游,导致锂矿稀缺,涨价是自然而然的结果。

如同硅料一般,锂资源的巨大利润,使得上游企业乐于释放产能。据国金证券预测,2022-2023年LCE(Lithium Carbonate Equivalent,碳酸锂当量)供给增量分别为17-18万吨、25-26万吨,锂资源的缺口将进一步得到缓解。

监管层也在尽力疏通产业链。2月28日,工信部副部长辛国斌在国新办发布会上表示,今年将适度加快国内锂、镍等资源的开发力度,打击囤货居奇、哄抬物价等不正当竞争行为。

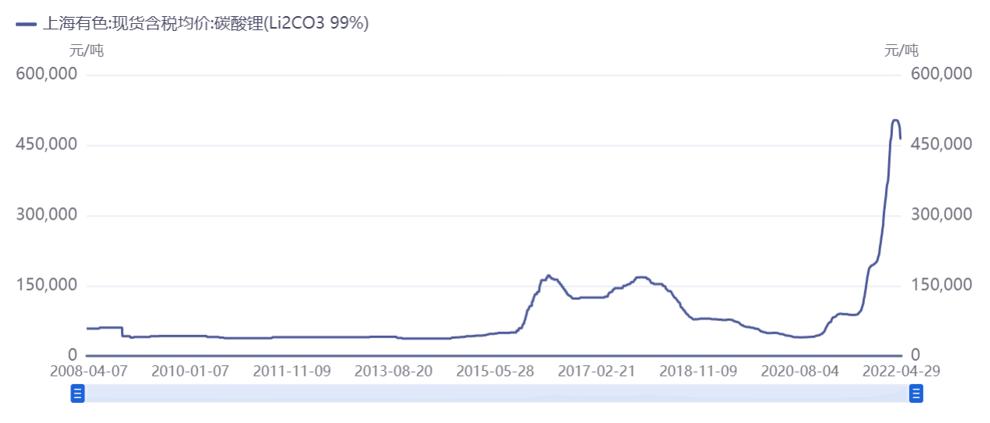

以碳酸锂为例,其价格已然出现松动。

根据上海有色报价,碳酸锂自4月7日创下502,500元/吨的价格后,连续回落突破500,000元/吨关口,4月14日报价495,000元/吨,4月28日报价已跌至461,500元/吨。

数据来源:同花顺iFinD

宁德时代“不缺锂”

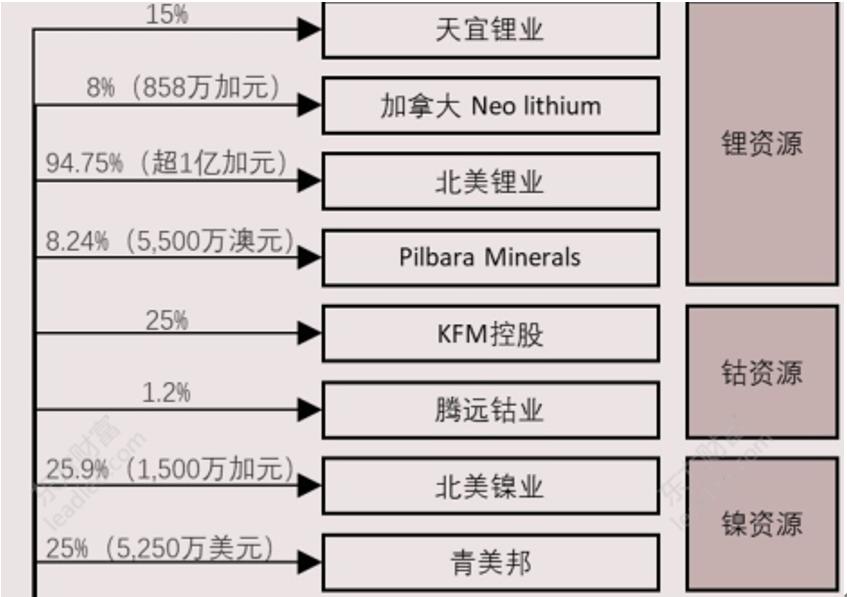

锂是如此重要的战略资源,怎可受制于人。早在2016年,宁德时代便开始了布局。

2016年,宁德时代收购了北美锂业部分股权,随后于2018年3月完成控股。

2019年9月,宁德时代以5500万澳元认购澳大利亚锂矿企业Pilbara Minerals的1.83亿普通股,约占总股本8.5%,认购后宁德时代为其第三大股东。Pilbara Minerals拥有资源总量 693 万吨 LCE,平均品位 1.27%,储量庞大,且仍具勘探潜能。

2020年9月,宁德时代又斥资858万加元(约合4400万元人民币)入股加拿大矿产巨头Neo Lithium。Neo Lithium在阿根廷的项目,资源量为700吨LCE,储量130万吨LCE,未来年产能预期可达4万吨电池级别碳酸锂。

2021年4月,宁德时代已增持天宜锂业股份至25%。天宜锂业预计在2025年前建设形成年产10万吨电池级氢氧化锂项目生产线。

2022年2月14日,宁德时代再度加码四川锂资源,其子公司四川时代新能源资源有限公司与甘孜州投资集团、宜宾三江汇达公司、四川省天府矿业公司签订合资协议。

宁德时代同样在积极探索盐湖提锂,出击“锂三角”之一的阿根廷富锂盐滩。

4月21日,子公司宜春时代新能源矿业有限公司,以86500万元竞得江西省宜丰县圳口里-奉新县枧下窝矿区陶瓷土(含锂)探矿权。该探矿权面积6.44平方公里,推断瓷石矿资源量96025.1万吨,伴生锂金属氧化物量265.678万吨。

此外,宁德时代在钴资源、镍资源都有深度参与。

资料来源:SBE Reserch头豹研究院

开源也要节流。宁德时代控股子公司邦普循环早在2008年就创造性地提出“上下游”回收结合的概念,首创中国废旧电池回收体系。

邦普年处理废旧电池总量超过30000吨,年生产镍钴锰氢氧化物10000吨,总回收率超过98.58%,回收处理规模和资源循环产能均属亚洲前列。并且,在成本上具备更高的经济性。

如此看来,宁德时代“并不缺锂”。

全产业链一体化

宁德时代产业一体化的优势,不光体现在上游原材料的布局上,更是与中下游等一批“当打之年”的零部件厂商,达成战略合作。

比如,三元前驱体龙头中伟股份(300919.SZ)、格林美(002340.SZ);磷酸铁锂龙头德方纳米(300769.SZ)、龙蟠科技(603906.SH)等。

不仅如此,宁德时代还通过参股合作的形式,加深产业护城河。

认购25亿定增股份参股先导智能(300450.SZ)后,宁德时代以7.29%的总股本占比,成为先导智能第二大股东。熟悉的朋友可能了解,先导智能是锂电装配设备全产业链龙头。

2.12亿元获得8%永福股份股权,而这家公司是能承担大型发电、输变电业务的电力勘察设计企业,宁德时代意在整合储能上下游资源。

同时,宁德时代也参股锂电池检测企业星云股份(300648.SZ)、锂盐新贵天华超净(300390.SZ)。

其下游客户不仅包括传统主流企业,同时也包括“蔚小理”等造车新势力,特斯拉(TSLA.US)更是成为宁德时代的第一大客户,装机量遥遥领先。

可以看出,宁德时代通过对全产业链的整合、与上下游厂商的战略合作,使得其在成本端和供应链端,有着无可比拟的优势。

技术是立足之本

即使占据国内锂电池的半壁江山,宁德时代并没有固步自封。相反,时刻保持着清醒。

在新能源技术迭代如此之快的产业,掌握先进技术才是立足之根本。迭代创新,才是核心竞争力。

新能源产业区别于传统制造业的地方,便是以科技为驱动力。电子化、智能化是其特有的标签,与芯片、无人驾驶、LED等高科技成长产业息息相关。并且,通过产业链条内快速迭代,更有利于下游产品的更新。

新能源产业存在众多技术路径,坡长雪厚。电池技术目前有三元、铁锂、钠离子等,半固态电池、固态电池也将在未来推出。

仅三元技术路径中,就包括镍锰钴、钴酸锂、锰酸锂、镍钴铝酸锂等诸多方向。又有方形、软包、圆柱等不同包装方式。

可以说,宁德时代身上体现更多的,是高科技企业的特质。

截至2021年12月31日,公司拥有研发技术人员10,079名,其中,拥有博士学历的 170 名、硕士学历的2086名,整体研发团队规模和实力在行业内处于领先地位。截至 2021年12月31日,公司及子公司共拥有3772项境内专利及673项境外专利,正在申请的境内和境外专利合计5777项。

2021年,宁德时代的研发费用高达76.91亿元,同比上涨115.48%,高于绝大部分科技企业。

研发费用占据营收比例常年超过5%,远高于传统制造业。

来源:公司财报,阿尔法工场整理

翻开宁德时代的发展历程可以看出,市占率不断提升的背后,是对技术的大力投入。

从技术成果的角度来看,则愈加清晰。

2021年7月29日,宁德时代发布钠离子电池技术,其具备高能量密度、高倍率充电、优异的热稳定性、良好的低温性能与高集成效率等优势。

电芯单体能量密度高达160Wh/kg,超过常规的磷酸铁锂电池;快充性能更是优异,常温下充电15分钟,电量可达80%以上;即便在在-20°C低温环境中,也拥有90%以上的放电保持率;系统集成效率可达80%以上;热稳定性远超国家强标的安全要求。

下一代钠离子电池的能量目标锁定在200Wh/kg。

传统的锂电池需要将电芯(Cell)组装成为模组(Module),再把模组安装入电池包(Pack)里,形成了“电芯-模组-电池包”的三级装配模式。

而CTP技术,即Cell to PACK,是将电芯直接集成为电池包,从而省去了中间模组环节。

这项技术节省了连接的线束和接插件,在原本的空间里可以安装更多的电池,降低成本的同时提升了效率。

宁德时代是最早突破CTP技术的厂商,CTP技术曾为宁德时代争取市场份额,立下汗马功劳。

不止于此,宁德时代近期推出了第三代CTP技术,名为麒麟电池。在相同的化学体系、同等电池包尺寸下,其电量比起4680系统,提升了13%。

下一代CTC(Cell to Chasis)技术,也就是电池底盘一体化技术,将电池与下车身、底盘集成化设计,宁德时代也已加速进行。

未来新能源车该如何持续推进,能更好地承担起双碳目标?除了目前的电池技术路径外,是否有其它模式可以促进产业的发展?

1月18日,宁德时代旗下全资子公司时代电服线上首发,换电服务品牌EVOGO及组合换电整体解决方案亮相。

众所周知,充电一直以来困扰着新能源车推广。试想,充电若同加油一般方便,那么便不用时时刻刻担心电量不够,消耗长时间等待充电。

通过换电实现按需配电,其意义在于减少新能源车占据锂电池的数量,可以有效降低锂电池和上游稀缺资源的需求。

宁德时代的换电服务开始发力。

4月18日,EVOGO换电服务在厦门正式启动,厦门成为首个“小绿环”城市。预计到今年底,将在厦门完成30座快换站的投建。

近日,宁德时代换电服务迎来新成员,爱驰汽车加入EVOGO“小绿环”家族,双方将以爱驰旗下首款车型爱驰U5为载体,共同开发组合换电版车型,并计划于2022年第四季度推向市场。

未来,换电服务有望成为宁德时代新一条增长曲线。

结语

在新能源汽车替代传统汽车掀起的浪潮中,中国企业成功实现弯道超越,这是一段“激情燃烧”的岁月。

国产替代席卷锂电池产业链,国外技术垄断方的市场份额,全部被中国企业吃掉。锂电池四大材料CR5占据了全球50%-80%的份额。

宁德时代在此期间,与国内新能源车产业链紧密合作,共同前行。

在上海交大125周年庆祝大会,董事长曾毓群说:“我们是搭台子的,就是我们搬砖打基础的。他们是在台上有各种各样不同的戏。”

一个人走得快,一群人走得远。

广泛布局境内外上游矿源、与中下游龙头合作、靠自研围建“护城河”、探索换电新模式,宁德时代放弃“抄近道”,选择了一条荆棘之路,凭实力“硬扛”。

也只有这样的路,才能穿越波诡云谲的周期。

原标题:《宁德时代:跨期“反脆弱”》

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司