- +1

红星美凯龙的增持与债压,车建新“深变”之思

作者:慕子

编辑:王冕

风品:蓝湛

来源:首财——首条财经研究院

科技,永远是第一生产力。

随着全景VR技术逐渐成熟,家居家装业终于补齐全程在线化的最后一环。

只需一副全景VR眼镜,商家就可将各类家居全景展现给消费者,后疫情时代的价值赋能无需赘言。

于商家和用户来说,这是双赢之法。但对家居商城来说,无疑令其境遇雪上加霜。

自疫情爆发后,大型家居商城便进入了低迷期。叠加2021年房市低迷、家装消费低迷、成本端涨价等因素,整个行业日子都不太好过。

不过,行业龙头红星美凯龙,却好像过得很滋润。

表面看,业绩、规模无可挑剔。2021年营收155.12亿元,同比增长8.97%;归母净利20.47亿元,同比增长18.31%。

根据弗若斯特沙利文统计,2021年红星美凯龙零售额占家居连锁商场份额比重为17.5%,继续位列第一,市场份额几乎是第二名至第五名的总和。

1

绩红股冷 优质财报背后疑点

龙头地位愈发牢固。

一般情况下,利润增速高于营收增速,意味着企业实现了“高质量的市场份额提升”,只有极少数公司才能做到这一点。

照此看,红星美凯龙应是一家优质龙头公司。

不过,市场情绪似乎并不乐观。

4月24日,红星美凯龙公告,拟在未来12个月内,1.5亿元至3亿元回购A股股份,后续将全部用于公司员工持股计划或股权激励计划。

实话说,真金白银投入除了实力彰显、信心提振,也间接回应了“钱紧”质疑,利好之态无需赘言。

然4月25日、26日,红星美凯龙跌停。

当然,这和当下市场整体大调整有一定关系。但拉长维度,年报次日,3月31日美凯龙A股微跌0.73%,收于8.11元;截至4月26日收盘价5.08元/股,累计缩水超3成。相比2021年7月的年内高点14.09元,累计缩水超六成。

市场在观望什么?透过光鲜背后,这家行业龙头压力挑战又有多少?

评级机构悲观态度,不乏品味。3月,惠誉已确认红星美凯龙长期外币发行人违约评级(IDR)、高级无抵押评级以及其2022年到期的3亿美元高级票据评级为“BB”。展望负面。

惠誉认为,红星美凯龙控股调整后的并表状况现在可与“bb-”亚太地区房地产相关发行人相当,但该公司仍受流动性差限制。如红星美凯龙控股(不包括红星美凯龙)的资本准入受当前市场波动限制,其流动性可能仍会紧张。红星美凯龙控股于2022年将有66亿元人民币的债券到期。

持股情况看,尽管本期香港中央结算有限公司增持85.8232万股,该股东持股占流通股比例0.37%。但红星美凯龙控股集团有限公司却减持了6888.0万股,该股东持股占流通股比例52.94%。

可以说,资本层面上难言多优质。

那么,绩股“倒挂”、绩红股冷究竟何故?

仔细剖析财报,舆论不乏质疑点。

时任中国家具协会理事长的朱长岭曾言,房地产与家居行业,就像牙齿和嘴唇一样,关系密不可分。

克而瑞数据显示,百强房企全年全口径销售额12.6万亿元,同比下滑3.2%,为2014年有统计数据以来的首次负增。尤其2021下半年,房市温度堪称骤降,去化水平远逊上半年。

三四线市场更惨淡些。据无忧找房资讯,三线城市新房均价从2021年9月开始环比下降,已连续6个月没有回暖,二手房环比、同比下跌幅度更深。三四线楼市的均价已回到2016年水平,且仍未见底。

克而瑞数据显示,目前三四线城市的库存消化周期已达23个月,同比增幅达83%,逼近疫情期高位的25个月。

而红星美凯龙的核心区域,恰恰在三线城市以下。截至2021年底,红星美凯龙商场经营面积近半均分布在三线及以下城市。红星美凯龙已有的以及筹备中的委托管理商场在三线及以下城市的占比更超70%。

如此重仓,为何没有受到冲击,反而净利增速双位数增速,是否合理呢?

另一处疑问,是委托管理商场量。

自2003年在山东东营建立首家委管商场后,红星美凯龙便驶入扩张快车道,“委托管理”模式功不可没。

即红星美凯龙不用拿出更多成本投入,只是合作方委托红星美凯龙公司经营管理红星美凯龙家居商场,红星美凯龙公司为其提供“红星美凯龙”品牌使用权、商场设计咨询服务。

简言之,作为“包租公”,委托管理的商家量越多,赚钱规模效应越强。

可2020年和2021年的财报显示,红星美凯龙两年间新开委托管理商场数分别为31家和20家,关闭数为7家和14家,2021年已有9家委托管理商场提前解约。

如何在补齐“窟窿”的同时,还让净利润双位数增长呢?

仔细审视第四季,主营收入41.59亿元,同比下降11.7%;归母净利-23973.86万元,同比下降47641.54%;扣非净利润2.63亿元,同比上升16225.14%。

营收下滑、归母净利暴跌、扣非净利润却大幅拉升,是否让人犯嘀咕?

诸多疑点待解,资本观望情绪也就不足为奇了。

2

投资性房地产有多香?“虚胖”质疑

拉长维度,2021的出色业绩增速,也与2020年的低基数有一定关系(营收降13.56%、净利降61.3%)。

若对比2019年,营收164.69亿元,净利46.86亿元,红星美凯龙2021年业绩仍不及2019年水平,营利分别下降5.80%、53.29%。而2019净利已同比2018年下滑了-0.41%。

由此,红星美凯龙的盈利能力自然受到关注。

有舆论认为,红星美凯龙2021年业绩不错,与善使“投资性房地产公允价值变动”不无关系。

2010年,财政部出台了投资性房地产会计准则。所谓投资性房地产,即出售或者出租的房地产,与普通地产最大区别是前者不需计提折旧。

聚焦红星美凯龙,2021年投资性房地产价值955.75亿元,占总资产比重71%,规模比万科还高出约100亿元。

行业分析师李晨表示,一般情况下,对普通房地产而言,5年以内(含5年)房屋折旧率为0%;5年以上(不含5年)至10年(含10年)房屋折旧率为5%;10年以上(不含10年)房屋折旧率为10%。甚至不仅不需计提折旧,如结合公允价值法,还能虚增利润,即年底按照市场价评估价格。

2015至2020年,红星美凯龙采用公允价值模式进行后续计量的投资性房地产公允价值变动产生损益分别为10.10亿元、17.54亿元、19.96亿元、18.20亿元、16.01亿元、4.97亿元,占各期归母净利润比例分别为31.32%、51.63%、48.95%、40.65%、35.74%、28.71%。

即使房市寒冬的2021年,红星美凯龙投资性房地产公允价值变动收益仍为3.74 亿元,占公司利润总额比例13.36%,占归母净利润比例18.3%。

隐忧冷思在于,这毕竟不是主业造血。在地产市场低迷背景下,利用投资性房地产做利润的方式有多香?市场会买账吗?

上证e互动上,有投资者发问,目前网络发表文章“美凯龙的套路玩不下去了”请问公司是否有关注到?请问文章描述的属实吗?请问公司这些年有没有在利用房地产评估虚增利润?

随后,美凯龙回应称,该文章不属实,公司对投资性房地产采用公允价值模式进行后续计量的会计处理方法符合会计准则规定。由于公司2015年6月于港股上市,依据《香港会计准则》规定,公司对投资性房地产采用公允价值模式进行后续计量。

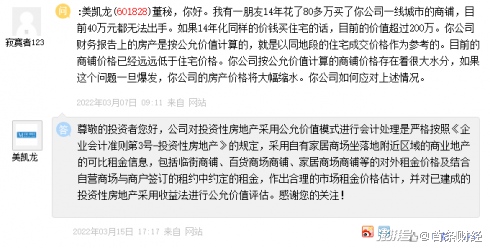

3月7日,又有投资者通过上证e互动发问,“有一朋友14年花了80多万买了你公司一线城市的商铺,目前40万元都无法出手。如果14年花同样的价钱买住宅的话,目前价值超过200万。你公司财务报告上的房产是按公允价值计算的,就是以同地段的住宅成交价格作为参考的。然而,目前商铺价格已经远远低于住宅价格,说明你公司按公允价值计算的商铺价格存在着很大水分,如果这个问题一旦爆发,你公司的房产价格将大幅缩水,你公司将如何应对上述情况。”

随后,红星美凯龙再次回应,公司对投资性房地产采用公允价值模式,采用自有家居商场坐落地附近区域的商业地产的可比租金信息,包括临街商铺、百货商场商铺、家居商场商铺等的对外租金价格及结合自营商场与商户签订的租约中约定的租金,作出合理的市场租金价格估计,并对已建成的投资性房地产采用收益法进行公允价值评估。

孰是孰非,仁者见仁,不做评价。

客观而言,红星美凯龙使用“投资性房地产公允价值变动”,本质上只是一种财务技巧,并无对错之分。归其原因,亦是投资者对市盈率过于看重,让不少企业不得不提高利润。

但另一方面,是否美化导致业绩“虚胖”,进而让投资者失去判断,是否负责之举的追问也值冷思。更重要的是,财技再高超亦非万能药,难以掩盖一些关键问题,比如负债。

3

升降之间 如此轻资产运营?

卖资与质押 债压多大?

当家人车建新曾直言,“买地是做企业绝对的命根子”。

问题在于,买地盖楼,花出去的可是真金白银。

这注定了红星美凯龙的往期重资道路,债务压力不可不察。

众所周知,商业地产开发周期较长,从拿地到建设 ,再到招商运营约需两年时间。这对红星美凯龙的资金链也造成不小负担。

2017-2020 年间,红星美凯龙资产负债率分别为54.72%、59.14%、59.95%、61.16% ,一路居高不下。截止2021年底,资产负债率 57.44 %,可喜下降值得肯定,但依然高企,总负债为 776 亿元。

在此背景下,红星美凯龙提出“轻资产、重运营、降杠杆”的方针。

可谓居安思危、找到了隐患病根。

然知行合一才是关键。

红星美凯龙可分为自营商场和委管商场两部分,分别代表着“重资产”、“轻资产”方向。

截至2021年末,红星美凯龙经营了95家自营商场,278家委管商场。其中,自营商场收入80.95亿元,同比增长21.10%,占总收入比例从2020年的46.94%增至2021年的52.18%,出租出租率94.1%。

委管商场方面,总收入32.56亿元,同比下降9.06%,占总收入比例从2021年的25.15%下降至20.99%,出租率由2020年的90.7%微涨至91.4%。

升降之间,变轻还是变重了呢?

或许,也迫于无奈与急迫。

2021年3月28日,远洋集团旗下远洋资本与红星美凯龙签署合作协议,双方对重庆红星美凯龙企业发展有限公司及其下属的红星地产板块(不含红星置业板块)展开战略合作。远洋资本以10.3亿元的价格战略入股红星企发,获得18%股权。

2021年6月,两者再达《合作框架协议》,美凯龙拟将旗下7家物流子公司以23.12亿元出售给远洋资本。远洋集团公告称,以40亿元获取红星地产70%股权。

不止卖资。2022年3月2日,红星美凯龙公告称,控股股东红星美凯龙控股集团将持有的8983.45万股进行质押,募资不超3.5亿元。

系列操作背后,结合上文惠誉提到的2022年红星美凯龙控股66亿元债券到期,资金压力几何,缺钱吗?

4

打好运营基本功

虽喘了口气,还有上文的增持豪横,但长远看轻资产转型势在必行。那么,运营能力就是重中之重。

据信网报道,近日市民张先生在青岛西海岸新区红星美凯龙的索菲亚门店,全款定制购买家具,约定交付使用日期为45-55天,然如今已超交付日期80多天,家居还未安装到位。

最终,红星美凯龙以赔付张先生3000元解决此事。商场赵经理表示,商场对于店铺的交易有规定,如交易发生在商场,那经销商需要把费用交到商场,因此对于张先生这一单,索菲亚店铺的收款属于违反商场规定。

尽管是商户行为,但对红星美凯龙整体品牌形象亦有损害,有无管理漏洞呢?

浏览黑猫投诉,截止4月26日13时,红星美凯龙相关投诉482条。值得注意的是,投诉中不都是第三方商家问题。

4月17日,有消费者反映,4月7号收到红星美凯龙官方旗舰店购买的沙发,与图片质量相差很大,且赠品未发。

自己收到的沙发,布料单薄,靠背坐垫都不饱满,一看就是减配版,扶手与沙发主体空隙特别大,能放进一个拳头,书本一些东西经常掉进去......

(以上投诉通过平台审核)

行业分析师郝瑞表示,家居业也是强体验、重口碑。尤其美凯龙这样的龙头企业,很多消费者都是冲着大牌品质去的,这个生命线尤其需要坚守,特别是在行业寒冬下。

如此看,轻资产、降杠杆之前,先要补好运营能力这个基本功。

5

2022巨头深变、贵在行稳致远

好在,诸多压力下,美凯龙也在居安思危,寻找新增曲线。

比如家电业务。

2022开年,红星美凯龙举办了“潮向最高”2022中国高端电器行业生态大会暨红星美凯龙电器战略发布会,并提出“在两年内打造100家超过1万平米的智能电器生活馆、用100家万方大店为合作伙伴创造300亿元销售额”的目标。

截至2021年末,红星美凯龙已开业104家智能电器生活馆,远高于“全年在全国一级市场打造30个样本”的原定目标。预计2023年底,红星美凯龙将累计打造100家超过1万平方米的智能电器生活馆。

目前,智能电器生活馆合作电器品牌已超200家,其中30多家头部电器品牌均与之签订深度战略合作协议。

行业分析师于盛梅表示,不同于零散的家装行业,家电业务的品牌集中度更高、行业标准性、产业成熟度高,对卖场运营能力要求相对较低。同时家居家电本有相通客户,跨界试错成本低,借力此道,红星美凯龙未必没有翻盘机会。

当然,新机遇也意味着新挑战。

一方面,作为后浪跨界者,其要迎接苏宁、国美等传统家电巨头绞杀。另一面,由于家居品牌的中小商家偏多,红星美凯龙的议价能力相对偏强。而家电巨头们并非善茬,如何与之打交道,还需摸索一条新路径。根本而言,还需提升规模效应,而这之后还是考验运营力、轻资产驾驭能力。

更重要的是,家电同样也严重依赖房地产业。传统与新兴业务同样依赖一个产业周期,是否一件好事、是否加大业绩起伏波澜,值得红星美凯龙、车建新深思。

毋庸置疑,2022年巨头仍在经历深变、驶入转型深入区。驶向何方?能否行稳致远?拭目以待。

本文为首财原创

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司