- +1

人民币汇率四问四答

“

4月25日,人民币对美元即期汇率盘中最低跌破6.56关口,收盘价创下2021年4月初以来新低。同日,更多反映国际投资者预期的离岸人民币对美元汇率盘中一度逼近6.60关口,创下2020年11月以来的新低。

25日晚,人民银行宣布,自2022年5月15日起下调金融机构外汇存款准备金率1个百分点,即外汇存款准备金率由现行的9%下调至8%,或体现人民银行针对近日人民币汇率急贬出手引导市场预期的信号。

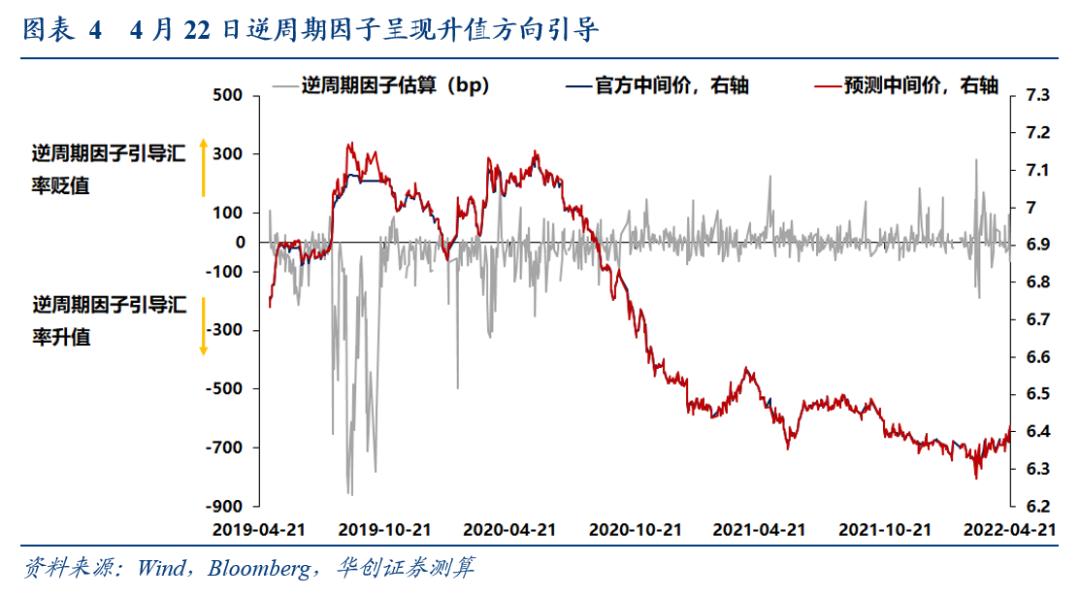

华创证券研究所所长助理、首席宏观分析师张瑜,华创证券研究员殷雯卿近日撰文表示,自4月19日开启的本轮贬值中,逆周期因子未见明显引导人民币贬值,反而在4月22日达到-123bps,即向升值方向引导,已经显示了政策抑制快速贬值的倾向。

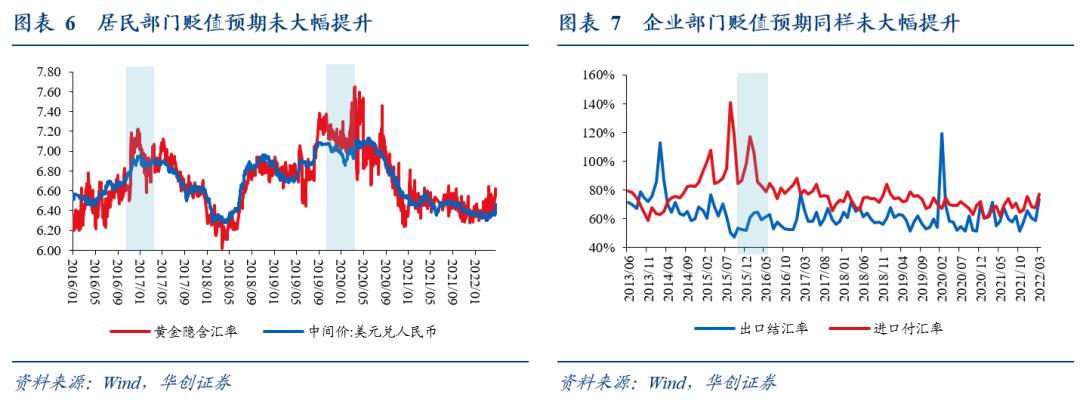

文章提出,本轮人民币汇率贬值主要是由离岸集中补跌带动的,目前贬值幅度与速度都不大;同时近期居民与企业部门的贬值预期均未看到走高,市场预期仍较为稳定。因此目前尚无充分的证据证明汇率风险开启,但后续贬值速度等问题仍需密切跟踪。

文章认为,人民币汇率贬值需要两个条件:出口走弱且PMI偏弱。一旦PMI向上,积压加速结汇有望形成对人民币汇率的支撑。人民币贬值与否的根本还是在于内需,也就是PMI走势到底如何。当下由于疫情扰动,3月PMI回落至50以下,在这种情形下,汇率有走弱趋势也属正常现象。但由于存在近3000亿美元的积压待结汇,一旦PMI向上,即便出口回落,企业积压待结汇加速结汇有望形成对出口顺差回落的有效对冲。

*本文节选自《【华创宏观】如何理解近期汇率异动?——每周经济观察第16期》,文章不代表CF40立场。

”

如何理解最近的汇率异动?

文 | 张瑜 殷雯卿

最近几天,人民币汇率波动较大:4月19日-22日,USD/CNY跌幅约2.1%,由4月19日开盘6.369跌至22日收盘约6.5015;离岸USD/CNH跌幅约2.3%,由4月19日开盘6.3788跌至22日收盘6.5274,汇率突破6.5整数位引发市场关注度提升。本文将回答市场中的一些共性疑问:本次贬值是否由央行引导?汇率贬值风险是否已经开启?

1. 为什么跌?

离岸集中补跌+部分交易因素扰动

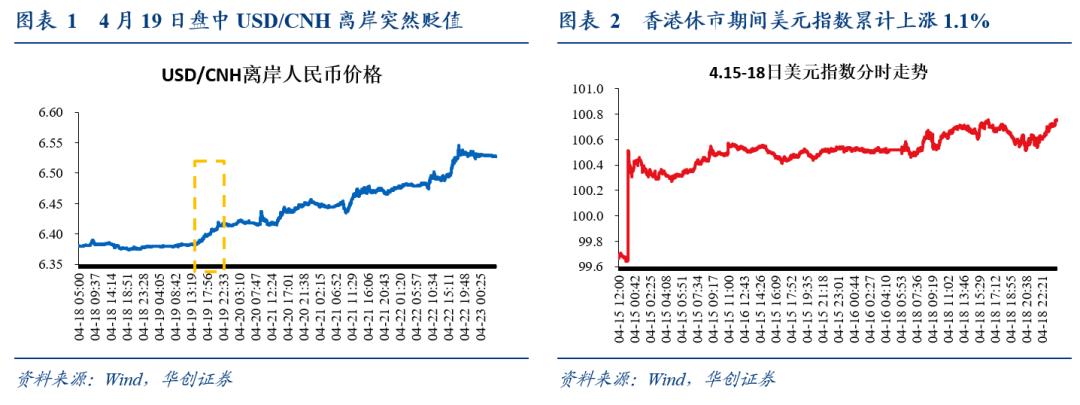

最早的异动是4月19日盘中离岸人民币突然开始贬值,主要是因为香港市场休市期间美元强势上涨约1.1%,节后开市离岸市场集中补跌。

北京时间4月19日下午15点左右,USD/CNH离岸突然开始快速贬值,一个小时内由约6.38跌至约6.39。这主要是因为4月15日、18日香港市场因复活节假期休市,期间美元指数强势上涨,累计涨幅1.1%,因此4月19日香港市场节后开市后,离岸人民币出现了一波集中补跌,导致短期内跌幅较大,同时带动了USD/CNY即期汇率下跌。

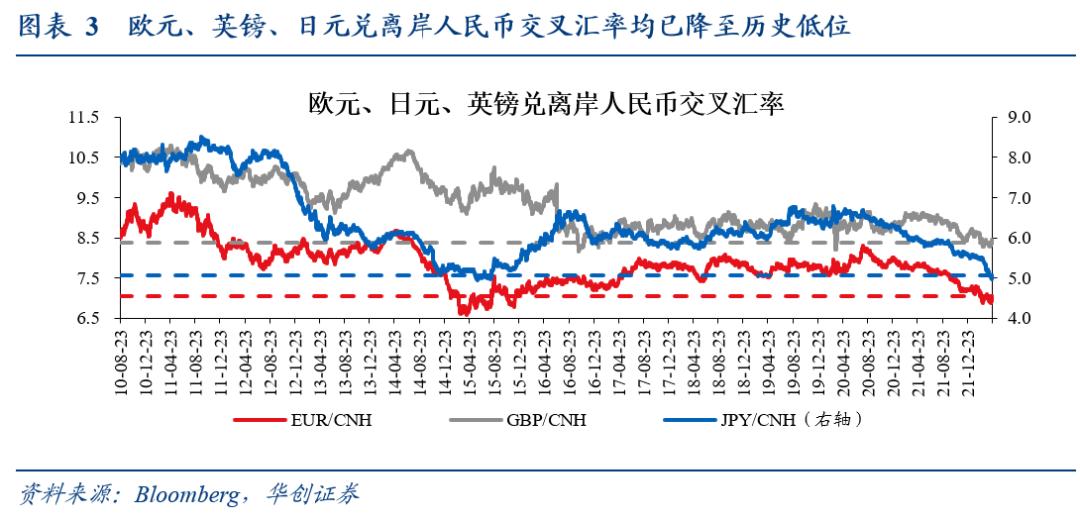

本次人民币汇率下跌也伴随着一些交易因素的扰动。欧元、日元、英镑兑离岸人民币交叉汇率已经降至历史低位,对这些货币的买盘需求亦有提升,给人民币带来一定贬值压力。

2. 本次贬值有央行引导吗?没有

根据华创宏观汇率定价模型计算,今年以来逆周期因子波动加大时期主要在俄乌冲突爆发初期,由于市场情绪+俄罗斯卢布汇率大幅波动影响,人民币中间价出现一定波动,央行通过逆周期因子进行了短期的双向调节。自4月19日开启的本轮贬值中,逆周期因子未见明显引导人民币贬值,反而在4月22日达到-123bps(即向升值方向引导),显示政策抑制快速贬值的倾向,表明本轮贬值并非由央行引导。

3. 为什么本轮离岸可以带动在岸?

上海疫情影响在岸即期交易量

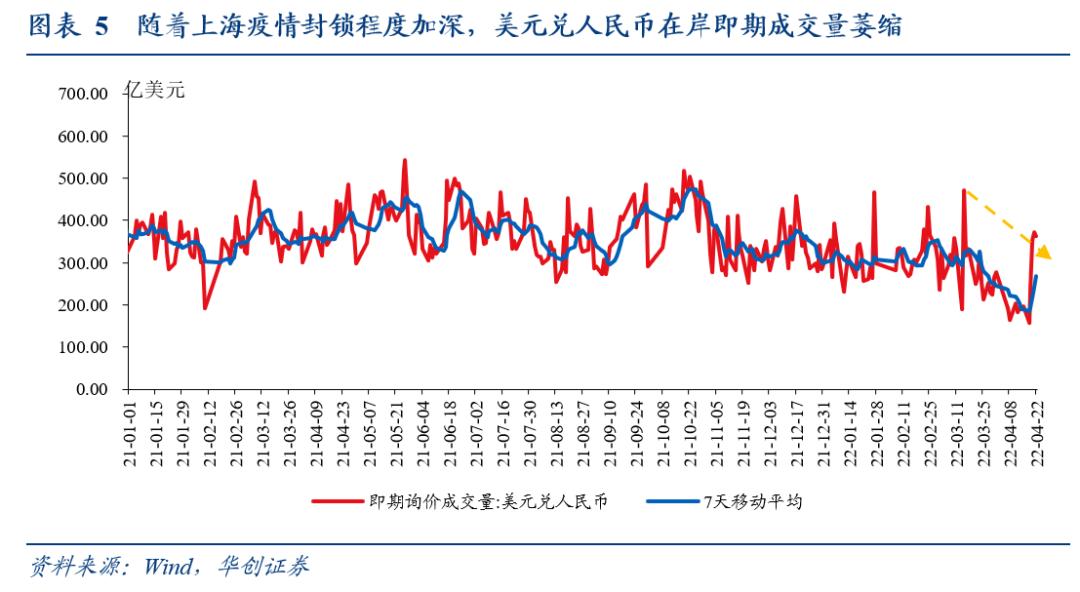

受上海疫情封锁影响,美元兑人民币在岸即期交易量萎缩,更易受离岸影响。作为金融中心,上海愈加严格的疫情封锁措施客观上影响了美元兑人民币的在岸即期交易量。自3月底上海实施全域静态管理以来,美元兑人民币即期询价成交量由正常的每天320多亿美元降至约200亿美元,在岸交易量的明显萎缩导致在岸即期汇率变得更易受离岸汇率影响。

4. 人民币开启贬值周期了吗?

目前证据尚不充分

本轮人民币汇率贬值主要是由离岸集中补跌带动的,目前仅4个交易日(4月19-22日),且贬值幅度与速度都不大;同时近期居民与企业部门的贬值预期均未看到走高,市场预期仍较为稳定。因此目前尚且没有充分的证据证明汇率风险开启,但后续贬值速度问题仍需密切跟踪。

5. 展望

贬值需要两个条件:出口走弱且PMI偏弱

我们认为人民币汇率贬值需要达到两个条件——出口走弱且PMI偏弱,一旦PMI向上,积压加速结汇有望形成对人民币汇率的支撑。

首先,人民币汇率目前有约3000亿美元的待积压结汇“护体”,背后存在“底气”。

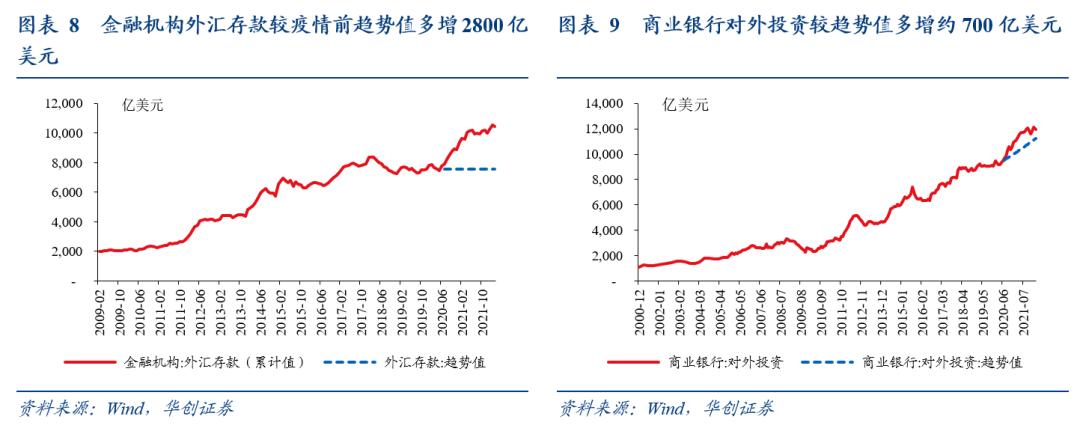

金融机构外汇存款规模可衡量居民部门的外汇资金,未与银行进行结汇,而是直接以外汇的形式存在银行外汇存款账户上,这部分资金反映居民部门待结汇规模。金融机构外汇存款规模在疫情前保持在约7500亿美元的水平,疫情后快速提升至1万亿美元以上,即多增加的未结汇资金(积压待结汇)规模约2800亿美元。

商业银行对外投资规模可衡量居民部门与商业银行结汇后的外汇资金,商业银行未将其与央行进行结汇,而是直接进行对外投资,这部分资金反映商业银行待结汇规模。商业银行对外投资规模在疫情前每月环比平均+0.7%左右,按趋势增速估算,目前实际待结汇规模较趋势值多增(积压待结汇)约700亿美元。二者合计来看,截至2022年3月积压待结汇体量约3000亿美元。

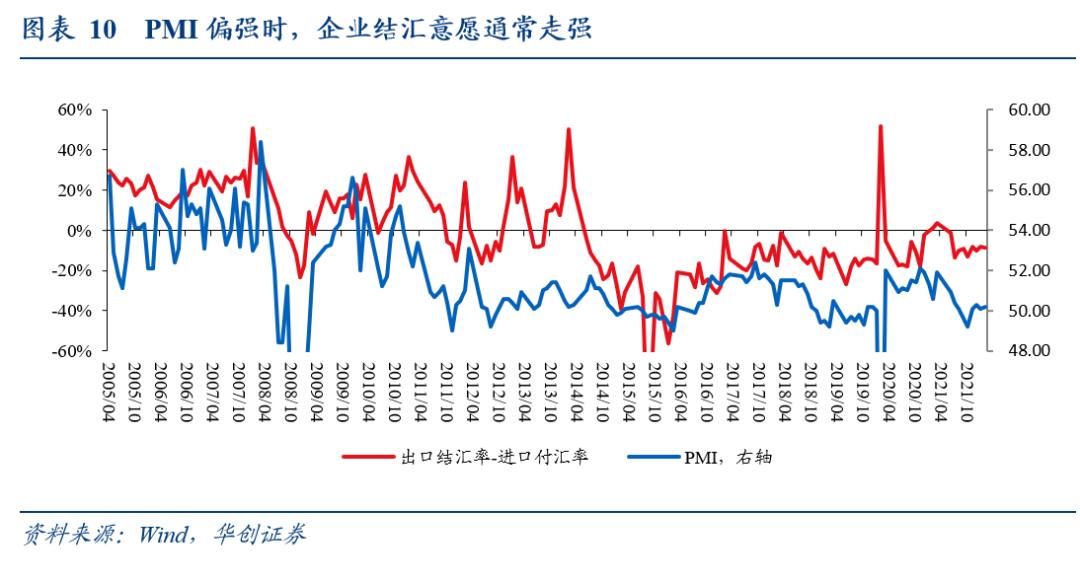

其次,企业结汇意愿高低与订单多少相关,所以结不结汇(用“出口结汇率-进口付汇率”表示)与PMI走势较为一致,而PMI其实代表的就是内需,也就是“稳增长”政策效果。因此,存在以下三种情景假定:

情景a:出口高位+PMI向上→人民币升值

情景b:出口回落+PMI向上→人民币或走平

情景c:出口回落+PMI向下→人民币走弱

从上述情景假定可以看到,人民币贬值与否的根本还是在于内需,也就是PMI走势到底如何。当下由于疫情扰动,3月PMI回落至50以下,在这种情形下,汇率有走弱趋势也属正常现象。但由于近3000亿美元的积压待结汇的存在,一旦PMI向上,即便出口回落,积压待结汇加速结汇有望形成对出口顺差回落的有效对冲,人民币汇率或可走平。

原标题:《人民币汇率四问四答》

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司