- +1

妖镍来袭:青山控股史诗级反杀,高位出货撑死外资

作者/星空下的锅包肉

编辑/菠菜的星空

排版/星空下的炒肝

这两天,突然感觉大家吃的瓜都上了一个level。某知名女星离婚又闪结的八卦没人关注了,反倒是这几个略显生僻的词汇频繁刷屏:青山控股、套期保值、镍价大涨、惨遭逼空。

那么,这到底是个什么事?

给没吃瓜的小伙伴补个课。简单来讲,就是财富世界排名279位的企业——青山控股,曾在LME(即伦敦交易所)开出了20万吨的镍空单,即表示它要在未来某一天(合约到期日),卖掉20万吨镍,交易价格大概是2万美元/吨。

来源:青山控股官网

然而,从3月初开始,受俄乌影响,市场担忧俄镍断供,再加上某些上不了台面的缘由(后边再说),导致镍价飞涨,一度突破10万美元/吨。

这就意味着,青山的镍空单到期后,要么拿出20万吨镍进行实物交割,要么就按照现价买20万吨镍合约进行平仓。但青山手中根本就没有能够交割的镍。按买价最高点计算,它曾一度赔掉了160亿美元!

从这个过程来看,青山似乎也是倒霉,成了俄乌冲突的受害者。不过事情显然没有这么简单。损失百亿美元的背后,更像是一场蓄谋已久的狙击战。

一、套期保值的滑铁卢

青山被狙击的前提,是它开出了20万吨的镍空单。

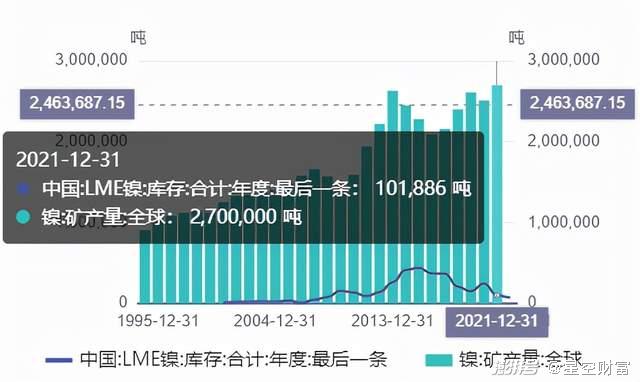

20万吨,什么概念?截止2021年底,LME镍库存总量才10万吨。放眼全球,镍矿产量也不过就270万吨。

来源:iFinD

那么,青山为什么要开出这么大的镍空单?

站在青山的角度,我们来看看这个如意算盘是怎么打的。

1、青山是产镍大户

青山是一家生产不锈钢的民营企业。由于生产成本中,镍占比较高,所以自2009年起,青山开始向上游延伸,投资印尼镍矿。

想必当时青山也想不到,几年之后镍作为三元锂电池的三元之一,竟然搭上了新能源的顺风车。

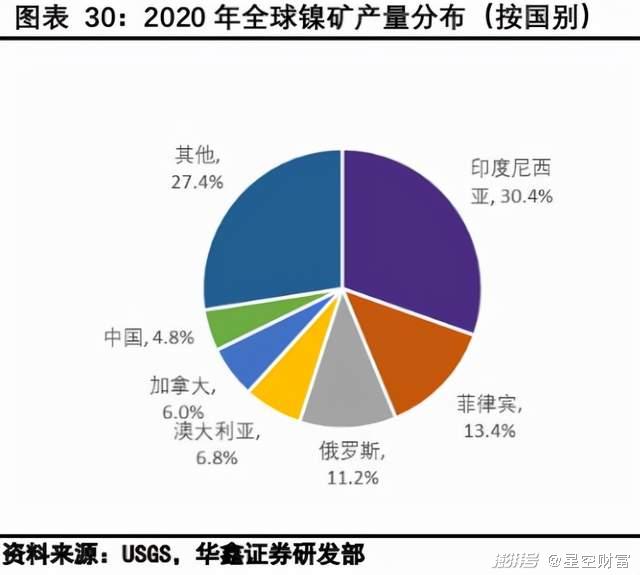

如今,镍需求大增。而手握印尼镍矿资源的青山,预计年产已可达60万吨。按此推算,大概贡献了全球22%的产能。

2、镍价会波动

按理来讲,青山产镍,当然是希望镍价越高越好。但过去一年,元素周期表轮番上涨,镍自然也不例外。那么日后万一跌了怎么办?有没有什么办法能够锁住当前的价格?

有,这就是所谓的套期保值。

比如,当前镍2万美元/吨,青山担心接下来会降到1.5万美元/吨。所以就去期货市场,开出了2万美元/吨的镍空单。

等到空单合约到期后,如果真的降到了1.5。那么现货只能按照1.5去卖,但在期货市场就能赚到0.5,综合下来,不就相当于锁住了2万美元/吨的价格嘛?

这套操作唯一的问题是,镍价可能没降,反而接着上涨。那么在现货市场多赚的部分,就会被期货市场赔进去。综合下来,还是现价。

所以,套期保值,根本目的就是锁价。

涨了我不贪,跌了我不怕。

3、青山可以一定程度左右镍价

这么想想,青山60万吨产能,对其中20万吨锁定了现价,似乎也合情合理。

但问题是,青山拿去锁价的产品,根本就不是它生产的产品。青山主要镍产能是高冰镍(镍含量约55-65%)。而LME交易的是纯度在99.8%以上的镍。

来源:LME官网

也就是说,如果LME镍下跌,那么青山在期货市场会赚钱,一方面可以为手中镍套期保值,另一方面若手中镍没有同比下跌,还能产生超额利润空间。

但是反之,如果LME镍上涨,那么青山在期货市场会赔钱,且手中镍还不一定跟着涨。另外如果选择实物交割,青山也根本就拿不出相同规格的货。

由此可见,青山是在用涨价时更大的风险,搏下跌时更大的收益。青山手中的20万吨镍空单,与其说是套期保值,倒更像是一种风险投资,甚至是投机。

而青山之所以这么干,是因为它可以在一定程度上,左右镍价。

去年3月初,镍价大跳水,LME镍(3个月)从18725跌倒15895,跌超15%。背后原因,就是青山实业宣布高冰镍量产(可以把过剩的镍铁产能,转化为高冰镍,意味着原本紧缺的新能源原材料或将不再紧缺)。

来源:iFinD

不知道这个时候青山手上有多少镍空单。但可以明确的是一定有得赚。青山在产能或技术上的突破越大,手中的镍空单赚的越多。

看到这,大概理解了青山为什么敢在自己根本没有实物可交割的前提下,依然开出高达20万吨的镍空单。投机的底气,来自于自己的生产实力。

只不过,青山也小瞧了国际狙击手的实力。

二、蓄谋已久的狙击战

表面看,本次镍价大涨,是因为俄乌冲突,市场担忧镍供给受限。但实际上,很早以前就有人开始为此布局了。

1、被狙击手瞄准

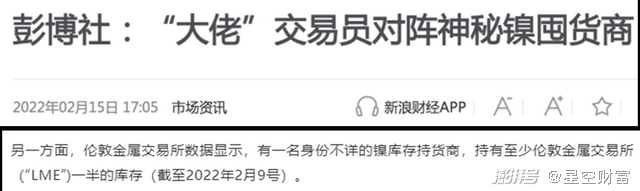

一个月前曾有媒体报道过,LME出现了一个神秘的镍囤货商,截止2月9日,至少已持有LME一半的镍库存。

想想本轮镍价上涨,如果青山最终交不出实物,会怎么办?只能选择平仓。也就是反向买卖。青山手中有卖出20万吨镍的合约,平仓就得再有买入20万吨的合约。向谁买?向手里有镍的人买。

而此前,恰好有人在大量囤货。是巧合么?

另外,再来看看镍价涨幅。3月7号单日大涨90%,到8号两日累计最高涨超240%。这么诡异的涨幅,要说背后没有资金推手,谁信?

据网传,幕后黑手是全球最大的商品交易商——嘉能可,目的是逼空青山,要其在印尼镍矿的60%股权。而后嘉能可对此表示否认。

说实话,是不是嘉能可并不重要。因为即便没有它,也很可能会有别人。关键是,青山让人家看到了机会。

更悲哀的是,这种事已经不是第一次发生了。

2、吃一堑但未长一智

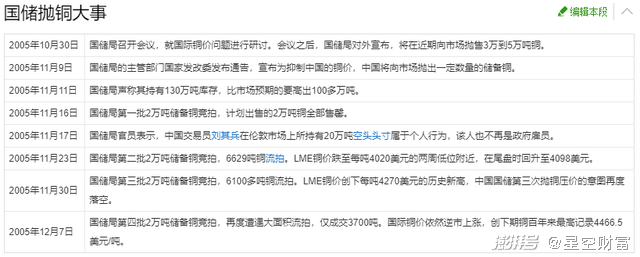

就好比当年的国储铜事件(还有株冶锌、中航油等)。

2005年,刘其兵(国储在LME所开立交易账户的交易下达人)在LME建了20万吨铜空单。由于规模太大,被国际基金盯上。因为我们国家一直是铜进口大国,所以国际基金们认定国储不可能有那么多现货可以交割。

之后,国际基金开始不断推高铜价,试图逼空国储。国储这边,则开始高调抛售现货,意图打压铜价。

不过最后事与愿违,国储的反常高调,反而刺激铜价继续上涨。到最后,这场没有硝烟的战争,以国储损失惨重,刘其兵神秘失踪而告终。

现在再回看青山镍这件事,是不是与国储铜惊人的相似。甚至连空单规模都差不多。这里其实说明一个问题,20万吨,这个数字已经足够引起国际狙击势力的注意。

那么,当年为什么要建这么大规模的铜空单?是因为2003年下半年铜价暴涨,各大机构纷纷预测,铜价很快就要开始下跌。

本次又为什么建这么大规模的镍空单?因为镍也已经涨过了一轮,青山觉得随着产能扩张,镍价很快也要开始下跌。

归根结底,还是为了投机获利。

另外,本次青山镍,甚至比国储铜的风险更大。因为国际基金是在赌国储没有那么多铜。而青山镍的对手,则明确知道,它根本就拿不出可以交割的货。尤其是在俄镍受限的背景之下。

所以,无论逼空的对手是不是嘉能可,根本问题其实在自身。

已经吃了一堑,为何未长一智?

三、今时不同往日

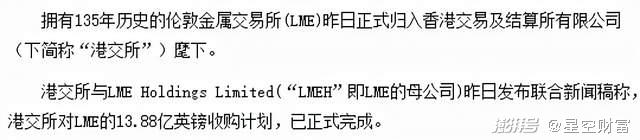

好消息是,今时不同往日。如今的LME,已被港交所收购。

来源:东方早报2012-12-7

3月8号,LME宣布,取消所有当日凌晨0点或之后在场外交易和LME select屏幕交易系统执行的镍交易,并将推迟原定于3月9日交割的所有现货镍合约交割。且预计不会在3月11日前重启镍交易,重启后也将采取一系列限价措施,例如10%的涨跌幅限制。

当年国储铜,为了稳定铜价,国储多次抛售现货。如今为了稳定镍价,LME大手一挥,暂停交易,而且,今天涨的全部取消。

不得不说,看到这种逆转,还是有一丝暗爽的。

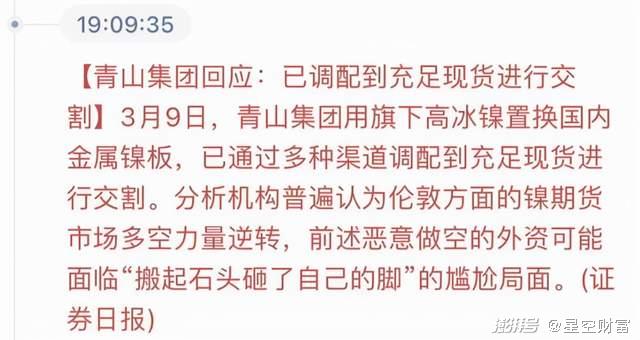

3月9号,青山集团再次宣布好消息,说已经通过各种渠道,调配到了充足现货进行交割。据说是国储镍和金川集团联合出手。金川集团是甘肃省国有独资企业。

可见,青山虽然拿不出可交割的货,不过青山手握镍矿资源,虽是民企,但背后依然有国家站台。再深究一步,可能庙堂还是不想让印尼的矿落入他国囊中。这些年,民资出海买矿背后的推手难道不是北京吗?至少比去接盘海外垃圾传媒公司和地产要靠谱。

这一仗打赢了。但赢得,绝对不容易。希望教训,不要再忘了。

注:本文不构成任何投资建议。股市有风险,入市需谨慎。没有买卖就没有伤害。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司