- +1

暴涨40亿,安徽金种子一卖封神

金种子酒又涨停了。

作为上市白酒企业中的小弟,金种子酒这几天成了资本市场上关注的焦点。截至2月21日,金种子酒连续四个涨停后,总市值增加43.7亿元,达到了138亿元。

2月16日,金种子酒公告称,公司控股股东拟引入战略股东——华润战投。如果交易完成,华润集团将间接成为金种子酒的第二大股东。

近几年,位于安徽阜阳的金种子酒,在亏损中挣扎,业绩迟迟不见好转,欲谋划新的变局;华润集团在大消费领域频频落子,多元化布局,仅在白酒业就已“牵手”山西汾酒、山东景芝白酒,对白酒行业的兴趣很大。

无疑,华润此次“牵手”金种子,是一场“双向奔赴”。

不过,金种子酒不比舍得酒业,复星能尝到的“甜头”,对华润来说,还要打一个大大的问号。

01、华润的“酒局”

要说华润的“酒局”,那还得从上世纪说起。

在啤酒行业“大鱼吃小鱼”的时代,从未“喝过”啤酒的华润携资而来。1993年,华润集团将沈阳雪花啤酒厂收入旗下,开启了逐鹿中国啤酒市场的征程。

在香港上市的华润啤酒,已是中国营收规模最大的啤酒企业了。这是一个啤酒行业的“门外汉”创造的神话。近几年,华润又开始活跃在白酒行业。

2018年2月,华润集团通过旗下公司华创鑫睿,以近52亿元受让山西汾酒11.45%的股权,成为其第二大股东,参与了汾酒的混改。

彼时,山西汾酒表示,华润作为战略投资者,山西汾酒将借鉴其在消费品领域的运营经验,加强在产品推广、渠道和品牌运作等方面的合作。

这几年,山西汾酒业绩和股价“齐飞”。截至2021年上半年末,华创鑫睿仍是山西汾酒第二大股东,持股11.38%。按照山西汾酒2022年2月21日的总市值来算的话,其持股市值达410亿元。

山西汾酒在2020年年报中称,引入华润高端技术人才,入驻华润高端超市Ole’,双方在市场层面进一步实现“深度融合”,战略协同效益显现。可见,华润广泛的业务范围,对山西汾酒的营销、管理等方面,都有改善。

2020年,白酒板块在资本市场表现十分亮眼。期间,郭广昌通过复星系公司先后“豪饮”两家上市白酒公司——金徽酒与舍得酒业。

(郭广昌)

在复星眼里,白酒行业是一个优质赛道。华润似乎也很看好白酒行业。

继山西汾酒之后,2021年8月,华润啤酒通过旗下公司华润酒业,收购山东景芝白酒40%的股权。

华润啤酒在收购公告中提到,公司一直就进一步发展其业务而检讨策略并探索商机。“投资事项为一个意义重大的里程碑,意味著本集团进军中国白酒市场,此举将有利于本集团潜在的后续业务发展以及产品组合及收入来源多元化。”

彼时,华润啤酒执行董事、首席执行官侯孝海,还为山西汾酒的董事。2021年10月,由于华润集团内部工作安排调整的原因,侯孝海辞去了山西汾酒董事等职务,之后,侯孝海又成了山东景芝白酒有限公司的董事长。

仅几个月后,华润又“牵手”了金种子酒。

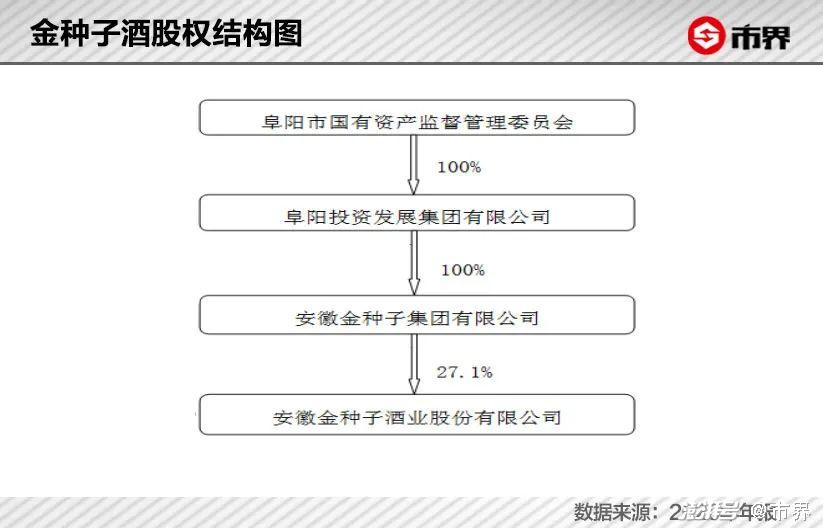

2022年2月16日,金种子酒公告称,为推动国有企业深化改革和高质量发展需要,公司控股股东金种子集团之唯一股东阜阳投资发展集团有限公司,以非公开协议转让方式将所持金种子集团49%的股权转让给华润战投。

华润战投系华润集团之全资附属企业。本次交易不会导致公司控股股东和实际控制人变更,而华润集团将间接成为金种子酒的第二大股东。公告还称,华润作为重要战略股东,双方进行长期合资合作。

不过,与“清香巨头”山西汾酒相比,对于业绩在上市白酒企业中垫底的金种子酒,在白酒行业越来越挤压式增长的现在,华润可能很难复制汾酒的成功经验。

02、连年亏损,卖地扭亏

金种子酒是安徽省阜阳市唯一一家上市公司。曾经,阜阳人以此为傲,近些年,金种子酒日渐没落,如今阜阳人一提起来,更多的是惋惜。

“作为一个土生土长的阜阳人,家族内有几年没喝过金种子酒了。当年,喝酒只喝种子酒;现在,根本想不起来还有这个酒。”一位阜阳当地人说道。

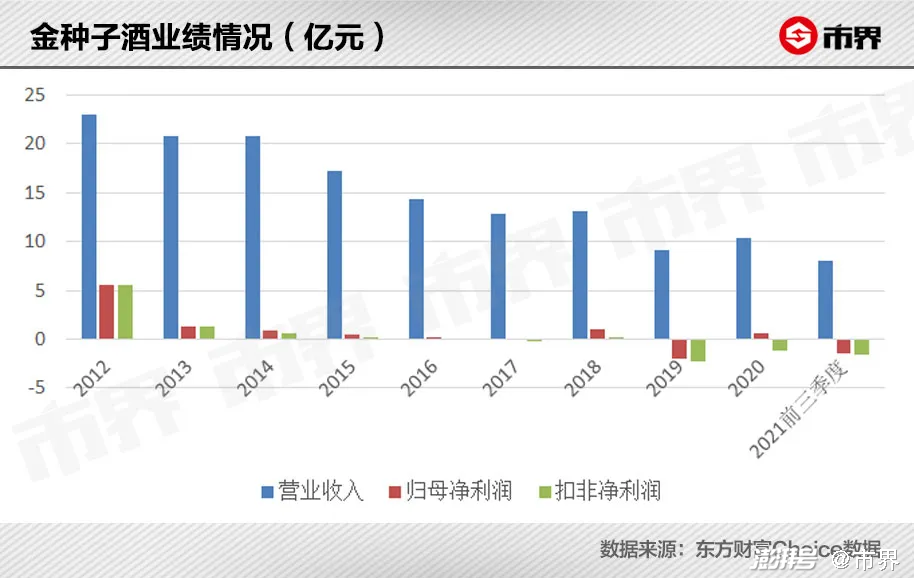

在A股19家白酒上市公司中,金种子酒的营收规模持续下滑,这几年已经排在了队尾。2021年前三季度,金种子酒营业收入为8.07亿元,在19家白酒上市企业中排名倒数第二;归母净利润为-1.44亿元,排在倒数第一。

2021年,金种子酒预计归母净利润为-1.55亿元到-1.85亿元,扣非净利润预计为-1.8亿元到-2.1亿元。如不意外,其又排在倒数第一。

对于亏损的原因,金种子酒称,主要是因白酒产品结构处于调整期,次高端产品销售占比较低,综合销售毛利较低。也就是说,公司主营业务经营不善。

事实上,预兆早已有之。从2013年到2017年,金种子酒的营收和净利润每年都是负增长,2017年公司扣非净利润更是出现了近十年以来的第一次亏损。

2020年,金种子酒实现扭亏为盈,不过,并不是主营业务经营有所改善带来的,而是因为,阜阳市颍州区人民政府整体征收颍州区文峰街道办事处金种子酒所属宗地,获得补偿产生收益所致。也就是说,卖地才实现了扭亏。

2012年之前,金种子酒在安徽还是比较风光的。

“那时候推出的产品迎合了大众的口味,品质也不错,很受欢迎。”张岩告诉市界。

作为阜阳人,张岩身边不少亲戚朋友是金种子酒的员工,自己也在白酒行业从事相关工作,对金种子酒深有了解。“金种子最初定位于中低端的大众酒,后来消费水平整体上移的时候,金种子没有把握好机遇,没有良好的发展定位和规划,以至于逐渐掉了队。”他表示。

金种子酒在2017年回复上交所问询函时也提到,安徽省内白酒市场呈现出消费快速升级的态势,白酒主流价格带已从2012年的50-100元/瓶上涨到百元以上,并有持续上涨趋势,而百元以下价位产品市场份额大幅萎缩,但公司销售占比较大的产品几乎都在百元以下。

时至今日,金种子酒的市场重心依然偏中低端,而且市场渠道有限,在行业巨头的挤压下,生存愈发艰难。

白酒行业专家、温和酒业总经理肖竹青曾向市界表示,安徽市场的竞争很激烈,一个是省内酒企,如古井贡酒、口子窖、迎驾贡酒等与金种子酒之间的竞争;另一个是省外的茅台、五粮液、洋河、泸州老窖等在下沉抢占安徽市场,所以金种子酒的压力很大。

此外,主业的颓势难以扭转,金种子酒还一度寄希望于多元化,药业、地产、保健酒都曾被视为救命稻草。不过,这些都没有扭转金种子酒的局面。

03、徽酒内卷,巨头入侵

安徽是一个白酒产销大省,白酒企业众多。有数据显示,截至2018年,安徽拥有白酒企业约550家,其中规模以上的112家。

上市公司就有4家,分别为古井贡酒、口子窖、迎驾贡酒、金种子酒,被称为“徽酒四杰”。此外,还有高炉家酒、文王贡酒、皖酒、明光酒、宣酒、九华山酒等小有名气的酒企。

根据东北证券的分析,安徽省内本土白酒主要分为三个梯队:第一梯队为省内龙头古井贡酒和口子窖,主导着80~300元价格带;第二梯队以迎驾贡酒、宣酒、金种子酒、高炉家为代表,主导着40~80元价格带;第三梯队没有强势突出的品牌,主要竞争着40元以下的市场。

白酒行业向来有“西不入川,东不入皖”的说法,意思是,这两个省白酒竞争非常激烈。不过,“东不入皖”已经成为过去时,而金种子酒的市场,已经蜷缩在了安徽的部分地区。

从数据上来看,酒类收入虽然是金种子酒的主要收入来源,但是从2013年到2020年,酒类产品收入从18.97亿元缩减到了5.92亿元,呈现大跨步下滑的趋势。

同期,其余“三杰”都在增长。到2020年,古井贡酒、口子窖、迎驾贡酒的营业收入已经分别增长到了102.92亿元、40.11亿元、34.52亿元。

长期以来,金种子酒的营收都依赖着安徽市场。

2020年,金种子酒的白酒业务在安徽省内市场的收入为5.03亿元,省外市场只有0.88亿元,省内收入占比达85%。

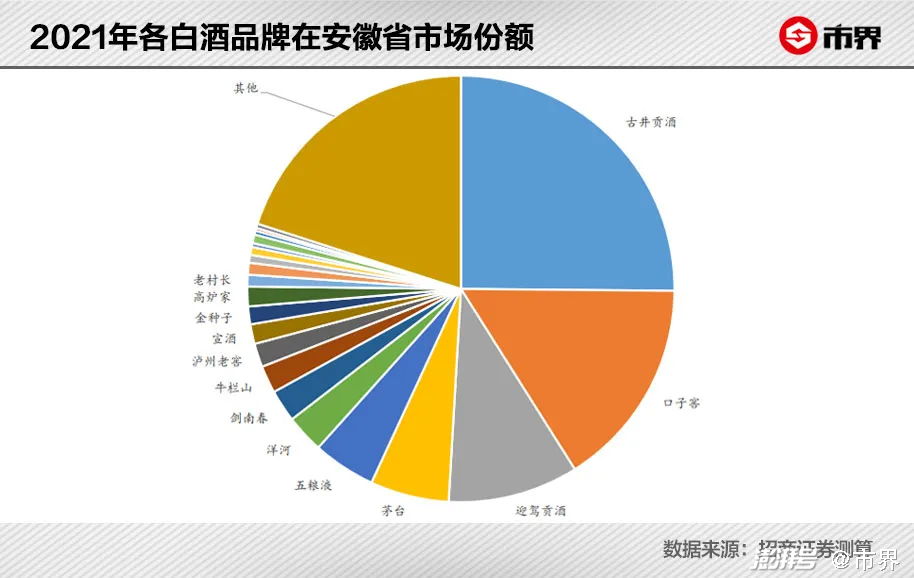

同省兄弟竞争之下,早在2018年,金种子酒在安徽的市场份额就剩下了4.23%,身前的古井贡酒占据着23.86%,口子窖占据着14.24%,迎驾贡酒为7.81%。

不过,如今,金种子酒在安徽省内的市场份额已缩减至2%。

不光同省酒企激烈竞争,作为白酒市场的重镇,一二线酒企掠夺了高端市场后,又在下沉渗透安徽省的次高端及以下市场,而且,随着光瓶酒的崛起,低端价格带也在被省外品牌侵袭。

张岩告诉市界,在金种子酒的大本营阜阳市,像洋河这些外省品牌近几年越来越常见了。“省内白酒品牌一旦掉以轻心,省外品牌就渗透进来了。”

实际上,安徽省的高端与次高端市场,已经被省外的茅台、五粮液、洋河、泸州老窖、剑南春等名酒占据,而30元以下的低端市场又被牛栏山、老村长等规模较大的品牌占领。

招商证券数据显示,安徽省白酒销售规模在300亿元左右。虽然省内酒企众多,但是也只分割了半块蛋糕,另外半块蛋糕被“外来势力”强势分食。

在这一场内外夹击战中,金种子酒在消费升级的过程中没有把握住机会,等推出100~300元及300元以上产品时,这个价格带已经被对手占领。

华润入局,对金种子酒来说,可能如久旱逢甘霖。不过,放眼整个白酒行业,竞争在加剧,内卷已经开始了。未来,金种子酒的路,依然很艰难。

(文中张岩为化名)

(除单独标注来源外,以上图片来自视觉中国)

(作者丨雷彦鹏 编辑丨刘肖迎)

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司