- +1

央行上调逆回购和MLF利率,称“中标利率上行并不是加息”

美联储3月16日凌晨刚刚决定加息,中国人民银行(央行)同日早间就再度上调逆回购和MLF(中期借贷便利)中标利率10个基点。

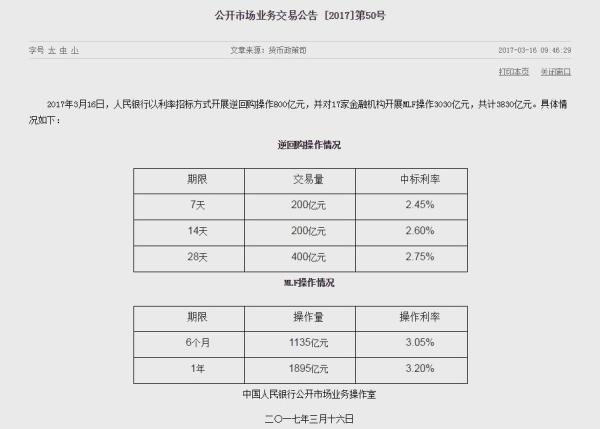

根据公告,3月16日公开市场逆回购中标利率全线上调,其中,200亿元的7天期逆回购操作中标利率2.45%,此前为2.35%;200亿元的14天期逆回购操作中标利率2.6%,此前为2.5%;400亿元的28天期逆回购操作中标利率2.75%,此前为2.65%。

同时,央行3月16日进行3030亿元MLF操作,并上调6个月和1年MLF操作利率,幅度同样是10个基点。

为何3月16日通过逆回购和MLF大规模投放3830亿元资金,但中标利率仍上行10个基点?

央行随后在官网发布答记者问解释称,这主要反映了近期国内外影响市场资金供求因素的变化。从本次招标前的市场预期看,基于对国内基本面变化和美联储加息的判断,市场机构对中标利率进一步上行已有较强预期。

其中,国内方面,央行认为,去年四季度以来,国内经济出现一些回升迹象,物价上升导致实际利率下行,金融机构信贷扩张动力较强,部分城市房价快速上涨。国际方面则是源于美联储在去年12月份和今天凌晨两次加息,美国国债收益率带动全球收益率曲线上移。

对于市场最为关注的是否“加息”,央行称,观察是否加息则要看是否调整存贷款基准利率,中标利率上行并不是加息。

“不必对每次操作数量、价格都作出过度解读。”央行有关负责人表示。

这一说法与3月10日央行行长周小川在全国“两会”期间的表态一脉相承。

在被问及货币市场利率上调是否等于加息时,周小川表示,确实中央银行工具箱的工具比较多,工具的使用自然可能也带有引导市场价格、引导预期,同时传导货币政策的意图。但是也不见得对每次操作数量、价格都要作出过度解读。货币政策总体来说还是稳健中性。

为金融去杠杆,央行在春节前后,先后上调了包括MLF(中期借贷便利)、SLF(常备借贷便利)以及逆回购等利率,一度引发了市场对“加息”的大讨论。

对于货币政策走向,央行在答记者问表示,中标利率变化,并不意味着货币政策取向发生变化。此次公开市场操作中标利率上行是在保持流动性基本稳定目标下市场供求推动的结果。从最近一段时间看,利率更富弹性,也有助于去杠杆、抑泡沫、防风险,符合中央经济工作会议精神。

问:自1月底、2月初中期借贷便利(MLF)和央行逆回购操作中标利率上行10BP之后,3月16日央行逆回购和MLF中标利率再次上行10BP,市场此前也有这样的预期。请问对此该如何解读?是否是加息?

答:央行逆回购和MLF中标利率是通过央行招标、交易对手投标产生的,此次中标利率上行是市场化招投标的结果。今天央行逆回购和MLF操作合计投放3830亿元资金,规模可谓不小,但中标利率仍上行了10BP,主要反映了近期国内外影响市场资金供求因素的变化。去年四季度以来,国内经济出现一些回升迹象,物价上升导致实际利率下行,金融机构信贷扩张动力较强,部分城市房价快速上涨,而海外经济也在改善,特别是美联储在去年12月份和今天凌晨两次加息,美国国债收益率带动全球收益率曲线上移。这样,国内基本面与海外因素传导效应叠加,市场利率已迅速有了反应。中标利率跟着市场利率走也是正常的。如果二者利差越来越大,就会出现套利空间和不公平,市场定价也会扭曲。从本次招标前的市场预期看,基于对国内基本面变化和美联储加息的判断,市场机构对中标利率进一步上行已有较强预期。

观察是否加息则要看是否调整存贷款基准利率,中标利率上行并不是加息。在我国当前的货币政策框架下,“加息”指的是存贷款基准利率的上调,带有较强的主动调控意图。而中标利率上行是在资金供求影响下随行就市的表现,主要是由市场决定的。公开市场操作有自己的量、价目标,当侧重点在价的目标时,量(招标规模)就要随行就市;当侧重于操作量时,价格(中标利率)就会随行就市。中央银行工具箱的工具比较多,不必对每次操作数量、价格都作出过度解读。大家可以看看美联储的公开市场操作,翻查人民银行1996年以来每一期公开市场操作,中标利率经常在变,并不意味着货币政策取向发生变化。

总的来看,此次公开市场操作中标利率上行是在保持流动性基本稳定目标下市场供求推动的结果。从最近一段时间看,利率更富弹性,也有助于去杠杆、抑泡沫、防风险,符合中央经济工作会议精神。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司