- +1

屈臣氏,正在被年轻人抛弃

你还记得,上次去屈臣氏是什么时候吗?

这个问题,恐怕很多年轻人都记不太清了。屈臣氏,作为曾风靡一时的美妆集合店,是不少大学生、刚入职场的小白领周末逛商场常去的采购“基地”。

但如今,如果你去商场,会发现曾经需要排长队结账的屈臣氏,店内顾客零零星星,和其他门店相比还略显寂寥。

屈臣氏风光不再,这可能并不是我们的错觉。

曾经的零售业王者,如今后劲不足了

1989 年,屈臣氏在北京开出内地首家门店,2005 年开出第 100 家门店,6 年后开出第 1000 家门店,如今屈臣氏已经遍布了内地近 500 个城市,门店数量超过 4000 家 [1]。

作为中国最大的美妆日化连锁品牌,屈臣氏曾一路高歌猛进,还一度被喻为商场的“流量收割机”——商场只要入驻了屈臣氏,就不愁没有客流量 [2]。

纳豆锁水细致天丝面膜、里美 BB 霜……这些产品也曾在年轻人中十分流行。

说这位传统零售商标杆“不行”,要从 2016 年开始。

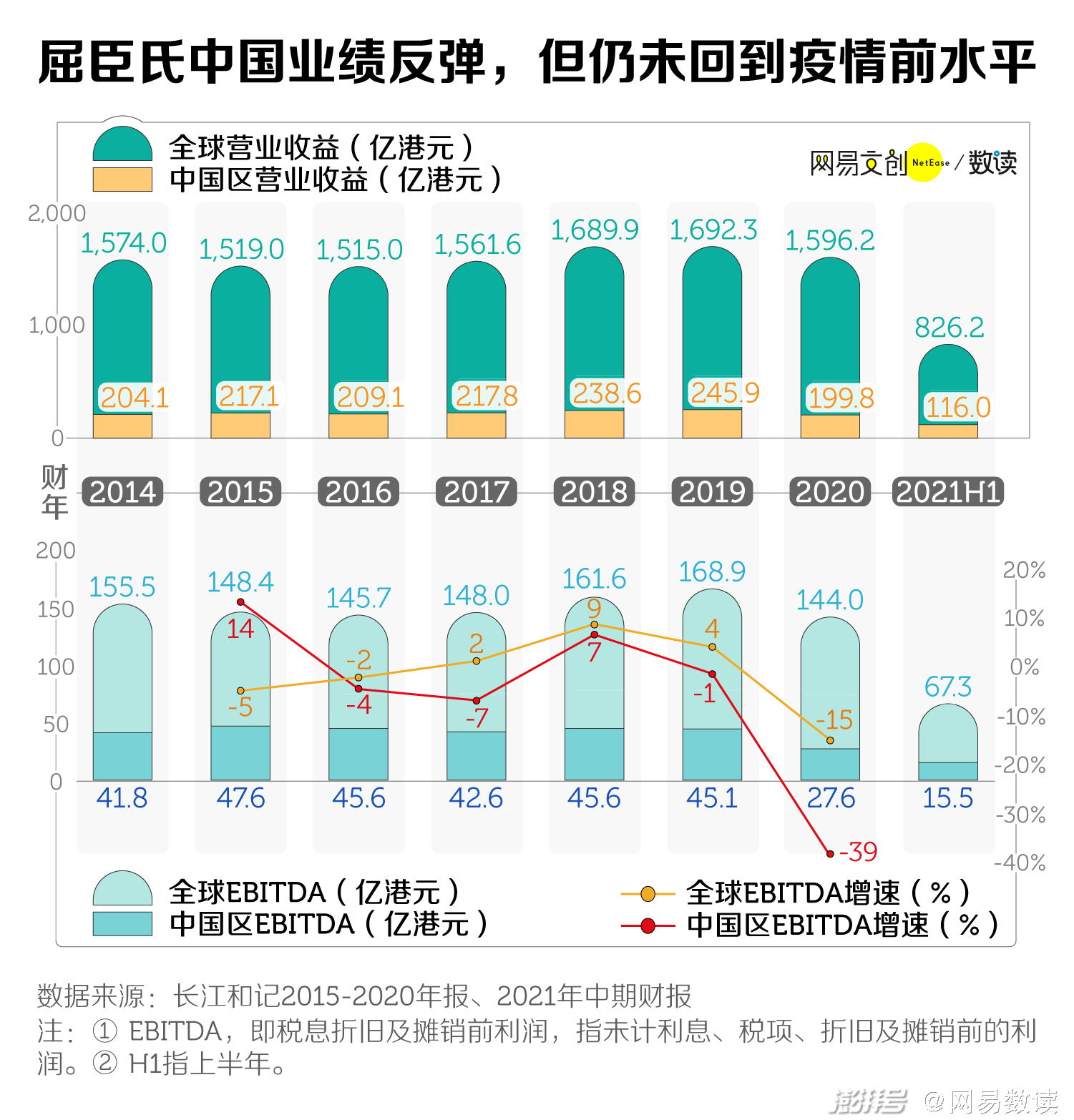

在这一年,屈臣氏在中国的营业收益为 209.14 亿港元,首次出现业绩下跌。用来衡量企业主营业务产生现金流的能力的 EBITDA,即税息折旧及摊销前利润,也下降了 4.21%。

接下来几年,当屈臣氏在全球市场的 EBITDA 增速经历扭负为正时,中国市场却开始出现增收不增利的情况,EBITDA 增速仍在波动中萎靡不振,趋于下滑,再没超过 2015 年的盈利水平。

2020 年,零售行业都不好过,长期倚重线下门店销售的屈臣氏也深受疫情打击。即使下半年,屈臣氏在全球市场开始恢复元气,EBITDA 同比增速转正时,中国市场却仍在经历下跌。

直到 2021 年上半年,屈臣氏在中国市场的 EBITDA 同比增速达 66.8% ,才有了点触底反弹的迹象,但这波回血,也仍未复苏到疫情前的水平。

业绩疲软的原因很简单——屈臣氏,卖不动了。

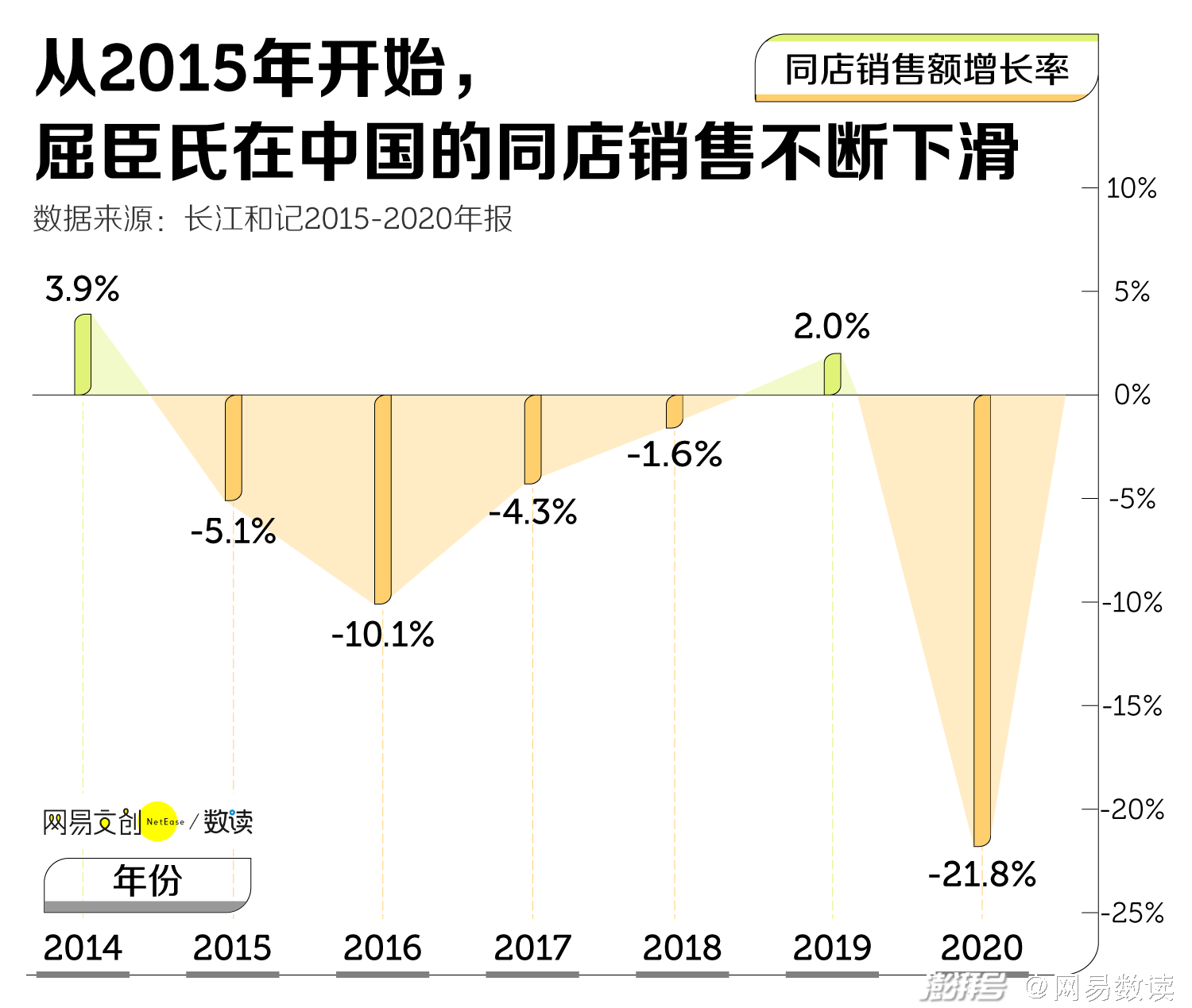

在零售行业,同店销售额是个重要的指标,用来衡量已开门店销售增长情况。2015 年,屈臣氏同店销售额同比下降 5.1%,并连续四年都是负增长。

正是这几年,屈臣氏嘴碎的导购被大量吐槽。很多曾走进屈臣氏门店的人,都有过这样被“热情招待”的记忆:嘴里不停的促销信息、推销办卡、强推自有品牌……

如果在社交平台搜索“屈臣氏”,可以看到诸如“屈臣氏是如何让消费者一生黑的?”“被屈臣氏导购忽悠是一种怎样的体验?”的话题已经收获了几千条回答。

看来这样热情的导购,并没有把屈臣氏的产品卖出去。

2019 年,屈臣氏同店销售额小回升,同比增幅 2%,但又紧接着碰上疫情遭遇重创。随着疫情稳定,2021 年上半年屈臣氏同店销售额同比增长 17.8%,业绩有所复苏。

不过整体来看,屈臣氏还是难掩经营颓势 ,这意味着,屈臣氏依靠已开出的门店来获得业绩增长变得越来越难。

曾经掏空不少学生党、都市丽人腰包的屈臣氏,在中国确实有些后劲不足了。

错过电商,对品牌又不再有“议价权”

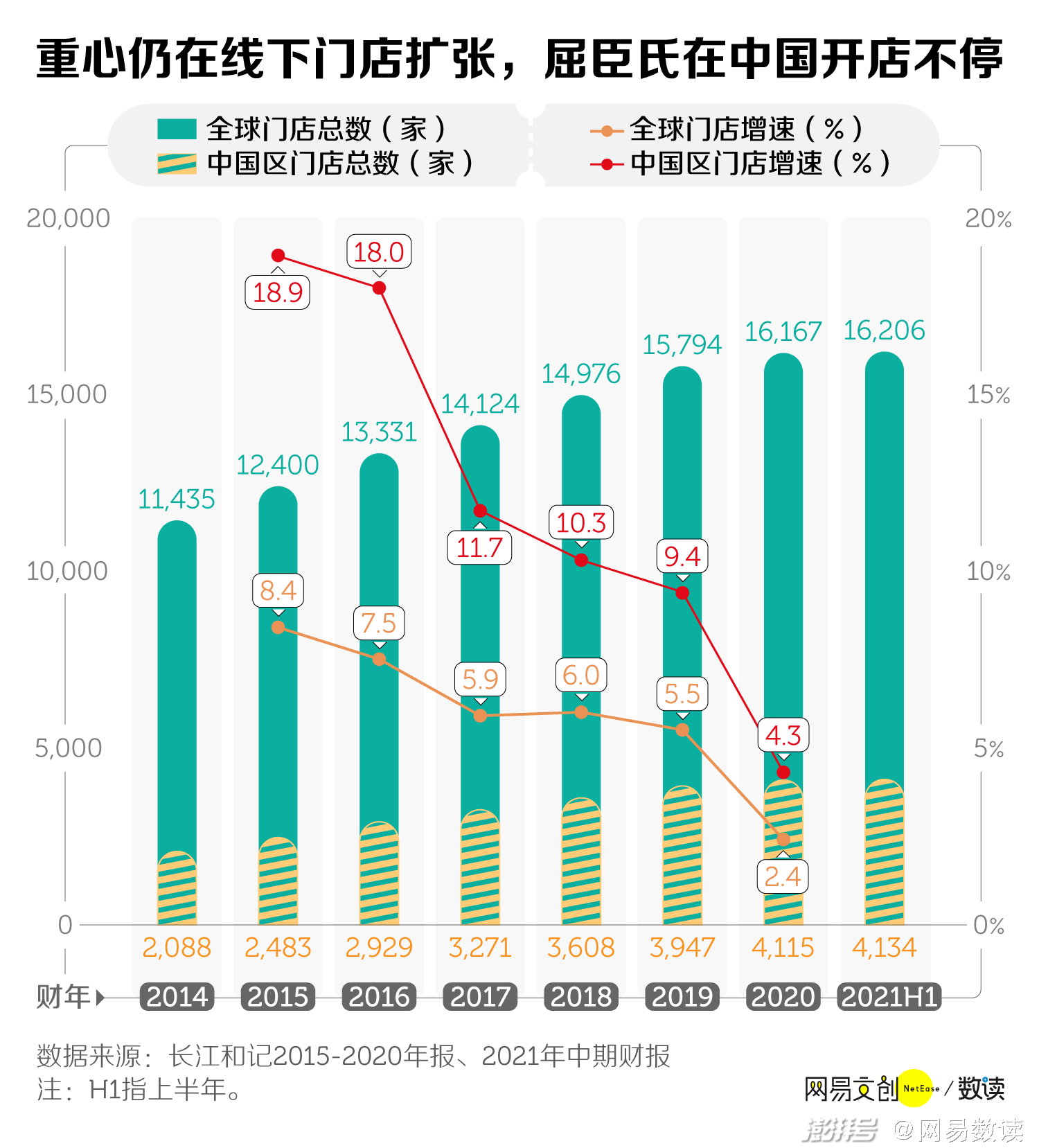

虽然靠老店已经卖不动,但屈臣氏依旧在疯狂开新店。

根据屈臣氏母公司长江和记的公开财报,2016 至 2019 年,中国区门店数从 2929 家增长为 3947 家,几乎一天开一店。2019 年后,屈臣氏在中国的门店扩张速度有所放缓,但也依旧要大于全球门店扩张速度。

想要不断增加店面数量、下沉市场,通过规模效应来实现增长,但屈臣氏又错失了电商红利。屈臣氏业绩出现停滞的时间段,中国化妆品行业的电商时代已经来临。

在十多年前,我们想要买化妆品,大多只能去沃尔玛、大润发等超市卖场,或者商场里的百货专柜。

而以屈臣氏为代表的化妆品专营店,“比百货专柜更平民,比超市更专业”,承包了不少人的美妆启蒙,那时,在每家屈臣氏的店里,都可以找到仿韩风的“里美”。

但是如今,我们已经很少从百货专柜、超市卖场购买化妆品,屈臣氏也不再是个性、潮流的代名词。

2009 - 2019 年,百货专柜和超市卖场在中国化妆品市场的总计份额从 65% 下降到了 34.4%,化妆品专营店渠道份额虽然没有下降,但已经追不上电商的崛起速度。电商,占据了国内化妆品市场的最大份额 [3]。

显然,比起导购,我们更相信在直播间为我们试色的李佳琦。

单店营收在下降,电商强势抢占客源,此时,屈臣氏还有一个被诟病已久的问题——扭曲的零供关系。

屈臣氏露出衰微的这五年,一批国货彩妆美妆产品借着电商和社交媒体的崛起,年轻人的化妆包里越来越常见花西子、完美日记、橘朵等品牌的美妆单品。

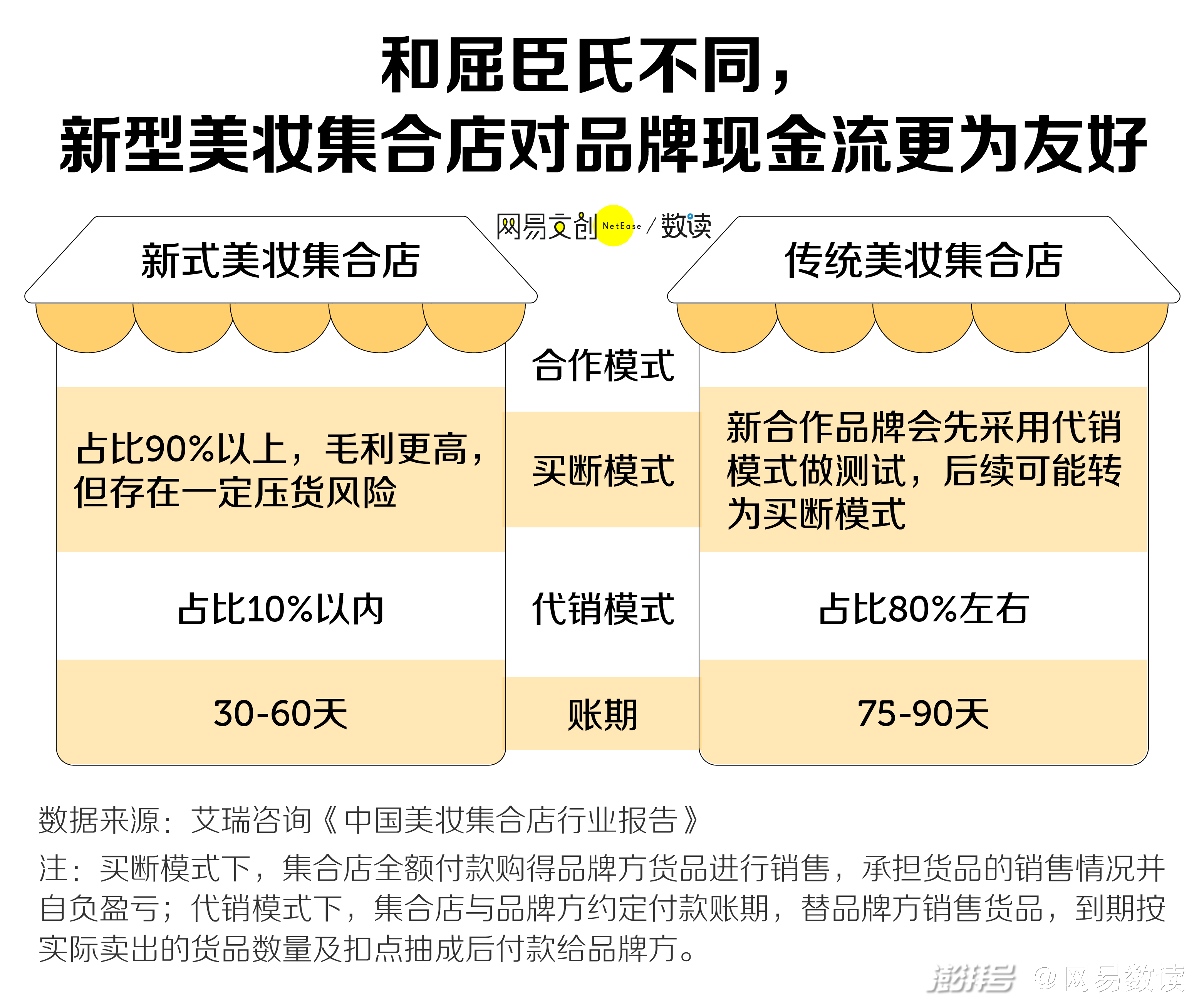

但这些新兴国货品牌若想进驻屈臣氏,则不得不先接受其代销模式——既要支付高昂的入驻费,又要忍受高达约 35% 的扣点和长达 3 个月的账期 [4]。

换句话说,假如品牌方供货给屈臣氏售卖一款标价 100 元的美妆品时,每卖出一件不仅可能要被拖欠 3 个月才能拿到回款,而且还要被屈臣氏拿去 35 元的抽成。

新一批美妆集合店普遍有更友好的账期和折扣条款,且往往采取买断模式,盈亏不必由品牌方承担而是由集合店承担。

对于现金流实力尚且薄弱的新生品牌而言,屈臣氏并不是一个很好的选择。况且,如今也不再是线下渠道为王的时代,电商才是它们的主战场,屈臣氏议价权早已不如以前。

不逛屈臣氏的年轻人,都跑这里去了

虽然中国化妆品品牌的主要零售渠道已经变成了电商,但化妆品专卖店依旧占了将近 20% 的份额。

也就是说,并不是没人去线下美妆店了,而是那些不逛屈臣氏的人,跑到了别的地方——新式美妆集合店。

更能满足年轻人拍照打卡时尚的门店设计、开放式免打扰的自主购物体验、更加多样的品牌选择、在某书上不断打造潮流爆款……以调色师、WOW COLOUR 为代表的新式美妆集合店,更吸引年轻人。

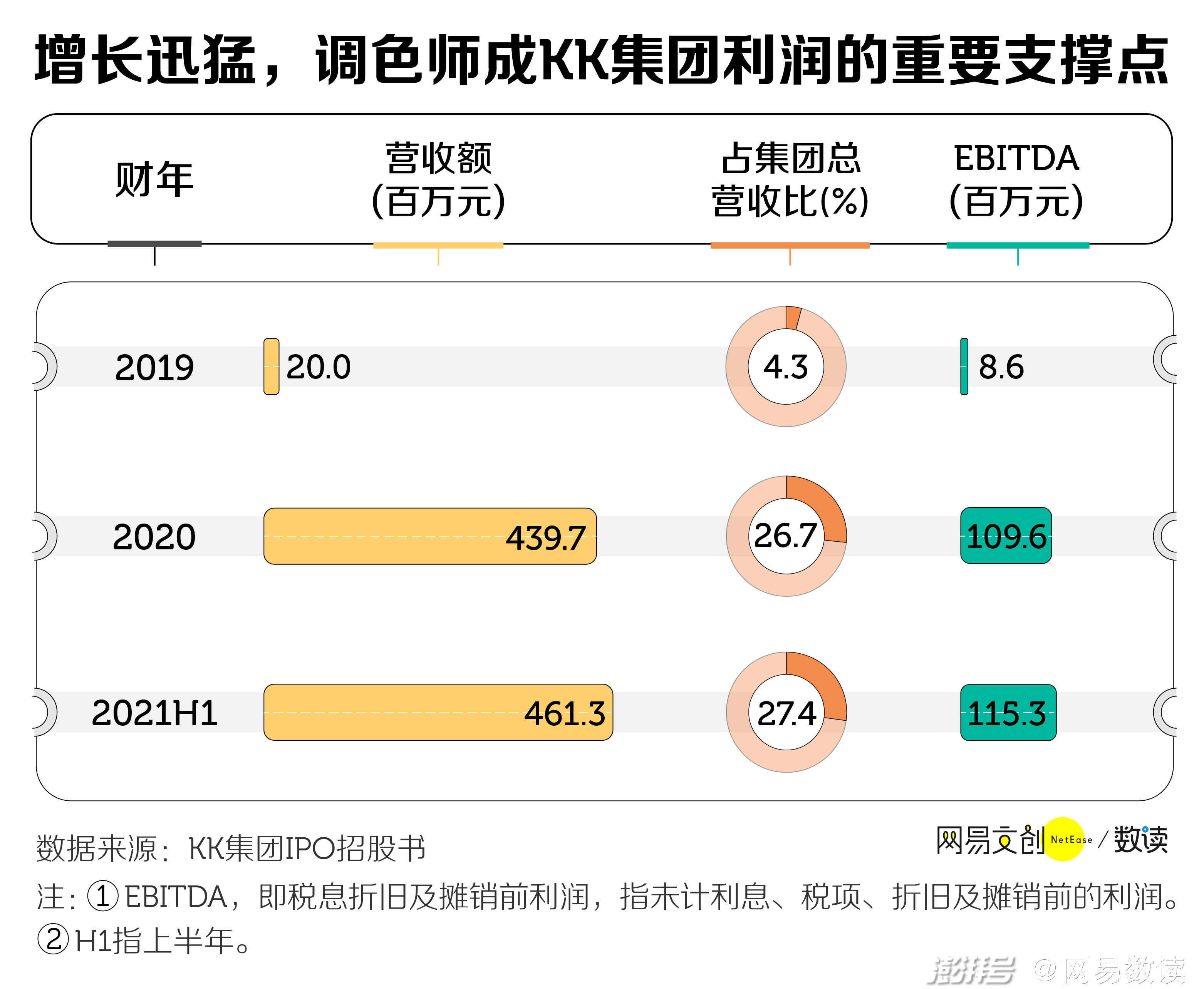

调色师母公司 KK 集团的招股书显示,2019 年才开始营业的调色师,以惊人的 2887.5% 的商品交易总额复合年增长率,在短短两年间迅速崛起,市场份额仅次于屈臣氏和丝芙兰。

丝芙兰也是传统美妆集合店的代表,只不过不同于屈臣氏主打低价,丝芙兰走的是高端路线。近三年,丝芙兰三年内的商品交易总额复合年增长率仅有 1.8% ,而屈臣氏直接负增长。

这从门店客流量就看得出来。

据艾瑞咨询线下调研,某新式美妆集合店门店 2021 年日均客流量为 750 人次,而某传统美妆集合店门店仅为 480 人次 [5]。

近三年,新式美妆集合店的融资金额高达数十亿元 [5],在资本加持下,新式美妆集合店门店数暴涨。

名创优品旗下的 WOW COLOUR ,通过加盟制遍地开花,一年就开出 300 家店 [6];调色师 2019 年率先开出 7 家店,到 2021 年上半年已达到 240 家店 [7]。

要知道,屈臣氏当初足足用了 16 年才在内地开出 100 家店。

店开得热闹,钱赚得也红火。2021 年上半年,调色师营收达 4.61 亿元,仅用半年时间就超过了 2020 年全年 4.4 亿元的总营收,同比增长 374% ,成为 KK 集团营收贡献率第二的品牌。

2018 年至 2020 年间,KK 集团净利润还为负,但调色师始终有盈利。

面对内忧外困,屈臣氏并不是没有努力过。

2017 年,屈臣氏换帅,高宏达接任中国区 CEO,开始提供“门店自提”及“闪电送”,上线云店小程序等。但 2020 年,12 亿的云店营业额还不到屈臣氏中国营收总额的 10% [8]。

在新式美妆集合店的围攻下,屈臣氏也对门店进行改造升级,也尽力减少过去被人诟病的“贴身式”销售,推出“静静服务月”活动,声称要为顾客提供不打扰、恰如其分的购物空间。

2021 年 2 月 28 日,屈臣氏官宣签约蔡徐坤为品牌代言人。此外,屈臣氏还推出了广告歌《热爱 105°C 的你》。

只不过,歌火遍了全网,却还有很多人并不知道这是屈臣氏蒸馏水营销的广告歌。

参考文献

[1] 公司简介. Retrieved 5 January 2022 from http://2022.yingjiesheng.com/watsons/

[2] 何意. (2020). 屈臣氏的接班人. Retrieved 4 January 2022 from https://mp.weixin.qq.com/s/-eIlYxa3ipMgZghx0PhB1Q

[3] 中银证券. (2021). 化妆品医美行业2022年度策略.

[4] 吴容. (2019). 弱化国货主攻进口品 屈臣氏能否走出"品牌老化"困境. 中国经营网. Retrieved 3 January 2022 from http://finance.sina.com.cn/roll/2019-01-01/doc-ihqhqcis2123817.shtml

[5] 艾瑞咨询. (2021). 2021 年中国美妆集合店行业研究报告.

[6] 吴容WR. (2021). 开一家美妆集合店,设计与陈列做对这些能让坪效暴涨. 界面新闻. Retrieved 3 January 2022 from https://www.jiemian.com/article/5859636.html

[7] KK Technology Company Holdings Limited. (2021). KK集团招股说明书.

[8] 长江和记实业有限公司. (2021). 2020全年业绩报告.

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司