- +1

高价锂反噬储能

文 | 谢泽锋

将能量储存起来,在需要时再将能量释放出来,大概是人类历史上最伟大的发明之一。

面对能源枯竭、生态恶化、空气污染,新的能源危机与储能革命迎来历史交汇的时点。

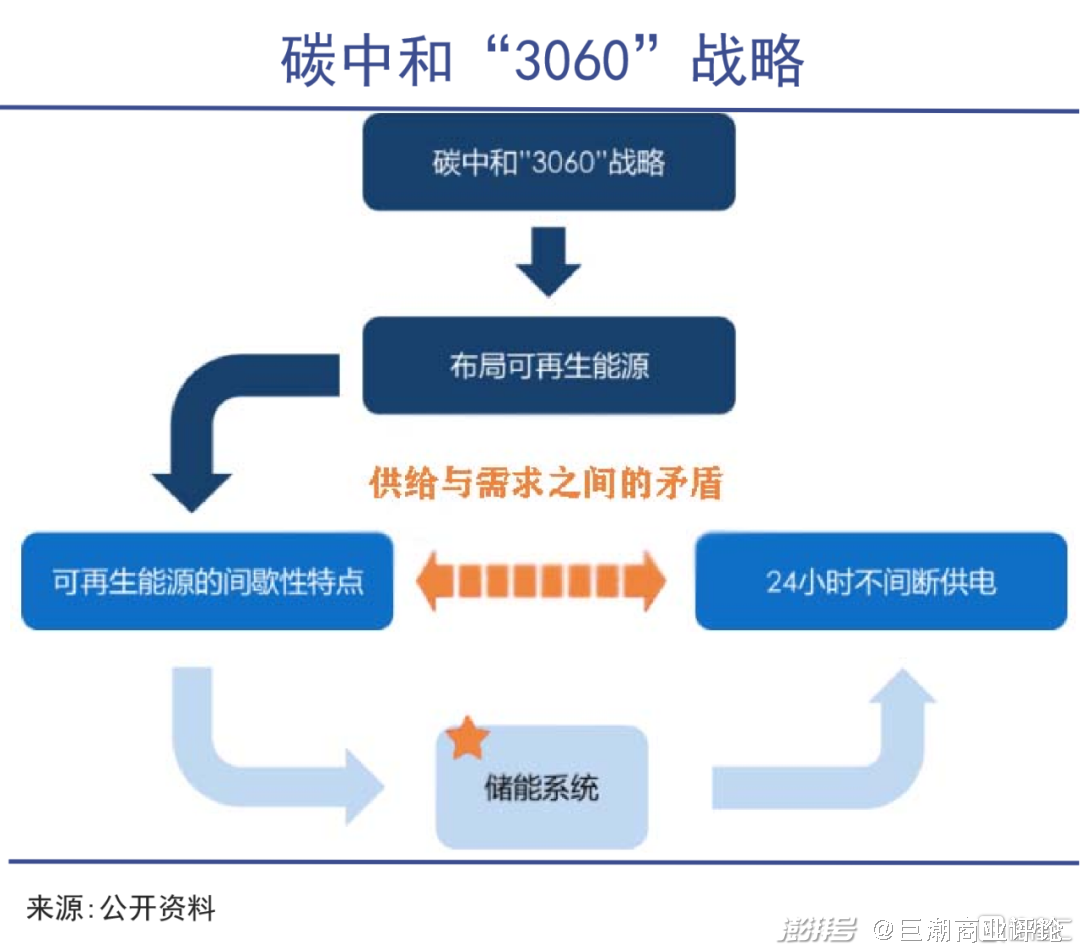

按照“双碳宣言”的目标,我国可再生能源的主力军——风电、光伏的总装机量在2030年将达到12亿千瓦以上。

国家能源局更是明确表示,到“十四五”末,可再生能源的发电装机占全国电力总装机的比例将超过一半,可再生能源在全社会用电量增量中的比重将是“三分天下有其二”。

作为一种柔性电力调节系统,在新能源替加速代传统化石能源的历史进程中,具备不可替代的作用,是实现新能源消纳、调峰调频,提升新型电力系统稳定性的刚需。

尽管在急速爆发,但储能产业面临商业模式不清晰的窘境。

作为储能的未来,电化学储能中的锂电被上游资源钳制,且上游原材料在历史级的高位仍在持续上涨。

过高的资源成本,很难撑行业大规模爆发式增长,甚至可能演变为储能产业的巨大隐忧和风险点。

即便是有看似广阔的前景,也只能在解决好成本高昂的前提之下才能实现。

01 储能锂电,高度绑定

2020年全球新增的储能装机中,75.1%来自电化学储能,贡献了绝大部分的增量。

目前,我国非石化能源的占比仅有15%左右,风光发电在发电总量中占比不足十分之一,核电不足5%,生物能仅2%。

但随着“双碳”战略的推进,可再生能源发电量将逐渐成为主力军,2060年火电将退出历史舞台,实现碳中和。

但风光等新能源天然自带不稳定性,而且存在需求和发电错配的问题。风力发电,风一会儿大一会儿小;光伏发电,白天电力需求弱,它持续做工,晚上电力需求旺盛,它却无法工作。

随着风光装机量爆发式增长,对电网消纳和柔性调控提出更高的要求,因此在光伏和风电场旁边建设一座储能站势在必行。

截至2020年底,全球储能装机量191.1GW,同比增加3.5%;中国储能装机量35.6GW,同增长9.9%,中国远快于全球平均增速。

而且,我国已经明确到2025年,实现新型储能从商业化初期向规模化发展转变,新型储能装机规模达3000万千瓦(30GW)以上。到2030年,实现新型储能全面市场化发展。

政策定调下,储能将迎来大爆发。国家能源局此前表示,到2021年底,我国新型储能装机规模将超过4GW。也就是说未来4年,新型储能将急速扩容6.5倍,年复合增长率高达65.49%。

数据统计显示,2021年上半年,国内新增在建的新型储能项目数达到了257个、总装机量11.8GW,分别是2020年同期的1.6倍和9倍,百兆瓦以上大规模的储能项目是2020年同期的8.5倍。

爆发式增长的背后,则是储能增量由传统的抽水蓄能到电化学储能的转变。作为火电、核电及超大型光伏集中电站的配套,抽水蓄能一直是全球储能领域的绝对主力,也是应用最为成熟的储能方式。

但受制于场地、区位等客观因素的限制,抽水蓄能增长较慢。经过百年的发展,能够满足建设抽水蓄能站的地方已经不多了。

而电化学储能具备高度灵活性的调节特性,在电力系统中的份额快速提升。2020年全球新增的储能装机中,75.1%来自电化学储能,贡献了绝大部分的增量。而电化学储能中,锂电池占比接近九成。

与其他几种类型的储能路线相比,电化学储能兼具较高的能量密度和功率密度,而且不受地域条件限制,更具商业前景。

在能源革命快速推进的历史拐点,传统储能无法承载新能源的消纳问题,电化学储能几乎成为唯一答案。

当前,电化学储能正掀起一场储能革命。

02 飙升的锂价

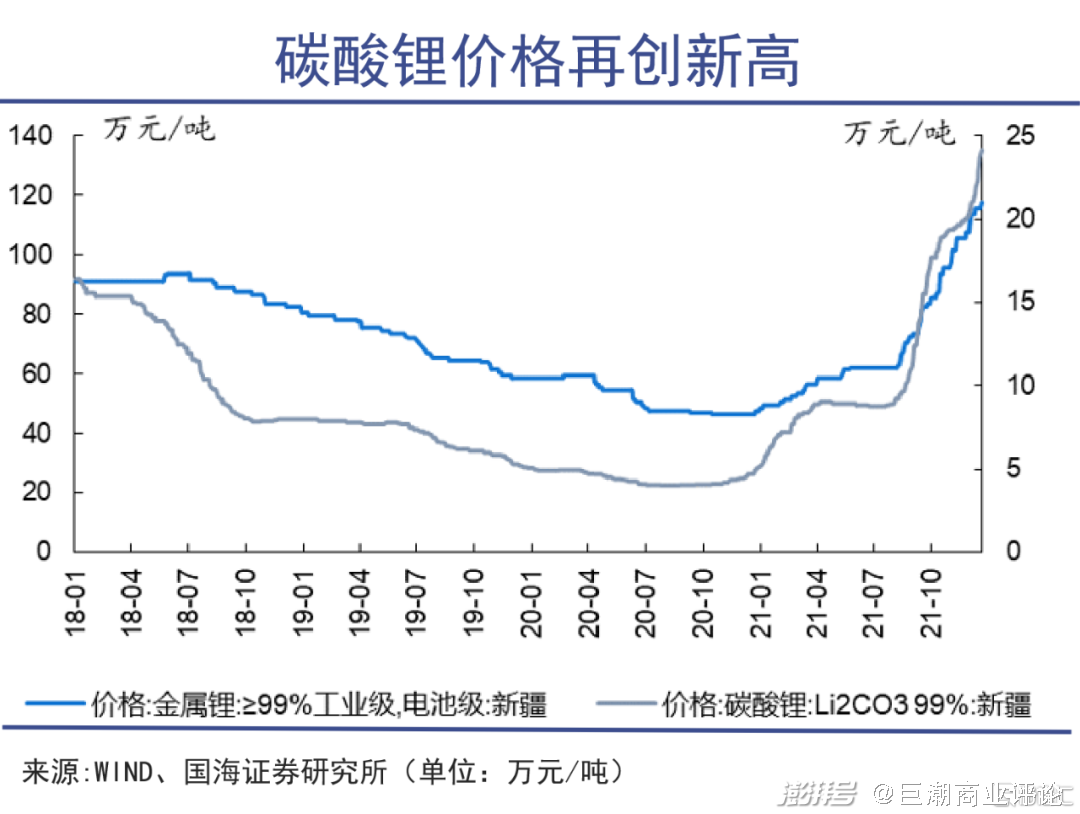

新能源发电成本已经大幅下降的情况下,储能成本却因锂价飙涨而不降反增。

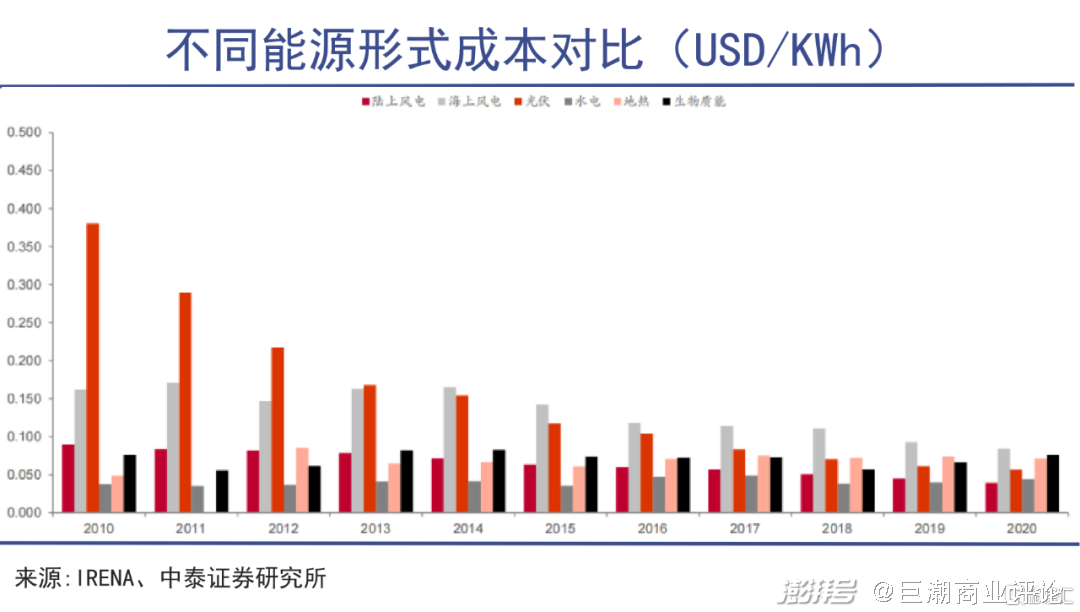

纵观光伏和风电的发展历史,新能源革命就是一场“成本和效率革命”。

水电曾是成本最低的一种发电形式。但随着光伏技术的突飞猛进,如今的光伏发电成本已基本与水电接近,陆上风电成本更是降至水电之下。

度电成本快速下降,是某种能源大规模推广的重要前提。摆脱补贴的盈利模式,更是光伏等新能源实现平价上网,步入“成人期”,真正迎来大规模爆发的时代。

储能同样如此,目前来看,抽水蓄能度电成本远低于电化学储能。抽水蓄能度电成本仅为0.21-0.25元/KWh,普遍是磷酸铁锂和三元锂电的1/4-1/5。电化学储能的降本十分紧迫,但道路却很漫长。

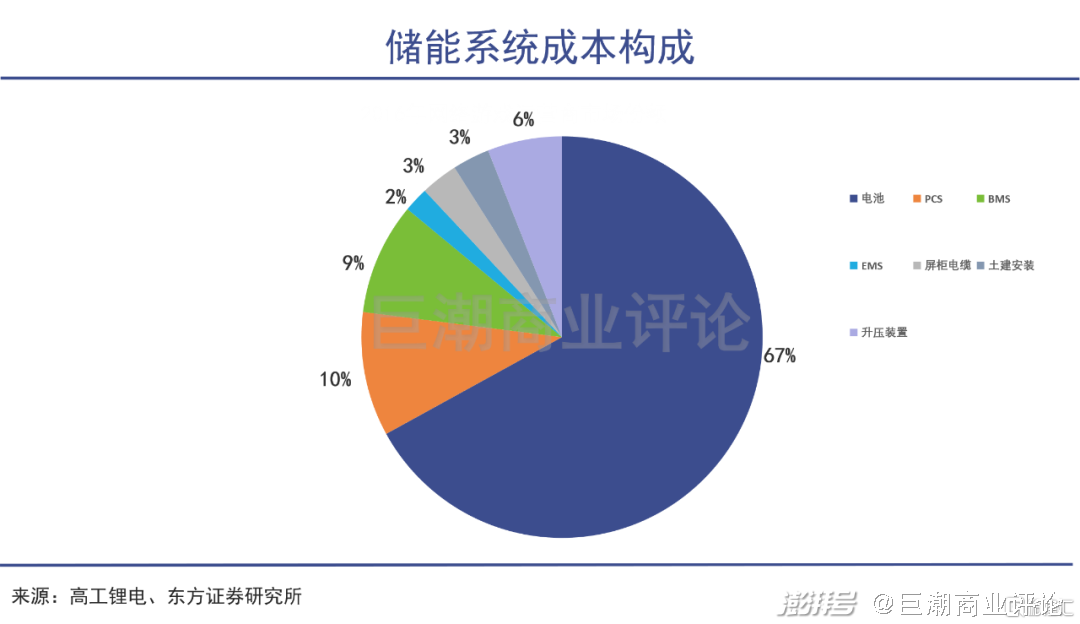

在电化学储能系统的成本构成中,电池组占比接近7成,是影响储能项目最大的因素。而锂电池是电化学储能的主力军,因此锂电成本的变动直接影响电化学储能的发展进程。

以占比最大的磷酸铁锂为例,原料端的碳酸锂成本占比接近60%。而今年以来的价格暴涨,持续压缩中下游企业利润。

截止12月23日,SMM现货报价显示,国产电池级碳酸锂现货均价达25万元/吨,较上一日上涨4000元/吨,这已经是其连续第三个交易日涨价逾4000元/吨。电池级氢氧化锂亦上涨4000元/吨,达到21.2万元/吨。

在历史高位仍然持续大涨,成为锂电池产业不能承受之重。A股市场最为纯正的储能标的派能科技(688063.SH)的盈利能力自2020年二季度开始便一路下滑,2021年前三季度毛利率较2020年同期下降了11.35个百分点。

电动车迅猛地改写了汽车产业格局,但暴增的需求引发了原材料的供需不平衡,即便是使用新能源汽车回收的二手电池原料也仍不便宜。

新能源发电成本已经大幅下降的情况下,储能成本却因锂价飙涨而不降反增。在如今新能革命的历史性拐点,居高不下的成本却让储能如鲠在喉。

03 离不开的补贴

在硅料锂矿价格大幅上涨的背景下,储能装机需求恐怕再受打击。

成本高启,补贴来凑。

光伏风电的起步发展,离不开补贴,储能亦是如此。由于居民电价高以及家用储能的补贴政策,欧洲跃居全球最大的储能市场(派能科技就有85%以上的收入来自海外市场)。

派能科技股价表现(2020年12月至今)

2020年开始,我国各地陆续出台政策,通过量化手段对风光发电提出“强制性”储能配比,将“风-光-储“进行捆绑。原则上,储能不低于新能源电站装机容量的10-20%、且额定功率下的储能时长不低于1-2小时。

“强制”推广,离不开补贴的“奶水”。目前,甘肃、浙江、新疆、西安等地已公布补贴政策,青海补贴为0.15 元/KWh;最为慷慨的西安,对光伏储能系统的补贴每充一度电高达1元。

目前来看,储能的发力点主要在电源侧和用户侧,电网侧由于技术复杂,推广逻辑不如前两者顺畅。

华泰证券对发电自用模式进行的测算显示,高补贴电价的新疆地区的IRR为11.36%,受益于当地1元/kwh的度电补贴,西安地区的IRR高达25.22%。而补贴力度较低的甘肃和浙江,储能系统IRR均低于6%。

储能说到底依然是一门生意,低于6%IRR显然吸引不了投资者的目光。当前,平价电站配储项目的IRR尚不能满足运营商的投资门槛,平价项目配储仍主要受政策的驱动。

锂价上涨,硅料价格上涨,“光储结合”遭遇更大的难题。2021年,光伏上游的硅料、胶膜、玻璃等原材料价格大幅上涨,光伏装机成本一度上升至4元/W,光伏电站投资的内部收益率(IRR)降低为6.5%左右,而2020年这一数字为8%。

目前硅料价格已出现松动,如果恢复到3.4元/W的装机成本,以此为前提,按照目前的储能系统价格成本,以一个装机规模为500MW,储能配备比例为10%,放电时长2小时,使用寿命13年的储能系统为例。

经测算,不配备储能的情况下IRR为8.14%;安装了储能系统的IRR反而明显降低至6.6%;如果投建综合储能,可以减少弃光率的情况,内部收益率为7.12%。后两者均低于8%的光伏投资收益率阈值。

可以看出,目前光伏运营商主动配建储能系统的动力明显不足。“出工不见效”,在储能系统成本还未完全降至投资盈亏平衡点之下时,电源侧储能依旧离不开补贴。

而用户侧储能的一大影响因素则是电价峰谷差。“低谷充电、高峰放电”,节省电费,利用峰谷价差套利是用户侧储能的主要商业模式。

电价峰谷差高的地区,推广起来就更加容易,反之,则没有太大的空间。比如江苏等省份,峰谷差可以达到0.73元/千瓦时,储能积极性就强。而有些地方可能只有0.4元/千瓦时,配置储能的经济效益就很小。

全球来看,我国的内峰谷电价差一般不到50%,而海外居民用电价格偏高,特别是欧洲地区,峰谷电价差在2-3倍以上,用户侧储能空间巨大。派能科技的收入贡献中,海外占比就高达85%。

另一方面,欧美各国对用户侧的补贴也十分大方,德国对家庭光伏储能给予低息贷款,甚至对前期投建成本进行30%的补贴。2020年底,德国用户储能装机量达2.3GW,位居全球首位。足以看出,补贴对用户侧储能市场的拉动作用。

储能电池企业和动力电池企业的市场格局基本相似,因为两者无根本性的区别。广义上讲,新能源汽车用动力电池也属于储能型电池,只不过在应用领域上划分为动力电池、消费电池、储能电池。但储能电池更注重稳定性、容量、功率密度以及成本。

通过上述的分析可以看出,低成本、大容量、高功率、持久性构筑了储能电池的市场壁垒,但商业经济性却影响着其推广节奏。

尤其是在光储市场,常规状态下,搭配储能系统的经济效益尚不能激发投资者自发购置的需求。在硅料锂矿价格大幅上涨的背景下,储能装机需求恐怕再受打击,大规模推广的预期几无可能。

04 写在最后

2400多年前,亚里士多德曾提出的一个哲学理论:“每个系统中存在一个最基本的命题,它不能被违背或删除。”

埃隆·马斯克将其定义为“第一性原理”,他认为人们陷入了固有的“比较思维”:“而第一性原理的思想方式是用物理学的角度看待世界,拨开事物表象,看到里面的本质,再从本质一层层往上走。”

对于储能产业来说,其本质是绿色能源对传统能源的替代,产生对储能的需求拐点。但如今整个行业最核心的矛盾,却是其成本之高,能否支撑大规模推广的问题。

锂电上游历史性涨价,对整个产业链造成了集体反噬,政策面期望的大爆发与商业层面期望的盈利剧烈冲突,两者之间的矛盾与纠结或将持续存在。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司