- +1

超百万广告主从微博消失了

雷达财经出品 文|李亦辉 编|深海

近日,微博通过了港交所聆讯,意味着其二次上市拉开了序幕。

翻看聆讯资料,作为曾经的国内第一社交平台,微博近些年发展却不算理想。在微博营收结构中,广告和营销业务贡献超8成,但广告主一直在流失。数据显示,其广告主从2018年的290万降至2020年的160万;2021年前三季度,其广告主仅剩下80万,较去年同期的140万减少了60万。

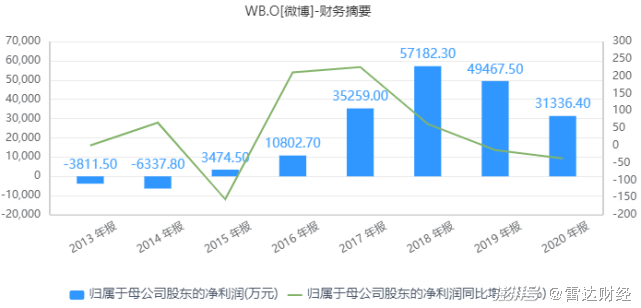

在核心指标的增速上,微博的成长性也不复当年。其2020年营收录得负增长,归属于股东的净利润更是在2019年和2020年连续两年负增长。

一位分析人士告诉雷达财经,微博平台增长受阻与外部竞争有较大关系,抖音、快手、B站、小红书等后来者迅猛发展,抢走了微博的广告和广告主;影视寒冬和饭圈乱象被整顿,微博以此为核心的私域流量池逐渐失去竞争力。

除此之外,反垄断政策趋严背景下,微博因拒绝数据许可引发了系列反垄断诉讼,监管风险可能制约公司未来发展。

3年时间流失130万广告主

资料显示,微博诞生于2009年,是中国最早的提供微博客服务的社交平台之一。2014年4月,微博在纳斯达克上市。

一直以来,广告业务都是微博的支柱收入。早在2013年,微博开始探索信息流广告,当年引入SME(中小企业)广告,2014年引入KA(大客户)广告。

按照微博目前的业务架构,公司的变现方式来自两个方面,一是广告及营销收入,二是增值服务收入。其中广告及营销收入又占总收入绝大部分,2020年占比为88%;最新发布的2021年Q3财报显示,当季广告收入5.38亿美元,占比88.5%。

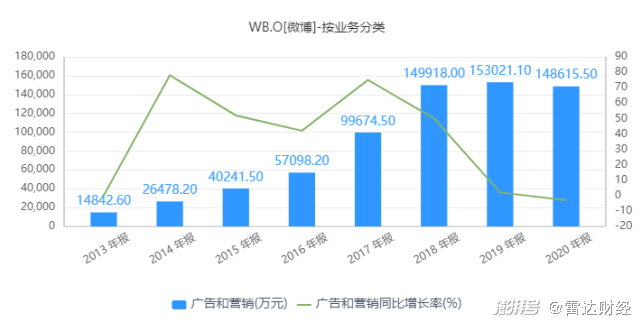

根据同花顺iFinD数据,从收入规模来看,微博的广告及营销收入增速从2018年起出现下滑。2019年收入15.3亿美元,同比增长2%;2020年广告和营销收入14.86亿美元,同比下滑了3%。

广告营收下滑也暴露了微博对大客户过于依赖的风险。微博的娱乐属性突出,这使得影视宣发预算成为平台的重要收入来源。

有影视公司高管采访时透露,微博营销在影视行业互联网宣传费用中占比极高,微博的话题次数、热搜次数可以说是必备的采购项目。媒体也曾披露,头部影视行业作品在微博上的投入至少200万,视频网站的微博投放预算则以千万元计。

但2018年范冰冰“阴阳合同”偷税被查成了转折点,由此引发的税务自查自纠和限薪令等监管风波,延续至今。数据显示,2019年全国共有2996家各类型影视公司吊销、注销;2020年前4个月,有5328家影视公司注销或吊销。

影视行业整体出现大清洗,微博广告收入首当其冲受到影响。2019年四季度的电话会议中,公司高管称,快消品和奢侈品牌类别的持续强劲增长,被娱乐行业的因监管下行而收入带来的压力所抵消。

而微博以信息流广告为主的SME中小客户收入,也受到了疫情的拖累。经常刷微博的用户都有一个共同感受,微博平台的广告铺天盖地无孔不入。这些广告主要来自O2O线下客户群体,涉及婚纱摄影、植发、整牙、治痘等方面。

但疫情之下,线下小商户最先受到影响。对微博而言,这部分收入要么缩水,要么彻底消失。公司在2020年三季报中坦言,之前公司主要侧重于服务O2O、电子商务或金融行业,但受卫生事件的影响,来自O2O行业的广告收入出现严重下降。

除了大环境影响外,微博的客户被对手分流也是平台广告收入下滑的一大原因。近几年,快速崛起的抖音、快手等短视频平台正在加速分流微博的品牌曝光及信息流效果广告。尤其在微博以“饭圈”为核心的私域流量方面,监管对追星乱象的治理,以及抖音、快手等短视频平台越来越多的参与到影视、综艺、歌曲、动漫甚至游戏的宣发过程中,微博的竞争力已经不及往日。

根据Quest Mobile数据,2021年上半年,媒介行业广告收入占比里,短视频占比42.6%,其中抖音30.2%位列第一,微博社交占比下滑到1.7%,仅略微高于小红书(1.2%)、抖音火山版及QQ。

值得一提的是,还有不少分析观点指出,短视频的崛起不仅在流量端对微博形成压制;在变现端,以头条抖音为首的短视频利用算法上的优势令推送更加准确,变现的效率更高,得到更多中小企业的喜爱。

与微博广告业务不振相对应的是,公司广告主也在不断流失。据港交所公布的聆讯资料,2018年-2020年,微博广告主总数分别为290万、240万、160万;2021年前三季度,其广告主仅剩下80万,较去年同期的140万减少了60万。

微博称,这主要是由于中小型企业客户的流失,以及广告预算相对较低的个体客户的流失。而在剩下的客户中,有不少是其关联方。

数据显示,2018年-2020年以及2021年前三季度,微博广告及营销服务收入中,来自关联方的金额分别为3.27亿美元、3.28亿美元、2.83亿美元、2.32亿美元,占比分别为21.81%、21.42%、19.07%、16.21%。其中来自阿里巴巴的金额分别为1.18亿美元、9777.2万美元、1.89亿美元、1.35亿美元。

对于阿里巴巴,微博表示,阿里巴巴是公司的最大客户,倘未能与其保持合作,则公司的经营业绩及发展前景可能受到重大不利影响。

营收停滞,难寻第二增长点

收入高度依赖广告业务,让微博在广告和营销板块受限时,公司整体的增长就出现了瓶颈。

11月11日公布的三季报显示,公司称受经济复苏因素影响,今年第三季度实现营业收入6.07亿美元,同比增长30%;通用会计准则下净利润为1.82亿美元,上年同期为3380万美元;非通用会计准则下净利润2.1亿美元,上年同期为1.53亿美元。

除了前文提及的广告和营销收入为5.38亿美元,三季度,微博的增值服务收入为6980 万美元,占总收入比重为11.5%。

这份成绩单,被中信证券认为是“超市场一致预期”。但拉长时间跨度来看,微博已经走在了下坡路上。

同公司广告业务增长曲线一致,2018年是微博营收增速的分水岭。同花顺iFinD数据显示,2019年微博营收增速降至2.82%;2020年开始负增长,增速是-4.36%。

这期间利润增速的下滑更为明显,相比于2016年210.91%和2017年226.39%的高增长,2018年微博的净利润增速降至62.18%,而2019年和2020年的增速分别为-13.49%和-36.65%。

究其原因,深度绑定广告变现,公司业绩随着广告收入变化波动巨大,一荣俱荣一损俱损。

除此之外,微博的业绩下滑也与平台用户体量触达天花板密不可分。根据财报,微博的MAU在2020年3月份触达5.5亿后持续回落,至当年9月份一度跌至5.11亿。

今年以来虽然重拾增长,2021年9月MAU为5.73 亿,同比净增6200万用户;但竞争对手的用户量也在快速增长。

极光大数据显示,抖音2021年Q3月活均值达到6.3亿人,快手同期月活均值为3.2亿人。两个短视频巨头之外,B站三季度MAU环比净增3010万人至2.67亿人;易观发布的数据预测,截至2021年8月小红书月活用户约1.6亿,同比2020年1月增长97%。

考虑到微博与抖音、快手、B站的用户群体,有高度重合性。所以抖音、快手、B站每增加一名有黏性的留存用户,都有可能是抢夺自微博。根据极光大数据,抖音2021年Q3日使用时长均值为144.6分钟,快手用户日使用时长均值也达到125.3分钟。

微博CEO王高飞曾表示,移动互联网的竞争已经从用户规模全面转向用户使用时长,各大平台都进入了深耕细作阶段,所有没构成刚性需求的产品随时都有可能被用户冷落甚至抛弃。

为了打造内容,微博豪赌短视频和视频号。这几年来微博推出过诸如小咖秀、酷燃、爱动小视频、河豚小视频等短视频产品,但最终都没掀起太大水花。

2020年7月份,微博又尝试押注视频号,以提高用户粘性、丰富内容生态。最新数据显示,截至2021年三季度末,微博视频号开通规模超2000万。

从目前来看,视频号仍然是一个强调商业广告、流量变现的产品;况且在短视频赛道上多次失败后,以话题文字见长的微博能否让视频号更进一步仍然存疑。

公司从2016年开始产生收入的增值业务部分,包括VIP会员、直播和与游戏有关的服务。数据显示,该业务多年来在总营收中的占比约为一成,未能有更多突破。

反垄断诉讼悬而未决

值得关注的是,随着互联网监管环境变化,微博也面临一些政策方面的风险。

据报道,近日,湖南蚁坊软件股份有限公司及其北京分公司(合称“蚁坊公司”)对新浪微博运营商北京微梦创科网络技术有限公司(下称“微梦公司”)提起诉讼一案,已被长沙中院正式受理。

资料显示,蚁坊公司是一家在网络空间安全治理领域从事网络舆情监测服务的公司。该公司最新声明称,其早期跟微梦公司有合作关系,为相关部门提供舆情监测服务。合作中微梦公司怠于达成数据合作协议,甚至存在反悔、单方中断协商等情形。

在2018年两者的不正当竞争纠纷案二审判决后,蚁坊公司向对方支付了528万元的赔偿。“由于涉案产品和新浪微博数据对蚁坊公司的生存至关重要,因此蚁坊公司在二审判决后积极向微梦公司寻求合作,但微梦公司还是再三推脱,未提供任何实质性磋商机会,出于无奈才提起反垄断诉讼。”

蚁坊公司认为,在市场上仅有一家微博平台的情况下,新浪微博作为舆情热点事件的传播源头,汇集了海量信息数据,微梦公司拒绝蚁坊公司使用微博数据,实质上逃避了主管部门的监管,变相将监管权力紧握在自己手中,扮演着“既是运动员又是裁判员”的角色。

微博在申报材料中也阐述了公司面对的监管近况,包括微梦公司收购金华睿安投资管理公司股权案违反反垄断法,被罚50万元;以及另一项经营者非法集中调查仍在进行中。

此外,今年8月27日,国家网信办发布《互联网信息服务算法推荐管理规定(征求意见稿)》,微博称,倘该草案按意见稿颁布,微博可能需要进一步调整业务和经营。

“如果受草案影响,选择关闭微博算法推荐服务的用户数量比率最终较高,微博平台上的广告效果最终可能会降低。”微博认为,公司业务运营可能会受到不利影响。

注:本文是雷达财经(ID:leidacj)原创。未经授权,禁止转载。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司