- +1

百济神州科创板倒计时:11月29日询价,12月2日申购

百济神州 视觉中国 资料图

百济神州科创板初步询价和申购日确认。

11月23日,百济神州有限公司(百济神州,百济神州,BGNE.US,06160.HK;688235.SH)发布《首次公开发行股票并在科创板上市发行安排及初步询价公告》。

根据公告,此次拟公开发行股票数量为1.15亿股,占公司于2021年10月31日已发行股份总数及此次拟公开发行股份数量之和的8.62%(超额配售选择权行使前),全部为公开发行新股,不设老股转让。此次初步询价时间为11月29日,网上网下申购日为12月2日。

百济神州成立于2010年,2016年纳斯达克上市,2018年港股上市。今年6月,百济神州科创板首发过会。前不久的11月16日,中国证监会发布公告称,按法定程序同意百济神州在科创板首次公开发行股票注册。这意味着,百济神州将成为首个“三地上市”的生物医药企业。

招股书显示,此次科创板上市,百济神州拟募资200亿元,资金将主要用于药物临床试验研发项目、研发中心建设项目、生产基地研发及产业化项目、营销网络建设项目、补充流动资金五个方面。

招股书显示,截至2021年9月,公司在超过40个国家和地区执行超过95项计划中或正在进行的临床试验, 包括38项III期或潜在注册可用的临床试验,总入组患者及健康受试者超过13000人,其中海外入组接近半数。

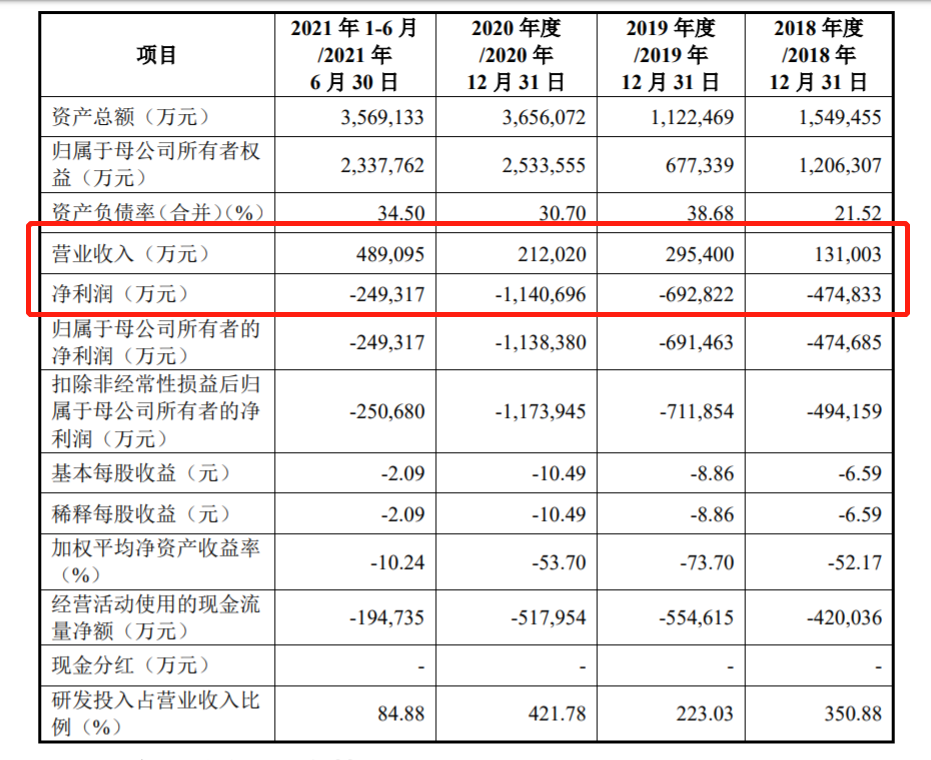

百济神州2018年至2021年上半年的部分财务数据

从财务数据来看,百济神州的营收不算差,但由于研发投入“烧钱”,目前仍处于亏损状态。2018年至2020年公司实现归属于母公司股东的净亏损分别为47.48亿元、69.15亿元以及113.84亿元。

今年三季报显示,2021年前三季度其总营收为9.623亿美元,同比(较上年同期)增长361%;净亏损同比收窄32.33%至55亿元。百济神州在招股书提到,经公司初步测算,2021年度营业收入预计为68.5亿元至80.2亿元,归属于母公司股东净亏损为85.42亿元至110.12亿元,扣除非经常性损益后归属于母公司股东的净亏损为85.77亿元至110.47亿元。

虽然未扭亏,但百济神州丰富的产品管线也是外界看好百济神州的重要原因之一。招股书显示,截至2021年11月4日,百济神州商业化产品及临床阶段候选药物共有48款,包括10款商业化阶段药、2款已申报候选药物和36款21临床阶段候选药物。 公司共有3款自主研发药物正在上市销售、8款自主研发候选药物处于临床在研 阶段,以及37款处于临床或商业化阶段的合作产品。

在商业化能力方面,招股书显示,百济神州已在中国及美国建立了实质性商业能力,截至招股意向书签署日,公司在中国的商业化团队规模超过3100人,覆盖超过1000家医院;美国商业化团队规模超过150人。

在股权结构上,招股书显示,截至2021年6月30日,百济神州第一大股东是另一家知名跨国药企安进,持股比例为20.27%。报告期内,公司不存在控股股东,亦不存在实际控制人。

截至11月23日港股收盘,百济神州报214.6港元,跌2.72%,市值2605.3亿港元。11月23日美股开盘前,百济神州报354.61美元,市值331.2亿美元。截至发稿前,报351.01美元,跌1.02%。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司