- +1

详解网易云音乐招股书:音乐社区能赚钱了?

作者:李杰

11月16日,港交所官网显示,网易云音乐已上载全新的聆讯后资料集,上市联席保荐人为美银证券、中金及瑞信。

今年8月1日,网易云音乐通过上市聆讯并上载聆讯后资料集,一周后,网易云音乐宣布基于当前市场整体环境等各方面因素考虑暂缓上市,后续将选择更好时机推动IPO相关事项的落地。

这三个月间,市场谈不上回暖,但相对平稳。近期,主打“社区”、“内容”的小红书完成了新一轮5亿美元融资,投后估值超过200亿美元,可谓是资本寒冬里的一股暖流。互联网社区产品长期被关注,也预示着社区概念股或仍是资本市场看好的标的。

对网易云音乐来说,选择在这个时刻重启资本市场动作,显示出管理层和投资者对于“音乐社区”发展潜力的信心,而这份招股书也透露不少在三个月前,还没有那么明朗的信息。

从资本市场视角考量,对网易云音乐来说有三大基本命题要重点考量:营收能力、核心竞争力和抗风险能力。这也是我们去理解这家平台未来商业空间的关键。

01 亏损持续收窄 版权成本未来怎么走?

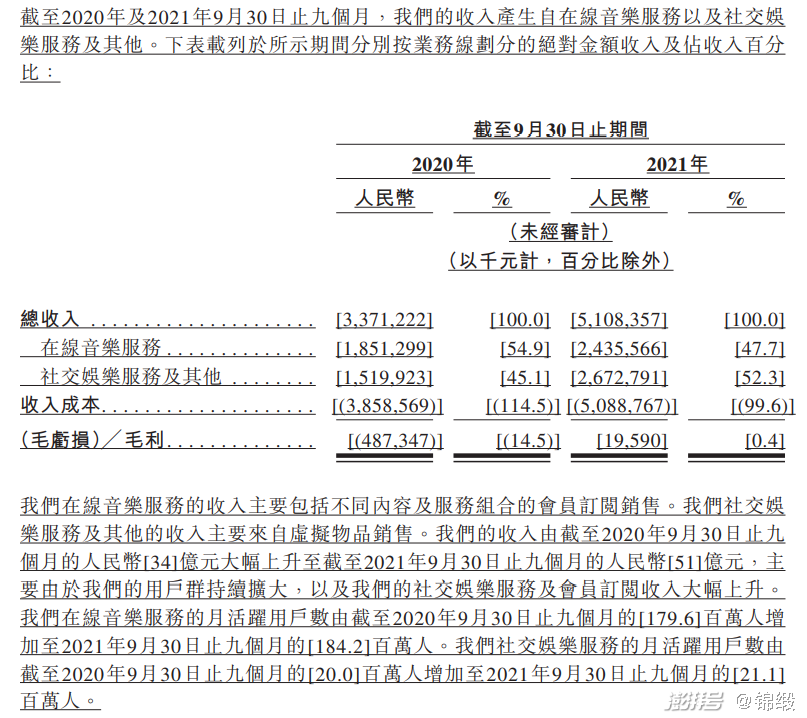

最新招股书数据显示,网易云音乐在营收方面的增势仍然比较强劲。

网易云音乐2018年的营收为11亿元, 2019年增长至23亿元,到2020年进一步增至49亿元。2021年前三季度,网易云音乐营收增长至51.1亿元,相较2020年前三季度的33.7亿元同比增长了52%。同期,腾讯音乐营收增速为19.55%。

成本方面,版权成本带来的压力仍然显著,但受版权相关利好影响,内容服务成本占比已经有所降低。

2020年上半年,内容服务成本占总营收的104.6%,其他成本占15.4%,总成本占营收比120%;

2021年上半年,内容服务成本占总营收的86.7%,其他成本占13.7%,总成本占总营收110.4%,同比明显缩窄。

内容服务成本中,版权成本仍然是大头,直接影响着成本结构的优化。侧面说明,音乐反垄断落地后,受独家版权遗留影响,行业版权成本下降有限,版权市场正常化仍待持续推进。

好消息是,网易云音乐的毛利率已经连续两个季度为正,未来,利润率或有进一步优化的空间。

2020年前三季度,毛利率为-14.5%;2021年前三季度,毛利率大幅提升并转正为0.4%。

把时间线拉长,可以看到网易云音乐的毛亏损率呈现更为明显的下降曲线——毛亏损率从2018年的114.7%降至2019年的45.6%,并在2020年进一步降至12.2%。

网易云音乐在经营成本控制、营收增长上持续向好,这对投资者来说,是一个较好的信号。

综合上述数据进行分析,网易云音乐的财务状况进入了一个成本结构改善和收入不断增长的稳健通道。

从长远上看,整个在线音乐市场仍在继续规范,音乐版权开放流通正在成为中国在线音乐市场发展的大势所趋,市场正向着全面的公平竞争的方向发展。

音乐反垄断处罚落地后,网易云音乐表示第一时间展开了与多家上游版权方的合作谈判,并称网易云音乐准备了充足资金,愿意以最大的诚意,与版权方开展公平开放地合作。

目前,相关谈判取得了一定进展。根据公开的报道显示,摩登、英皇、中音等唱片公司都在近期宣布与网易云音乐达成版权合作。网易Q3财报会上也首次披露了,网易云音乐与全球三大唱片公司环球索尼华纳达成了直接版权合作的消息。

相关部门的处罚令明确,责令腾讯解除独家音乐版权、停止高额预付金等措施,以恢复市场竞争。这一系列明确规定,有助于音乐市场走出版权恶性竞争,进而促使音乐版权价格回归理性,从而使平台方版权成本逐步改善。

版权价格畸形增长的时代已经过去,而网易云音乐版权成本占比已经“达峰”,后续以版权成本为主的内容服务成本,有进一步回归合理的空间。

可以预见,在版权冰河逐渐消融之后,市场会由版权独占的恶性竞争阶段,逐渐转为依靠提高服务水平、创新用户体验为主的良性竞争阶段。谁能更好地服务用户、音乐人,带给大众更优质的音乐体验,成为后续竞争的关键。

下文也将着重分析网易云音乐营收方面的表现。

02 社区娱乐收入占比一半 抗风险能力如何?

网易云音乐的收入主要来自两块:在线音乐服务收入、社交娱乐服务及其他收入。

最新招股书的数据显示,2021年前三季度,网易云音乐的社交娱乐服务收入有了不小的增长,到今年三季度:在线音乐服务收入24.4亿,占总营收47.7%;社交娱乐服务及其他收入26.7亿,占总营收52.3%。

今年以来,互联网领域社交娱乐服务大环境整体收紧,网易云音乐在该领域仍实现了不错增长。和B站类似,网易云音乐的用户年轻化程度高、社区粘性高,这一点显著区别于腾讯音乐。

腾讯音乐的营收结构中,依托全民K歌和直播的社交娱乐业务是大头,今年三季度占比在63%。

为了促进营收增长,腾讯音乐继续加快了社交娱乐货币化进程,这导致其Q3社交娱乐月活用户、付费用户同比、环比两个维度双双下降。而在在线音乐服务板块,腾讯音乐2021年Q3付费率为11.2%,低于网易云音乐同期14.9%的付费率。

两强平台间不同的特征,理论上应该是各有千秋的“错位竞争”,但因为短视频的出现、及文娱领域综合治理的开展,双方所受影响有较大的差异,呈现出不同的发展情况。

如“清朗行动”之后,腾讯音乐旗下平台人气榜、音乐巅峰榜、扑通排名等涉明星艺人非作品类排行榜取消,音乐平台上的新歌、专辑等音乐作品全面限制重复购买,腾讯音乐的社交娱乐服务用户大量流失,净利润多季度下降。

受此影响,截至2021年9月30日,腾讯音乐社交娱乐服务的移动月活为2.05亿,同比下降12.8%,付费用户数为1000万,同比下降4.8%,月度ARPPU为163.9元,同比下降1.7%,这也导致整个腾讯音乐的月活用户数大量减少。

腾讯音乐上粉丝经济活跃,网易云音乐则侧重经营社区经济。因此,上述同样的原因,给网易云音乐带来影响相对较小,2021年三季度,网易云音乐社交娱乐服务的移动月活为2110万,无论是同比还是环比都有不小的增速。

总体上看,网易云音乐社交娱乐依托高粘性社区,在大环境收紧的当下,发展仍较为稳健。

两个平台不同的运营走向,也导致了双方不同的抗风险能力,除了监管压力,在新泛娱乐平台的崛起后,音乐平台在感受到了更多危机感同时,需要去考虑如何去化解来势汹汹的攻势。

03 短视频冲击显现 会被抖音快手超车吗?

短视频平台的发展,一定程度上影响了在线音乐增长。但如抖音、快手等并没有直接杀入在线音乐平台赛道,而是侧重以短视频宣发优势从音乐代理发行等上游介入音乐行业,与音乐平台存在着广泛的合作关系。如,短视频平台的发行渠道主要还是包括网易云音乐、腾讯音乐在内的在线音乐平台。

短视频平台这种选择,也侧面体现了短视频作为宣发渠道与在线音乐平台之间的关系,不是正面竞争,更倾向于是互补、支持,音乐行业和短视频平台可以协同发展。

网易三季度财报会议上,网易CEO丁磊也表示,短期内的确是会看到短视频、视频直播分散用户一些时间。不过,音乐和短视频最大的不同是,短视频只能消费一次,音乐值得重复消费。优质的音乐内容会让人有很强的共鸣和沉浸感。

例如,爆款短视频,正是借助了音乐“重复—传播—再重复”的传播模式,降低了时间成本,增加了“神曲”的可重复消费特征。

而短视频快速爆红、速朽的特点,带来了对音乐的碎片化消费,也产生了旋律单一、作曲基础、歌词空洞的“口水歌”的流行。

短视频既促进了音乐作品的流行,也破坏了作品的整体性。这种模式意味着短视频平台无法替代音乐平台的职能,也导致业内调侃的“草根神曲上抖音、专业歌手网易云”情况发生。

从这个角度来看,在线音乐平台不需要太担心短视频带来的冲击,更应该着重关注如何强化自身内容创作能力和用户黏性,用音乐的方式去改变音乐,从而在内容源头改变短视频平台给自身平台优质音乐以更多倾斜。

因此,对音乐平台而言,与其“病急乱投医”去花重金去砸社交娱乐,不如完善平台现有的内容、产品输出,形成平台的差异化竞争优势。

根据招股书的数据分析,网易云音乐在内容生产和用户黏性两方面上,处于在线音乐平台的领先地位。

数据显示,2021年上半年,网易云音乐UGC歌单总数超28亿,主动进行UGC创作的月活用户占比约27%,日活听歌用户日均听歌时长76.9分钟,均较此前进一步提升。

资料集显示,网易云音乐超90%月活用户为90后或00后,是中国最受年轻一代喜爱的音乐平台之一。平台呈现较强内生发展动力,社区粘性与原创音乐方面表现良好,差异化竞争壁垒持续强化。

同时,截至今年6月份,网易云音乐入驻的独立音乐人已经超过30万,持续位居行业第一,同期腾讯音乐为23万。

04 结语:后市关注原创音乐发展态势

“音乐没有门槛,但好音乐有门槛”。对在线音乐这个阵地来说,能否挣钱是和死亡一样顺其自然的事。付出金钱、精力不一定能在短期获得回报,所以平台和原创音乐人都需要鼓励。

对用户来说,“只需要一个音乐App听全所有歌”,意味着便捷。对一个平台来说,这意味着促进平台加强对音乐作品创新的扶持力度,从而满足不同需要用户的分众需求。一个没有被平台、版权“割裂”的音乐市场,才是音乐产业健康发展的土壤。

对网易云音乐而言,应重点关注其在独家版权取缔后,在原创音乐领域的发展动力,高占比年轻用户或成为平台活力的源头。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司