- +1

热衷“炒股”的云南白药,下一个增长点在哪儿?

编辑 | 于斌

出品 | 潮起网「于见专栏」

前十年有句话说,做实业的干不过炒房子搞投资的。

这也不是段子,不少上市公司拿着手上的利润,不分红不回购股份不搞研发新品不增加产品线不增加员工工资,而是拿去倒腾房子,赚的还可能比主业多得多,这类企业往往被称之为不务正业,但同时也反应了赤裸裸的现实,手指头倒腾投资来的钱比公司几百几千人辛辛苦苦干一年来得容易得多。

最近云南白药炒股赔了十几亿,上了热搜头条,招致各方网友批评其不务正业。细扒之下,原来云南白药,手持176亿现金流,近年来主业停滞不前却沉迷炒股,而且炒股对于公司业绩的影响甚至超过了主业。

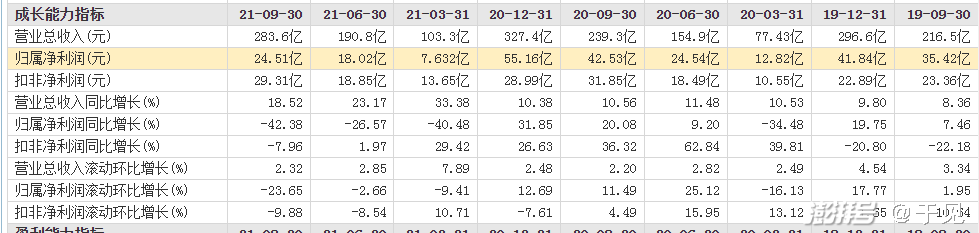

根据云南白药10月27日晚间发布的三季报,公司前三季度营收283.63亿元,同比增长了18.52%,但是扣非净利润却仅为29.31亿元,同比下滑7.96%。增收不增利、且净利润上市以来首次出现大幅下滑的背后,便是云南白药“炒股”的失利。

事实上,显然,对于现在的云南白药来说,与“中医药一哥”的名号相比,更愿意做投资界的巴菲特。虽然云南白药宣称将逐步退出证券投资,但是它现在重回主业还有机会吗?

名为中医药公司却高度依赖牙膏业务

相比于片仔癀同仁堂等中医药企业动辄可以追溯至明清宫廷数百年的品牌历史而言,云南白药的品牌历史并不长。

1902年,彝族山村大夫曲焕章结合民间医药及马帮行医经验,研制出了主治跌打损伤、内脏出血的“百宝丹”,即云南白药的雏形。这个药方曾在20世纪初数十年的战争中打响了“奇药”的口碑,抗日战争时期的年产量甚至达到了40万瓶。

1956年,云南白药配方被列为国家最高保密等级绝密级,保密期限为永久,与片仔癀是唯二在保密等级上是绝密级的中医药配方。

不过,虽然拥有绝密级的中医药配方,从业务上来看,云南白药却并没有在中医药品业务上深耕,而是以云南白药配方为核心研发了如创口贴、牙膏等日化多元消费产品,主要业务板块分为健康品、药品、医疗器械、中药资源、茶品、医药商业六大板块,其中拥有牙膏和洗护产品的健康品板块是云南白药多元化商业化最成功的布局,据云南白药2020年财报,口腔清洁用品收入为54亿元,占公司总收入的比重为17%,占日化健康品板块收入的九成以上。

而且,云南白药牙膏在市场竞争中也拥有优势,2020年市占率达到了22.2%,为行业第一。因此,牙膏业务不但高收,也高利,2020年的净利润高达19亿元,占云南白药公司扣非净利润的71%,今年上半年,牙膏业务利润更是占公司净利润的80%。

与强势的牙膏日化消费品相比,起家的白药系列发展却极为缓慢。官网显示,白药系列药品主要有云南白药胶囊、云南白药散剂、云南白药酊、云南白药气雾剂、宫血宁胶囊等,但是传统的药品板块销售表现并不突出,在公司营收中的占比已经下降至15%左右。

另外,白药类产品营收的增长主要靠的是涨价。2016年,公司核心药品销量为2.78亿,与之对应的销售收入为39.5亿,2018年,核心药品销量降至2.32亿盒,对应销售收入却达到了39.3亿。

作为绝密级配方的白药,云南白用拥有绝对的市场定价权,但提价空间却不像片仔癀那样大。因为白药类产品主要成分是三七,但是三七并不像牛黄麝香等中药材具有天然稀缺性,涨价幅度难以提升。

研发投入弱,增量在哪儿?

云南白药在研发投入上看起来也不像是个医药公司。2018年至2020年,云南白药研发费用分别为1.1亿元、1.74亿元、1.81亿元,研发费用率不足0.6%,远远低于中医药行业水平。

与之相对的是,同样拥有绝密级中医药配方的片仔癀研发费用率为1.50%,虽然也在追求多元化,但是仍然在高端中药上发力。2020年,片仔癀斥资近4500万元收购龙晖药业51%的股权,后者拥有参龟补肾口服液、安宫牛黄丸、西黄丸、鹿胎膏等传统经典中成药。

而云南白药在药品板块上不仅没有新品面世,从其2020年年报和10月底的投资者电话会议上来看,云南白药新产品的发力重点仍然是肌肤管理、口腔护理甚至茶品业务,但从消费端感知来看,公司近年来推出的眼贴、眼罩、含漱液等等产品没有在各自领域上形成市场竞争力。

而且,无论是养元膏洗护系列还是采之汲美肤系列或者面膜卫生巾等产品,面临的市场竞争对手品牌更加成熟且渠道格局更加固化,新产品即使打上云南白药的名号,也很难突围。另外,云南白药推出的这些新产品,都更像是固有产品阵营的扩容,没有真正的市场革新性,因此,也很难为云南白药的未来增加想象力。

没有新的拳头产品,而已经做到行业第一的牙膏业务却是有增长天花板的,整体市场规模年增速仅在5%-6%,而云南白药牙膏产品的销量增速也在逐渐放缓,已经连续两年低至个位数。从产量上来看,云南白药牙膏产能在2016年就达到了3亿只,但是公司近几年新闻中均未提到牙膏扩产计划。因此,早已经进入产品成熟期的云南白药牙膏在诸多品牌激烈竞争之下如何继续保持优势地位如何拓展突围,也面临着极大的挑战。

如果没有新的产品想象力,云南白药的价值也很难得到进一步提升。从营收数据来看,云南白药连续6年营收增幅都在10%左右徘徊,2015年至2020年年营收增长幅度分别为10.22%、8.06%、8.50%、11.11%、9.80%、10.38%。

反映在资本市场上,一直稳坐中医药股头把交椅的云南白药市值在2020年也被片仔癀反超,截至2021年11月5日。云南白药市值为1145.64亿元,不及片仔癀的一半。

不长教训,资本运作又下一城

主业弱化、业绩增速乏力、新的发展方向找不到,唯一优势在于手持大量现金流的云南白药这几年做得最多的就是投资。

特别是自2016年起进行所有制改革后引入热衷于炒股的新华都陈发树、鱼跃医疗吴光明两大股东后,原云南省国资委持有100%股权的结构变更为云南省国资委、新华都及江苏鱼跃医疗45%、4%、10%的股权结构。

与原来的白药控股高管相比,引入的资深资本玩家带领云南白药开始了频繁的投资活动。在2019年以前,云南白药二十多年的年报均显示没有证券投资情形,投资标的也都是保本理财产品,但是2019年年末,公司账面持有证券投资资产就达到了76.62亿元,到2020年,又进一步增加到了108.66亿元,投资标的扩大到了股权、债券、基金等。

证券投资也在这两年成为影响云南白药业绩上的最大因素。2019年2020年公司年报公允价值变动收益项目分别盈利2.27亿元和22.4亿元,但是2021年前三季度却亏损15.55亿,使得公司归属于股东净利润为6.48亿元,同比下滑63.94%。

值得注意的是,云南白药不仅将现金流拿去炒股,对外投资活动也越来越大手笔了。先是在今年5月份投资112亿元参与上海医药的定增计划,若定增成功,云南白药将持有上海医药18.02%的股份,成为后者的第三大股东。

但问题是,该投资行为不是随时可以解套的炒股,而是股权投资,三年内不能进行套现,也就是说,云南白药今年的财报报表上依然不会好看。

而且,大笔投资上海医药的行为在业内看来也很迷惑。上海医药虽然是国内第二大全国性医药流通企业,其9成的营收都来自于医药分销业务,但是医药分销业务本身的毛利率非常低,只有7%左右,营收增长规模有限且不增利。

另外,上海医药对于云南白药来说还有可能不是金子而是“包袱”。自2018年开始,上海医药的货币资金就已经无法覆盖一年内到期的有息负债,资金缺口逐年增大。到2021年9月底,上海医药的短期借款高达229.67亿,而其货币资金仅为230.61亿,这还是定增募资偿债后的数据。也就是说,如果云南白药成功成为上海医药大股东,不仅无法从其中获得有效利润增强医药板块的实力,反而还很大可能为上海医药资金输血。

另外,11月5日,云南白药又发公告说,将全面要约万隆控股集团,后者主要业务为放债、货物和商品贸易以及大麻二酚萃取物贸易。云南白药称,收购万隆控股,看重的是它的工业大麻业务和商贸能力。

在日化消费品板块上增速艰难的云南白药,显然对于工业大麻的营收极具信心。早在2019年,云南白药就斥资7.3亿港元认购万隆控股可转换债券,今年4月,云南白药就宣布了与万隆共同组建工业大麻合资企业。

但值得注意的是,国内工业大麻的发展还处于行业初期,政策监管严格,云南白药也曾公开表示,工业大麻业务仍然处于前期探索阶段。而且,虽然已经布局了两年多时间,但是公司目前还没有相关产品上市。显然,如果想要工业大麻成为云南白药新的增长极,还有很长的路要走。

上市公司炒股的并不在少数,依靠投资完成转型的上市企业也不在少数,对于云南白药而言,找不到新的发展点,主业陷入发展瓶颈,将手里大量的现金流投入资本市场运作换来资金增长的行为也不算什么震惊行为。但是,作为核心卖点是百年医药品牌的企业来说,不注重研发,不专注于自身的产品,核心主营业务不稳,再枝繁叶茂的企业、再有好感的民族品牌也终有一日可能面临轰塌。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司