- +1

苹果财报:从划时代领跑,到杠杆上的玩家

作者/星空下的锅包肉

编辑/菠菜的星空

排版/星空下的小鱼

10月19日,苹果(AAPL.O)公布了2021财年第四财季的财报

实现营收833.6亿美元,同比增长29%,市场预期846.9亿美元;

调整后净利润205.51亿美元,同比增长62%,市场预期203.3亿美元;

每股收益(EPS)1.24美元,同比增长70%,与预期基本相符。

综合来看,苹果在第四财季依然保持较高的增速。虽然营收并未达到市场预期,不过调整后的净利润略超出预期。

但财报公布后,苹果股价大跌。10月29日跳空低开,跌超4%。

那么,四季度营收不及预期,是谁在拖后腿?苹果业绩中规中矩,却引发股价下跌,市场在担忧什么?

一.苹果业绩驱动,及成长性

2021年四季度,苹果营收依然是iPhone为主,但占比有所下滑。服务业务比重上升。Mac、iPad、智能可穿戴设备等,维持平稳。

其他产品:可穿戴设备、家居和配件

iPhone

Q4财季,iPhone销售额38.86亿美元,同比增长46.98%。但这个成绩,距离此前分析师的预期差了26.42亿美元,市场并不满意。

iPhone销售额上涨,有一个很重要的因素,是涨价。自2018年起,iPhone手机价格就已经上升到了一个新高度。今年第一、四财季发布的iPhone12、13,售价再次突破历史上限。

若剔除价格影响,iPhone销量涨幅仅有20.8%。而且,在这个涨幅背后,是去年同期,受疫情影响,未发布新品,且华为手机市场,还未跌至谷底,所以iPhone,去年的销售额基数本就较低。

这种背景下,iPhone在2021财年Q4销售额增速反而还在放缓,且四财季的销售额,仅为一财季的60%,可见,财年初上市的iPhone12,带来的5G更新换代效应,已经减弱。

而若不考虑5G的换新刺激,2016年, iPhone销量增长就已陷入停滞。

那么,5G的换新刺激,又能持续多久?

我们来算一下:

全球70亿人口,智能手机用户约35亿。

最新一季度,苹果手机市场份额约15%,估算苹果用户约35*15%=5.25亿。

最新一季度,苹果季度出货量5000万台。按此推算,年出货量2亿。

5.25/2=2.6年

也就是说,假如iPhone每年的出货量,都给到老用户,且非已更换5G的用户,那么自iPhone12上市起,2.6年内,所有苹果用户基本就能全部完成替换。而之后,将回到2016-2020年,增速0%的常态。

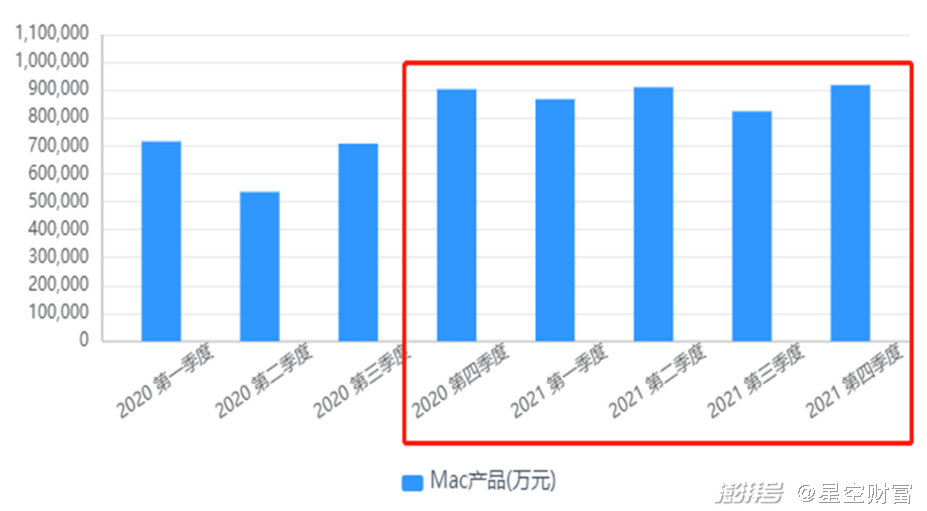

Mac

Q4财季,Mac 销售额同比增长1.62%。增速放缓的原因是,去年同期基数较高,疫情刺激在线办公在线教育,同时带动整个PC市场需求增加。

疫情逐步复苏的第三财季,Mac销售额已有回落。但很奇怪,第四财季,反而又逆势上涨,为什么?

图片来源:iFinD

从时间点来看,进入第四财季,苹果亮相了一款新产品——iMac (2021年5月发布),其独特之处在于,搭载了苹果自研的Apple M1芯片。

可见,市场对苹果自研芯片的认可度,还是相对较高的。但Mac这个行业,存在天然劣势:处在成熟市场,增量见顶。

iPad

Q4财季,iPad销售额同比增长21.41%。主要也是受新品驱动。

2020年10月,发布新款iPad Air

2021年04月,发布新款iPad Pro ,搭载Apple M1芯片。

搭载M1芯片后,iPad的销售额及市场份额,整体也有所提升。但与Mac处境相同。成熟市场,维持高位不滑落,已属不易。

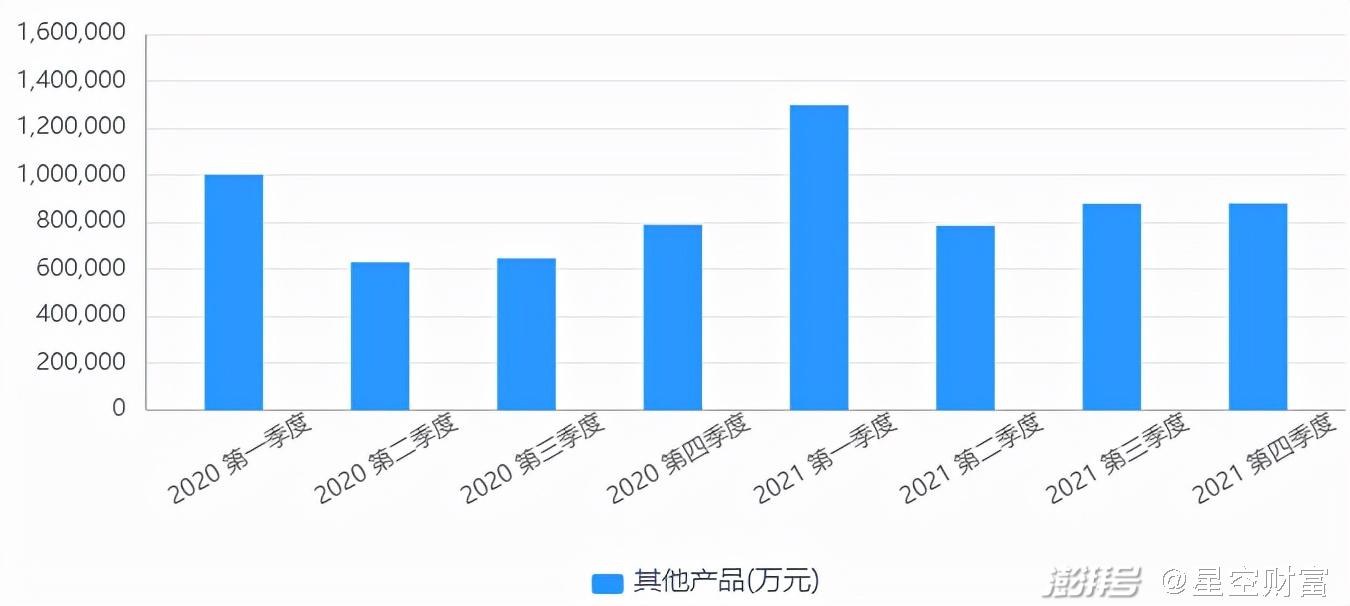

可穿戴设备、家居和配件

Q4财季,苹果其他硬件产品,也就是可穿戴设备、家居和配件等,销售额同比增长11.54%。单看增速上,增长乏力,但有这种表现,也属正常。

从历史销售额来看,可穿戴设备、家居和配件,基本上只在一财季(10月-12月)放量。

图片来源:iFinD

而第一财季,正是每年的新款Apple Watch上市的时间(每年9月发布)。也就是说,苹果其他硬件产品的业绩,很大程度上依赖于单一产品Apple Watch ,其他产品线拓展相对失败。

服务

硬件产品,增长乏力。苹果第二大主营业务,已经变成软件服务业务。Q4财季,服务业务同比增长25.62%。

且不同于iPhone受5G+华为事件影响,Mac和iPad受M1芯片刺激,拉长时间段来看,服务业务长期且稳定的保持20%-30%的速度增长。

图片来源:iFinD

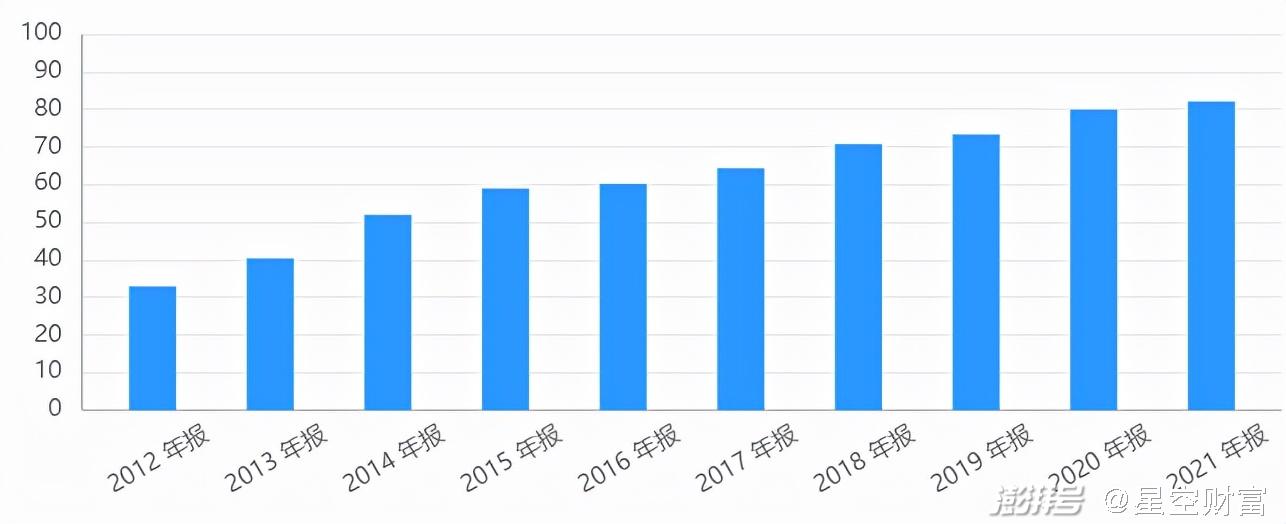

二.高负债高分红,催生高估值

乔布斯时代,苹果的资产负债率基本在30%+。但是库克上任后,负债率直线上升,到2021财年,已达到82.03%。

图片来源:iFinD

不过苹果,与国内这些被杠杆拖垮的企业存在本质区别:

首先,苹果是一家搞实体的,而非左手倒右手的金控平台。其次,消费电子,具备较强的现金流。

苹果现在负债2879亿美元,但同时,账面现金+现金等价物+非限制性有价证券,就有1726亿美元。而未来一年,苹果在债务之处、租赁费用、产品制造成本等反面,合计现金需求也不过就798亿美元。

也就是说,苹果负债虽高,但现金流还算健康。

那么问题来了,既然苹果不缺钱,为什么要发这么高的负债呢?

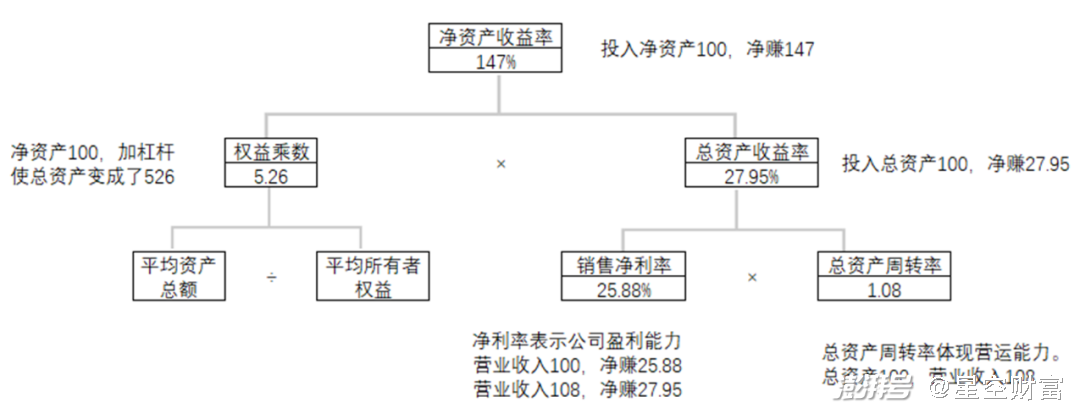

第一,加杠杆,能够使得股东用比较少的净资产投入,获得比较高的利润产出。

如下图所示,按照苹果当下的盈利能力及负债比例,如果资产全部是股东投入,投100块,也就赚27.95。而加上杠杆之后,同样投100块,能赚147。

图片自制,数据来源公开信息

第二,分红。乔布斯时代,苹果是不分红的。乔布斯说,他认为对股东最好的方式是把钱用好,而不是把钱返回去。这种解释,只能算是一种比较体面的说辞。实际情况是,乔布斯在经营上比较保守,他不发债,所以他也没钱去分红。

而现在,库克上任,高杠杆,让股东以小钱撬动高额利润,同时还大比例分红。如今的苹果公司,俨然已经变成了为股东牟利的公司。

资本的嗅觉是灵敏的。这些年,伴随苹果的,除了高杠杆、高分红,还有高股价,高市值。甚至连巴菲特都被吸引,从2016年开始重仓苹果。

图片来自:东方财富网

巴菲特的入局,还引起了一场关于苹果,姓科技还是姓消费的讨论。结论是,苹果较强的客户粘性,让其具备了消费属性。但同时,看家本领,科技研发,也依然在线。

2021财年,苹果研发支出219亿美元,占总营收6%。相当于销售+管理费用总和。换句话说,苹果投在研发上的钱,几乎能够负担苹果在全球的人员和行政开支,以及营销费用等。

这可能就是保证iPhone市场始终坚挺,搭载自研M1芯片的Mac、iPad,再上新台阶的关键。

三.苹果造车,扑朔迷离

但苹果这一套强大的研发实力,在造车领域,似乎没有成功复制。

苹果造车不是什么新闻。2015年,就传Apple car将于2019年问世。而后又传2021年9月问世。我在网上还真找到了Apple car的视频。视频开头科技感十足,但全貌,竟然长这样(↓)。仔细看logo,也不是被咬了一口的。完全就是小孩的代步车,蹭热点而已。

那苹果造车究竟咋样了呢?

2021年1月,有报道称,苹果与现代起亚达成谈判,生产Apple Car,暂定于2024年投产。但到现在,无疾而终;

2021年6月,又有消息称,苹果与比亚迪、宁德时代就电池供应问题谈判。但要求电池厂商在美国建厂,谈判破裂;

最新消息,传苹果正在寻找替代合作伙伴,比如松下。

消息真真假假不知道,但可以肯定的是,苹果确实在造车,但确实还八字没一撇。

另外在技术研发领域,苹果的自动驾驶系统,似乎表现也不太如人意。2018年,美国加州车辆管理局报告指出,苹果自驾车在测试的28家公司中,表现最差。这与苹果一贯的技术领先定位,极度不符。

硬件,供应链从0起步;软件,系统远远落后,苹果造车,从问世,到量产还有很长的路要走。

而即便能够成功研制出来,造车这个行业,利润水平也比较低。苹果现在的硬件产品,毛利率35%,软件服务业务,甚至接近70%。而造车,或许只能维持个位数水平了。

乔布斯以前说,领袖和跟随者的区别就在于创新。

当年的苹果,推出Mac,颠覆了电脑行业;推出iTunes、iPod,颠覆了音乐行业;推出iPhone,更是颠覆了手机、甚至整个互联网行业。

如今,传统行业仍然要被颠覆。区别在于,苹果已经不再是原来那个研发划时代产品的领跑者,反而变成了股东的忠实仆人,资深的杠杆玩家。

注:本文不构成任何投资建议。股市有风险,入市需谨慎。没有买卖就没有伤害。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司