- +1

美联储Taper

美联储Taper! 原创 见闻君 华尔街见闻

Taper来了!

美联储官宣11月起每月少购债150亿美元,但联储主席鲍威尔释放了鸽派信号,扮演了本周三拯救美股的白马骑士。

美联储货币政策会议结束前,三大美国股指周三盘中一度齐跌,能源板块领跌,会后决议临公布前仅纳指转涨,总体都波动较小。

午盘时段,美联储官宣从本月开始Taper,每月少买150亿美元债券;鲍威尔会后表示,开始Taper不意味着发出加息信号,在加息时间方面联储“可以有耐心”,并强调现在还不是加息的时候,一旦需要加息了我们也不会犹豫。

美联储公布决议后,美股跳涨,而原本逼近两周多来高位的美元指数跳水,迅速跌穿94关口,10年期美债收益率盘中拉升一度重上1.60%。

国际原油期货周三遭遇双重打击,先是美国能源部公布上周EIA原油库存超预期增加,连增两周,连续六周原油产量高于预期,国际原油期货一日跌超3%,布伦特原油跌至将近三个月来低谷;在媒体称旨在恢复伊朗核协议的谈判将于11月29日在维也纳重启后,美国WTI原油盘后一度跌破80美元,日内跌幅扩大到5%以上。布油一度跌至81.1美元,日内跌超4%。

COMEX 12月黄金期货收跌1.4%,创10月15日以来最大收盘跌幅,报1763.90美元/盎司,创10月12日以来收盘新低。盘后美联储决议公布后,一度重上1770美元,日内跌幅收窄到0.9%以内。

01

Taper来了!11月起每月少购债150亿美元

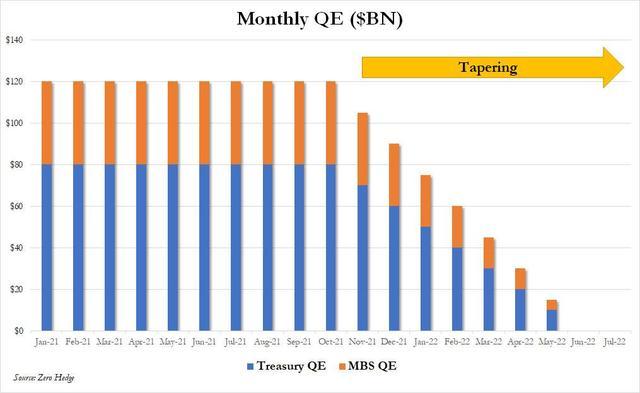

新冠疫情爆发后加码QE购债持续了一年多时间,美联储终于明确表示,要开始减少购债,Taper本月就启动。

美东时间11月3日周三,美联储会后宣布,联储货币政策委员会FOMC的委员一致同意,将政策利率联邦基金利率的目标区间维持在0%-0.25%不变,符合市场预期。同时,会后决议声明做出了一年多来最大的QE政策变动。

在购债相关指引中写道:

“鉴于自去年12月以来经济向着(FOMC)委员会的目标取得了实质性的进一步进展,委员会决定,开始每月降低购买步伐,每月减少购买100亿美元的美国国债和50亿美元的机构住房抵押贷款支持证券(MBS)。

从本月晚些时候开始,委员会将至少增持700亿美元的美国国债和至少350亿美元的机构MBS。从12月开始,委员会将分别增持至少600亿美元的美国国债和至少300亿美元的机构MBS。

委员会判断,可能每月的净购买资产规模都适合类似减少,但准备着,若经济前景变化有保障,就调整购买步伐。”

这是美联储最近八次会议声明中首次修改有关购债的措辞,本月将是去年6月以来首次月度购买债券低于1200亿美元。

按照本次美联储会后公布的公开市场操作指示,11月的Taper应在始于11月中旬的月度购买期间进行,12月的则是在始于12月中旬的月度购买期间进行。如果每个月少买150亿美元,每月合计1200亿美元的购买资产规模将在八个月内告罄,也就是说,在明年6月结束购债。

在美联储公布决议前,本周三稍早,美国财政部已经宣布缩减季度再融资规模,自2016年来首次减少长期债券标售规模。

分析认为,此举可能有助于缓冲美联储Taper带来的负面影响,并降低国债融资成本。随着时间的推移,美国财政部缩减债券发行的规模,将超过美联储Taper少买的规模。

02

鲍威尔强调现在还不是加息的时候

美联储主席重申,taper结束不是加息的直接信号,离实现最大化就业还有一定差距,本周FOMC会议重点不是加息,而是缩减购债,taper速度在今年12月后将根据形势改变,“如果需要针对通胀采取行动,美联储不会迟疑不决”。

1)经济

在评价美国经济走势时,鲍威尔称在新冠Delta变异毒株带领疫情卷土重来之际,第三季度实际GDP增长明显放缓,旅行和休闲行业重新受到重创,经济活动也受到供应瓶颈的限制,特别是在汽车行业。不过今年的总需求非常强劲,随着疫苗接种取得进展,四季度美国经济增长应会回升。

2)就业

在就业层面,鲍威尔称美国劳动力市场状况持续改善,对工人的需求仍然非常强劲,但也因疫情复燃而改善步伐放缓,8月和9月平均每月新增28万名非农就业,低于6月和7月平均每月约新增100万的步伐,就业增长放缓主要集中在对疫情最敏感的休闲、酒店和教育行业。

除了人口老龄化和退休之外,青壮年人群的参与率远低于疫情前,部分反映了与疫情有关的护理需求和对病毒的持续担忧,随着疫情得到控制,预计劳动力供应会逐渐改善。

值得注意的是,被媒体问及何时会实现充分就业时,鲍威尔称,根据过去一年多的数据和经验,他依旧认为2022年下半年能达到充分就业。

3)通胀

在谈论市场最关心、与触发激进加息可能性更为相关的通胀话题时,鲍威尔承认,与疫情和经济重新开放相关的供需失衡已导致某些部门的价格大幅上涨,特别是供应瓶颈和供应链中断限制了生产对短期内需求反弹的反应速度,因此整体通胀率远高于2%的美联储长期目标。

他坦言,供应限制比预期得更大、持续时间也更长,供应瓶颈、劳动力短缺和由此推高的通胀都将顽固地持续到明年,供应链何时能恢复正常也“高度不确定”,“非常难预测”供应链限制的持续性或其对通胀的影响,美联储的货币政策工具无法缓解供应受抑问题。

他仍预计美国通胀将朝着更长周期的2%目标回落,具体来说,明年二或三季度通胀可能就会随着疫情消散而回归正常。

值得注意的是,他也对“通胀一定是暂时的”这一旧有立场有所松口,称美国当前的通胀风险仍偏上行,如果需要针对通胀采取行动,“美联储不会迟疑不决”。

事实上,美联储已经在“通胀是暂时的”这一结论上后退了一步,即在政策声明中改称“通胀仍然高企,主要反映了‘预计是暂时性’的因素”,而非斩钉截铁地判断就是暂时因素造成的。

03

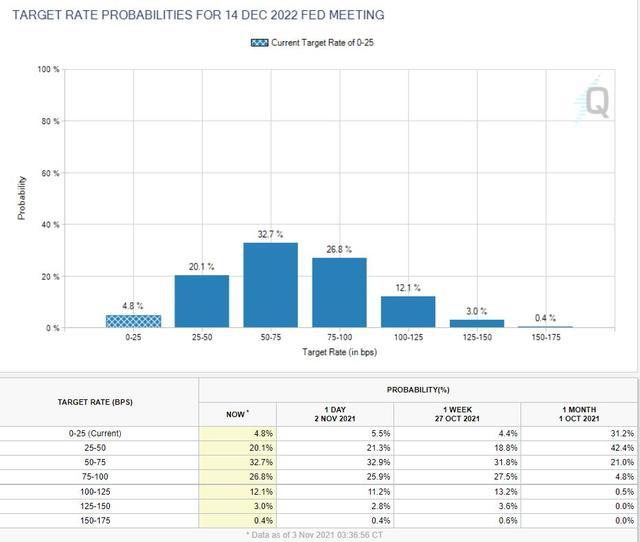

华尔街对明年7月能否加息意见不一

今日FOMC决议公布后,摩根大通资管的首席全球策略师David Kelly认为,美联储可能不会在明年7月或9月加息,而是等到明年12月的最后一次会议再加息。

理由是鲍威尔今日极力强调完成taper与开始加息(即收紧政策)之间有很大空间,是两件截然不同的事情。

道富全球投顾的分析师Michael Arone也称,美联储继续将通胀描述为“暂时性”的这一事实表明,他们不急于加息,可能会比许多人预期地更长时间令利率保持低位。

当然,也不乏有分析师质疑美联储口中的通胀,与大多数美国人和企业在实际生活中感到的通胀脱节,这表明美联储已经落后于曲线,理应更快速地推进taper以及更激进地加息。

在鲍威尔记者会后,CME“美联储观察工具”反映的期货市场交易员对明年6月不加息的预期从近42%降至逾38%,对明年7月不加息的预期从31%降至28%,对明年12月底之前都不加息的预期从5.5%进一步降至4.8%,也就是说,市场对加息时间表的预期也许快于美联储。

高盛经济学家上周改变其对利率路径的预测,认为美联储明年7月会加息,大约比他们之前的预测提前了一年。他们还预计美联储将更快加息,因为当前通胀较高的时期将持续到明年年中。(作者李丹 杜玉 编辑位宇祥)

⭐星标华尔街见闻,好内容不错过⭐

本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。市场有风险,投资需谨慎,请独立判断和决策。

原标题:《美联储Taper!》

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司