- +1

定增募资大幅缩水逾70%,贝因美为何不被资本所看好?

贝因美拟定增募资12亿元,但实际募得金额远低于预期,原计划的5个项目面临较大不确定性。

文/每日财报 楚风

经过一年多时间的推进,贝因美定增事宜终于尘埃落定。10月31日晚间,贝因美披露定增结果显示,公司非公开发行股份共计5752万股,发行价格为4.50元/股,扣除相关费用后,合计募集净额为2.52亿元。新发行股份将于11月3日上市。

值得注意的是,贝因美此次定增结果并不乐观。早在2020年8月份,其宣布非公开发行股份募资12亿元,加码婴配羊奶粉等5个项目,而实际募资仅为原计划的21.57%。同时,获配投资者数量为7位,机构投资者参与定增热度不高。

创始人谢宏自回归管理层以来,贝因美业绩暂未出现明显改善。经过计提大额资产减值后,贝因美利润下行压力进一步增大,前三季度扣非净利润陷入亏损。随着奶粉市场竞争加剧,贝因美也在尝试开拓新业务。新业务能否改善贝因美业绩亏损,目前仍有待观察。

实际募资大幅缩水,原计划还能推进吗?

贝因美作为“国产奶粉第一股”,近几年经营发展遭遇重大困境,净利润多年亏损严重,扣非净利润更是连续5年为负数。面对利润连年下滑,贝因美也不断寻求破局之道。在“二胎”乃至“三胎”政策支持下,贝因美瞄准高端奶粉领域。

2020年8月份,贝因美宣布非公开发行股份募集资金不超过12亿元,加码高端奶粉赛道,包括婴配羊奶粉、有机奶粉及奶基营业品,同时推动渠道变革,促进新零售发展及品牌升级,提高研发能力。

从定增结果来看,贝因美最终募资金额可谓惨淡,新发股票数量和募资金额均大幅缩水。据定增结果公告,贝因美非公开发行股份总数为57,523,333股,较原定计划的30,675.60万股缩水81.25%;最终募集金额为258,854,998.50元,较原定计划的12亿元缩水74.43%。

与此同时,资本对贝因美定增事宜的热度不高,获配合格投资者为7位,其中机构投资者为3位,包括财通基金管理有限公司、UBS AG及杭州淳安贝坤企业管理咨询合伙企业(有限合伙)等。

《每日财报》注意到,按照原定计划,贝因美拟斥资13.28亿元加码5个项目,其中12亿元通过募集资金进行,而最终募资净额为2.52亿元,最多足够投资一个项目,资金缺口达到9.48亿元。贝因美若想继续投资上述5个项目,要么继续募集资金,要么通过自有资金或对外借款。而无论是通过自有资金还是对外借款,贝因美均存在不小困难。

从现金流来看,截至9月30日,贝因美现金及现金等价物余额为3.760亿元,即使计算货币资金,也只有6.671亿元,不足以弥补募投项目资金缺口,况且自身经营也需要资金。如果是想对外借款,贝因美资产负债率达到62.64%,负债总额为25.94亿元,其中流动负债占比高达93.92%。

值得注意的是,年轻父母普遍认可“精细养娃”观念,对婴配奶粉的营养和质量愈发重视,更青睐高端奶粉产品,从而推动奶粉行业价格提升。这也体现出高端奶粉的重要性。贝因美募资未达预期,或将对高端奶粉领域造成一定影响。

产能利用率不足,业绩亏损如何难免?

尽管贝因美计划扩大高端奶粉产能,但当前产能利用率并不高。据2021年半年报,从整体来看,贝因美旗下6家子公司设计产能合计122300吨/年,而实际产能为68000吨/年,产能利用率为55.60%。

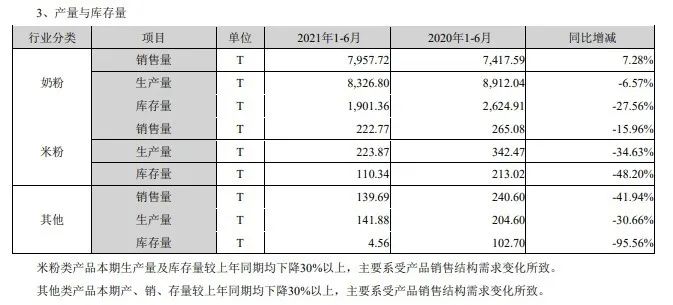

在产能利用率不足的同时,贝因美产销量也在下降。据2021年半年报,贝因美旗下产品产量均出现不同程度下滑,销量仅一类产品实现增长。《每日财报》发现,在半年报中,奶粉与米粉产销量划分界限不明,导致难以分辩两者产销量。按照图表结构,奶粉行业疑似唯一实现销量增长的行业。

(来源:贝因美2021年半年报)

产品产能利用率低下且整体产销量下降,也导致贝因美业绩增长持续低迷。截至9月30日,贝因美实现营收为16.58亿元,同比下降24.81%;实现净利润为3875万元,同比下降23.72%;扣非净利润为-797.3万元,同比增长44.57%。

与此同时,贝因美还计提了大额资产减值准备。10月30日,贝因美发布公告称,今年前三季度,其计提各项资产减值准备7006万元,资产核销1.288亿元,扣减已计提跌价准备1.315亿元,共减少利润总额6730万元。

此次计提资产减值准备的资产项目主要包括应收账款、存货、其他应收款。2021年三季报显示,贝因美应收账款及票据合计4.745亿元,存货金额为5.414亿元,其他应收款合计5084万元。

过去几年,贝因美采取较为激进的赊销政策,为高额坏账埋下隐患。2017年至2020年,贝因美计提坏账准备金额分别为4.45亿元、4.46亿元、4.59亿元和5.03亿元。

投资新业务是否可行?

事实上,婴配奶粉产销量下降是行业整体面临的问题。随着国内出生婴儿数量减少,婴配奶粉行业量降价生。据弗若斯特沙利文数据,我国婴配粉销量自2019年开始下降,预计2025年会降至76.5万吨,2020年-2025年婴配粉销量的复合增速约为-4.1%。

随着国内奶粉市场竞争加剧,贝因美也尝试开拓新业务,试图构建母婴生态圈。9月13日,贝因美发布公告称,董事会决议通过与广西妈咪贝贝妇产科医院有限责任公司原股东文镜凯、麦地赛斯医疗技术(上海)有限公司友好协商,三方拟向妈咪贝贝增资6000万元,以开展辅助生殖等相关妇幼保健服务业务。

构建母婴生态圈是婴配奶粉行业发展趋势之一。“三胎”政策出台后,有望推动国内人口出生率,进而成为国产奶粉重要的推动力。与此同时,据相关数据显示,中国的不孕不育率已经从2007年的12%上升到2020年的18%。因此,辅助生殖行业具有广阔的增长空间。

第三季度报告显示,截至报告日末,贝因美对外投资事项已完成工商变更登记。其对妈咪贝贝认缴出资3150万元,占注册资本的48.46%。

在国产奶粉替代化持续增强的背景下,高端奶粉据有广阔的发展空间。贝因美拟募资12亿元加码高端奶粉赛道,但并不受资本认可,最终募集资金未达预期,原计划的5个项目也面临不确定性。在业绩持续低迷的困境中,新业务能否成为贝因美手中的“好牌”?

图片素材来源于网络侵删

END

原标题:《定增募资大幅缩水逾70%,贝因美为何不被资本所看好?》

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司