- +1

万达商管再赴港股,王健林重回“梦开始的地方”?

文 / 晴天

出品 / 节点财经

十年白云苍狗。

过去十年,曾位居财富榜首位的地产大佬不少,有王健林、也有许家印。如今,时光变幻,中国富豪前十,已经不再有地产大佬们的身影。

泰禾、福晟、富力、华夏幸福、蓝光、协信、恒大、新力……,百强房企接二连三翻车。从“活下去”到“尊重常识,回归常态,阵痛之后,仍有机会”,万科董事长郁亮给出了自己对房地产行业的最新思考。而新的方向中,有一条路就是轻资产运营。

这条新的“康庄大道”上,王健林已迅速反应,用实际行动亮出万达集团的地产2.0时代。

近日,珠海万达商业管理集团股份有限公司(以下简称“万达商管”)向香港联交所递交招股说明书。

王健林携万达商管,奔赴港交所。

/ 01 /

改头换面

王健林重回“梦开始的地方”

这并非是万达商管首次登陆港交所。

万达商管早在7年前就曾在港交所上市,2014年12月,万达商业以313亿港元的募资总额登陆港交所,创下了当年港股规模最大的IPO。但好景不长,两年后,王健林就毅然决然的从港交所私有化退市。

首要原因就是股价的低迷。

由于香港资本市场对于万达商业的盈利模式存疑,万达商业上市当天便破发,而后股价一直低迷,最低时仅录得31.1港元/股,较发行价48港元/股下跌超35%。

王健林本人也曾在央视《对话》节目中称,“不能对不起我的朋友和股东,所以我们一定要私有化。”

在退市的同时,王健林开始着手准备带领万达商业登陆A股。2015年11月,万达商业曾披露招股书寻求上交所上市,计划发行不超过2.5亿股A股股票,拟募资约120亿元。

不过,纵览这一年前后,北京、天津发布楼市调控新政,其后全国20余个热点城市也纷纷发布调控新政。这是自2014年全国房地产政策开始松绑后,首次出现地方政府集中出台调控政策。这一次的调控政策,主要包括限购、限贷、加大土地供应、规范商品房销售监管、整治市场违法行为、加强销售价格监管、严厉打击造谣滋事等。

而这种收紧,传导到A股市场上,对房地产行业的准入门槛提高,让万达商业在A股的大门前苦等了6年之久,却仍未叩开大门。

直到今年3月,苦苦等待多年的万达商业最终宣布撤回A股IPO申请,并于撤离的前一日成立了本次赴港IPO的主体——万达商管,再度谋求港股市场。

与五年前登陆港交所时,万达商管有两个重大变化,其一就是改名。由万达商业改为万达商管。其二则是内容由之前传统的房地产、重资产模式,转向轻资产的物业服务概念地产。

事实上,早在2018年,万达就宣布不再进行房地产开发,名称也由“商业地产”变更为“商业管理”,开始全面转型轻资产。2019年底,万达商管彻底完成了对房地产业务的剥离,全面向轻资产业务转型,其房地产业务全部交由新成立的万达地产集团负责。

2021年3月24日,万达商管公告称,基于对自身战略的研判,万达商业决定对本公司从事轻资产商业运营、科技、数据、人员等相关资源进行重组,以尽快实现境内外上市。3月29日,万达商管集团与珠海市政府签署协议,将重组后的万达轻资产商管公司落户珠海横琴,同时珠海国资委出资30亿元,战投入股万达轻资产商管公司。

前首富的速度非常快。不仅早已规划好商管上市的路线,更是提前物色好资本方。

值得一提的是,今年8月上旬,知名私募股权基金太盟投资集团(PAG)向万达商管投资19亿美元,前一个月万达商管还获得中信证券投资6.49亿元。

数据显示,大连万达商业、珠海万赢、银川万达分别持有万达商管69.99%、8.83%、0.01%股权。而大连万达商业持有珠海万赢、银川万达100%股权,大连万达商业合计持有公司78.83%股权。此外,其他投资者合计持有21.17%股权。

万达商管总股本72.47亿股,如果按今年7月公司一笔股权转让时的价格24.84元/股计算,公司估值超过1800亿元。

事实上,在估值方面,轻资产模式确实更受到港股的青睐。房地产行业有两个方向,王健林都走过,第一条路就是传统地产开发,比如万科、碧桂园等,第二条路就是商管。在第一条路已经伸手就是天花板后,王健林率先转向第二条路。而新的方向,不需要大举融资,且受到政策影响相对小。

六年间,放弃A股、轻重模式的转变后,万达重生了吗?

/ 02 /

主打轻资产

万达商管背靠万达

过去几年,曾风光显赫的前首富王健林经历了一系列债务危机,当年万达的谈判桌上,轮番坐过融创、富力、苏宁。如今,通过变卖资产实现瘦身的万达,似是“轻舟已过万重山”了。

如今“轻装上阵”的万达商管重回资本市场,王健林是否还有底气?

不同于传统地产,商管的主要业务是向业主或商户提供的商业运营服务包括运营管理服务,例如营销及推广服务、租户指导服务及消费者会员服务。

轻资产,赚不赚钱?

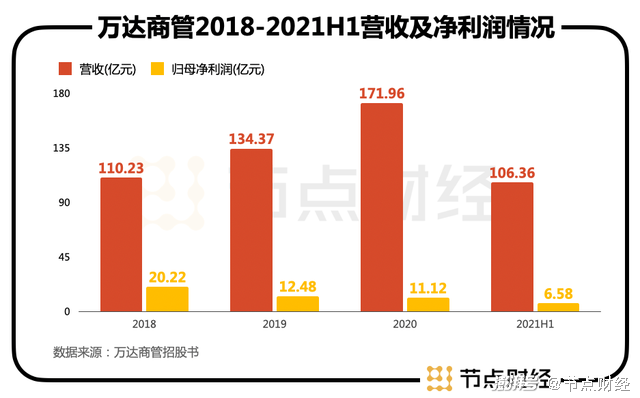

招股书显示,2018年-2020年,万达商管的年收入分别达到了110.23亿元、134.37亿元以及171.96亿元。2021年上半年实现了106.36亿元的营收。

独立经济学家、财经评论员王赤坤曾表示:“商管服务是一个较好的商业赛道,具有刚需、轻资产、重复消费、有门槛等特点,财务上表现出业绩稳定、利润稳定、生命周期长的优势。与此同时,商管服务属于有经验加有技术的门槛供给,这样的市场意味着供给者可以更加主动地掌握定价权和引导权。”

商管的营收,主要取决于在管的面积。据招股书显示,截至2021年6月30日,万达商管共管理380个万达广场,在管建筑面积达5420万平方米。 根据弗若斯特沙利文的数据,截至2020年12月31日,按在管建筑面积计算,公司排在全球排名第一,且在管建筑面积超过中国排名第二至第十名之和。可见,万达商管应当算得上行业内的“巨无霸”。

此外,区别于传统地产商对资金需求大的特点,轻资产经营模式能够更快的进行扩张。

在2020年开业的45座万达广场中,轻资产占比超过六成。另外,万达商管今年计划开业万达广场50个,其中轻资产占比68%。而截至去年末在建的142个万达广场中,轻资产占比也已超80%。

看上去形势一片大好,但其中并非没有隐忧。2018年至2020年,万达商管的归母净利润分别为20.22亿元、12.48亿元、11.12亿元,2021年上半年,万达商管的归母净利润更是同比下降19.42%至6.58亿元。

除了归母净利润连续4年下滑,万达商管最大的掣肘就是重度依赖万达自身开发的项目。根据招股书显示,万达商管接近70%的营收仍来自母公司集团项目。作为一家商管公司,企业的业绩增长主要与在管商业项目数量及面积挂钩,过去万达地产自身有地产商的属性,而现在,在政策监管之下急于脱去地产属性的万达很难再像过往一样拿地开发。

如何对外进行业务拓展,保持独立的第三方模式,才是未来万达商管业绩能否稳定的核心。

/ 03 /

新老故事交替

能否放下高负债包袱?

估值高达1800亿,万达商管正在讲一个新的故事,但与老故事相似的是,万达商管也并非轻装上阵。

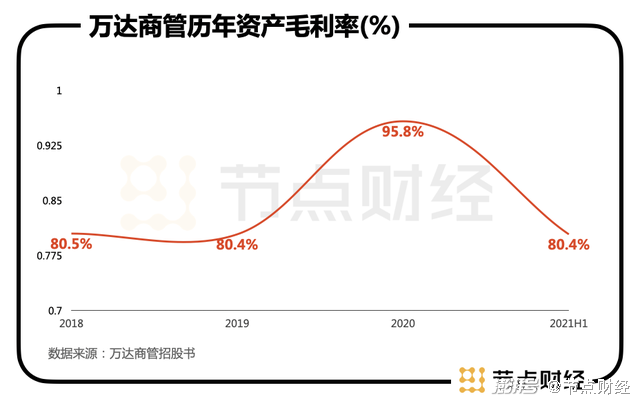

万达商管的资产负债率一直保持在80%以上,招股书显示,2018年至2020年,公司资产负债率分别为80.5%、80.4%、95.8%,2021年上半年资产负债率则为80.4%。截止到上半年,其负债总额为155.35亿元,资产总额193.23亿元。

国家统计局数据显示,“三道红线”监管下,TOP500房企杠杆率有所降低,降杠杆初显成效。长期偿债能力方面,TOP500房企2020年资产负债率均值为78.77%,较上年下降0.89个百分点,为2012年以来首次下降;净负债率均值为85.08%,较上年下降11.62个百分点,相比2019年也有大幅改善。

也就是说,虽然已经是轻资产运营,但万达商管的负债率仍高于2020年传统房地产商的均值。

万达商管肩上不仅有高负债率,还背负着三年为期的对赌。

招股书中提及,按照对赌协议要求,2021-2023年万达商管的净利润将分别不低于51.9亿元、74.3亿元及94.6亿元,合计超220亿元,如果上述保证未能达成,大连万达商业及珠海万赢将以零对价转让有关数量的股份或向投资者支付现金,以补偿投资者。

万达商管的压力不小。今年上半年,万达商管净利润仅6.58亿,而按照对赌,今年需要完成51.9亿的业绩,截至上半年,完成进度不足12%。

从业务核心看,万达商管也不是一本万利的生意。2018年-2020年以及截至2021年6月30日,万达商管运营商业物业管理项目中有21家、53家、65家及20家录得亏损,合计亏损额分别为人民币8700万元、2.33亿元、3.93亿元及6690万元。

下半年,万达商管能否完成51.9亿元的对赌仍需观察。

近几年,房地产商的日子不好过。各家也纷纷进行多元化转型。不仅是万达商管,轻资产运营已经成为众多地产商共同的选择。2020年,金科地产成立商管公司,意味着以住宅开发见长的金科正式进军商业地产。

此外,华润置地也开始在商管的路上攻城略地。虽然华润置地在这一方向的布局相对万达稍许落后,但近两年增速较快,三年复合增速达26.28%。

在更加激烈的商管之争中,万达商管想要保持自己的优势,就需要向外拓展能力,而非盯着与万达自身的那些存量市场。

回到2017年,王健林宣布万达彻底告别房地产,以总价637.5亿元向富力和融创分别转让77家城市酒店全部股权以及13个文旅项目91%股权。此后将万达酒店管理公司和万达文旅集团注入香港上市公司,总金额共计70.5亿元。这一系列操作后,王健林完成了总额高达1109.63亿元的资产大腾挪。仅一年多时间,便清偿了2158亿元债务。万达的说法是“万达只卖掉了钢筋混凝土的肉身,而留下了轻资产的灵魂”。王健林曾说,“万达商业是万达的核心企业,什么都能丢这个不能丢。”所谓的核心,就是遍布全国的万达广场。

万达广场的运营,已经成为王健林最重要的资产。如何在新的市场再赢一次?万达商管需要走出万达。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司