- +1

悬崖边的酷派:辉煌时碾压苹果,后陷财务泥潭,新酷派是药方?

作者|何玥阳

编辑|赵元

1999年,加拿大多伦多,酷派的创始人郭德英买了一款黑莓的产品——邮件收发器,当时,这是件风靡全世界的产品。

郭德英吐槽道:“这么个黑乎乎的小东西,价格还挺高”,它的价格是399美元。按照当时的汇率约合人民币3320元,而1999年中国城镇居民的人均可支配收入还不到6000元。郭德英对这个小东西产生了浓厚兴趣,暗自研究了好多次。

做传呼机起家的酷派,就这样做起了手机业务。2004年,酷派在香港上市,被投资人称为“中国的黑莓”。

和黑莓一样,酷派有过高光时刻,最后也变得不景气。在高处时,酷派喊出了“未来的手机非苹果即酷派”的野心,在低谷时,酷派拿不出50万台手机的物料和供应链的资金。

2021年,舵手已换的酷派再一次喊出目标——未来三年重返第一梯队,被落下的酷派还能重现往日辉煌吗?

01 酷派下山,越下越快

当年显赫一时的中华酷联,酷派位居其一。

酷派最早是做传呼机出身,2003年正式进入手机市场,同年就推出了中国第一款CDMA1X彩屏电阻触屏手机,两年后,酷派发明了超级实用的双卡双待技术,再加上海量的优质专利,当时的酷派,无出其右。

步入一线阵营的重要契机是3G的到来。

酷派提前研发、备货,在2008年3G牌照发放时得到了市场准入资格,通过自身的优势和早些年卖BP机和固话时结下的关系与三大运营商展开了深度合作。

当时的运营商在手机产业链上占主导地位,手机深度定制是主流,与运营商的绑定不但不愁销量还省下了渠道费用。

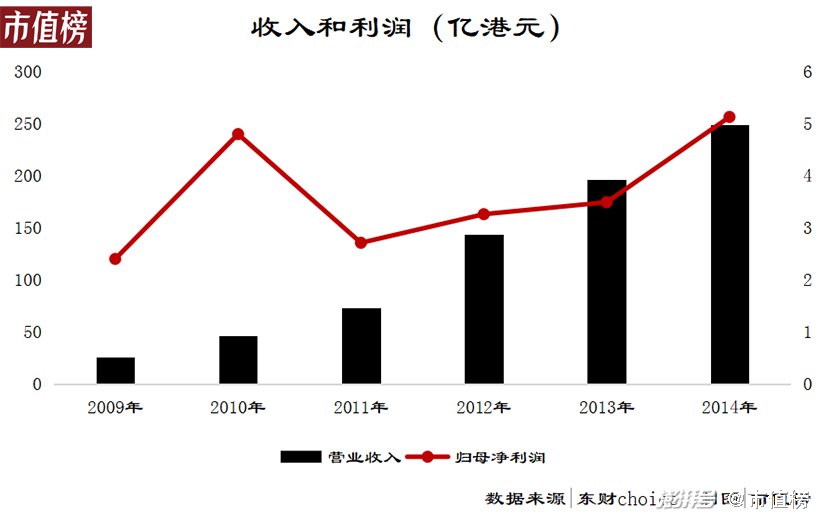

与运营商合作带来的成果是显而易见的。从2009年到2012年,酷派的国内手机收入节节攀升。

辉煌时期的酷派,在短短一年时间从第七跃升至第二,3G市场份额11.5%,仅次于三星。

与此同时,4G时代也已经临近,酷派照本宣科,再次押注运营商,还喊出了“5亿备货,全年冲击6000万销量,将4G手机价格打至499元”的宣言。

这一次,结果迥异,酷派开始走起了下坡路。出货量从5000万台到3800万台、1500万台再到消费者已经想不起这个品牌,排名从第二到2016年的第九再到2017年新机cool M7因销量太低不被展示,也没有入库。

短短几年的时间,酷派是怎么从一线品牌走到了无米下锅的地步?

第一,过度依赖运营商渠道。

酷派的创始人郭德英曾称,酷派的销售有90%依靠运营商。2014年夏天,国资委要求运营商压低营销和补贴成本,市场节奏突然被打乱,酷派顿时失去了衣食父母。

第二,备货过多,调整策略有负担。

2014年半年报显示,酷派有48.98亿港元的存货,占总资产的比重超过35%。这些存货一直到2016年才消耗得差不多。

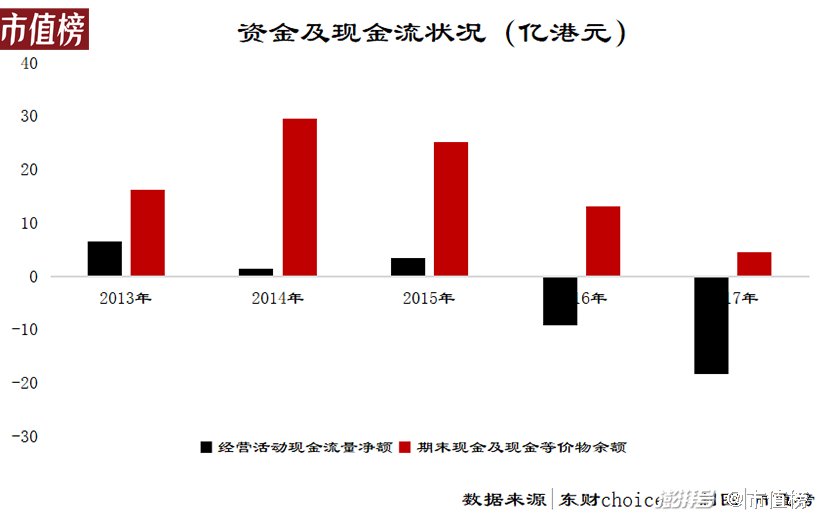

货卖不出去,就收不回资金,对现金流也是一种考验,从2014年开始,酷派的经营活动现金流净额和现金及现金等价物都呈现出恶化的趋势。

这两点可以归结为对成功路径的依赖。

第三则是错失最佳调整时机。

一边是运营商渠道停止补贴,一边是专攻电商的小米快速崛起、在公开渠道来势汹汹的OV。为了应对,酷派推出在公开零售渠道销售的ivvi、电商品牌“大神”,还和360合作,成立奇酷,寻求向互联网方向转型。

看起来是短板都补上了,不过追赶并非一朝一夕之事。后续发生的与360“分手”、卖身乐视以及由此带来的人事、产品策略变动,这些消耗了过多的精力,酷派在国内市场彻底失去了翻身的机会。

2016年和2017年,两年时间酷派就亏损超过70亿港元,还因凑不齐cool M7预计50万台出货量的物料和供应链资金和与应届生解约引发关注。

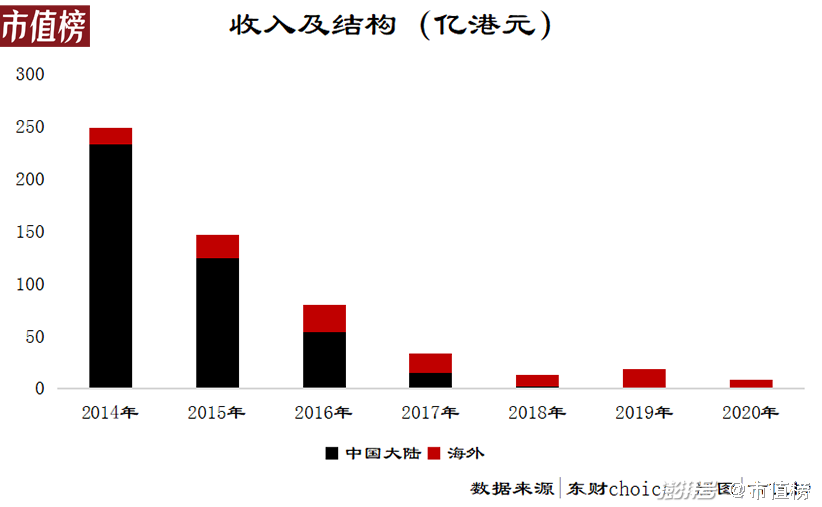

直到2018年再次易主,公司平稳下来,凭借发力海外市场,状况才有所好转。

很明显,动荡的2017和尚未稳定的2018也波及到了海外市场。

真正看见曙光是在2019年,经历了三年亏损之后,酷派终于实现了1.12亿港元的归母净利润。

就在酷派准备拓宽销售品类至智慧硬件,包括智慧眼镜、智慧手表、蓝牙耳机等产品时,新冠疫情突袭,打乱了借助海外市场实现复苏的计划。

02 深陷财务泥潭

2020年,受疫情的影响,海外消费疲软,智能手机销量缺乏动力。再加上,全球复工复产受阻,部分器件持续缺货,且价格上升,酷派的海外经营受重创。

内外夹击之下,酷派再次陷入财务泥潭,表现在经营状况、偿债能力两个方面。

从经营状况上看,2020年,酷派收入8.12亿港元,同比减少56.32%,刚刚喘口气的净利润又回归负数,归母净亏损3.94亿港元。

需要指出的是,酷派集团的投资性房地产以公允价值计量,公允价值的变动也计入净利润当中。2020年,这一项不产生现金流的收益为1.76亿港元。如果没有这一项,亏损额会更高。

连年的亏损导致酷派失血严重,偿债能力堪忧。

2020年底,包括受限资金在内,酷派账面的资金只有2.88亿港元,约合人民币1.76亿元,而短期借款5.35亿港元,仅这一项,就产生了2.47亿港元的缺口。

酷派的流动资产长期处于无法覆盖短期负债的状态,即使剔除预收的款项,也就是合约负债,也有超过15亿港元的缺口。

长期借款从2015年开始就维持在较低的水平,在0—2.5亿港元之间,2020年底,长期借款为0。这固然没有加重财务负担,但也存在一种可能性,即,在银行等金融机构中信用较差,出于规避风险的考虑,金融机构不倾向于放长期的贷款。

雪上加霜的是,截止2020年底,为了借款,酷派集团账面价值为16.98亿港元的投资性房地产和1.15亿港元的固定资产(楼宇),分别占账面价值的74.21%、37.7%。

市值榜还注意到,酷派的使用权资产,也就是通过租赁来的资产也有一部分进行了抵押。

对比所抵押资产的总价值18.24亿港元,与尚未偿还的5.35亿港元借款,放款率还不到三折。

2021年2月5日,酷派与债权人签订了债务展期协议,将到期日从2020年9月延长至2022年9月。该协议中提到抵押5.89亿港元的投资物业和其他资产,酷派没有说明这5.89亿港元是否包含在上文中的16.98亿港元中。

2020年底,酷派的投资性房地产包括16.98亿元的商业物业(如写字楼)和5.89亿元的工业物业。从两个数字如此巧合可以推断酷派大概率是已经把所有的投资性房地产抵押出去了。

而在总资产中,投资性房地产占比为52.9%。

过半资产被抵押、流动资产无法覆盖短期债务、经营亏损,去年年底的酷派集团,可谓危机一触即发,急需一剂救命良方。

03 最后一博,希望有多大?

危机暂时的解除是靠资本市场。

2021年3月8日,酷派集团通过配售6.66亿股,募集到1.86亿港元。如果没有经营状况的好转,再多的钱投入也是打水漂。2019年,酷派也通过两次配售,募集到1.15亿港元,结果还是站在悬崖边上,岌岌可危。

此后,酷派又多次在资本市场进行融资,董事长陈家俊表示,从去年年底开始,酷派从资本市场上获得的融资超过21亿港元。

参与投资的知名机构有SIG海纳亚洲创投基金,投资过字节跳动、威马汽车和喜马拉雅等公司。

吸引投资靠的是新战略——新酷派。以新酷派的形象重回国内市场就是酷派的自救之法,至少能解短期之渴。

新酷派掀起舆论,是因为陈家俊近期的壮语豪言:“我们的目标是三年重返第一梯队”,但布局要早得多。

早在2020年11月,秦涛的名字就出现在了酷派的公告中。通过参与认购酷派发行的股份,2020年底,秦涛间接持有酷派7.65%的股份,到2021年中报,合计持有的股份为8.37%。10月8日,被委任为高级副总裁。

秦涛,何许人?

2016年10月至2019年8月,秦涛服务于小米,曾任渠道创新部总经理,负责策划并实施渠道升级战略。

除了秦涛,此次的人事任命还有三个也都曾是小米的高管,李宇靖负责红米手机产品线规划、硬件产品体系战略规划,胡行负责过电商渠道与新零售创新渠道业务。

新酷派能不能在国内市场占有一席之地?看看新酷派有哪些动作。

今年5月,酷派发布了COOL 20,价格仅699元起;业内有红米“小金刚之父”的李宇靖供职于酷派;陈家俊称,从2021年6月,酷派的乡镇服务站渠道建设开始启动,至10月份已有超过1400家的服务站建成。

新酷派的定位是下沉市场,相应地,产品为相对低端的机型。

所有行业都在讲下沉,手机下沉市场的大环境不利于酷派的新征程。

第一,国内手机市场已经进入存量时代。IDC数据显示,2021年第二季度,中国智能手机市场出货量约7810万台,同比下降11.0%。

第二,国内手机市场有明显的头部效应。今年二季度的出货量中,前五大智能手机厂商占据了81.9%的市场份额,去年同期前五大智能手机厂商占据了66.5%的市场份额。其中,有力的竞争对手小米也在发力做县镇级别的下沉。

在竞争的过程中,出货量越小的手机对供应链的议价能力越弱。比如,魅族17的工程师在直播中提到,可能是因为魅族的订单太少,工厂不愿意做专门的光学防抖模组,最终放弃了。

第三,用户的换机周期正在拉长。中国移动终端实验室《2020年第二期5G终端消费趋势报告》的数据显示,手机用户的平均换机周期已经达到25.3个月,相较上一统计周期拉长0.7个月。

另外,从COOL 20的价格和“安全模式下遭遇诈骗赔5万元”这一卖点来看,酷派手机针对的是更看重实用性的中老年用户,而不是看重品牌、颜值、像素、性能的年轻人。以中老年人为突破口,对多产品线中高端机型的销售没有积累,难以形成品牌力。

对酷派来说,在存量市场中站稳脚跟本就不容易,更别提重回“中华酷联”的巅峰了。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司