- +1

金地集团三季报:归母净利润同比降超三成,仍存债务压力

出品 l 观点财经

作者 l 橙子

日前,中房协在北京召集了10家头部房企开了一个座谈会,主要是为了解一线企业运营情况,征询企业对行业未来发展的意见建议,并为后期决策提供一些参考。

关于该会议无太多信息披露,但也确实反映出当前市场对房地产开发商的一些影响,而随着10月份进入三季报披露期,上市房企的经营状况也将告诉我们最真实的市场信息。

从金地集团(600383)来看,10月17日,金地披露三季报,除了营业收入同比正增长,经营利润、净利润等盈利指标,均出现不同程度的负增长,且债务压力仍存,土储权益占比持续较低。

增收不增利

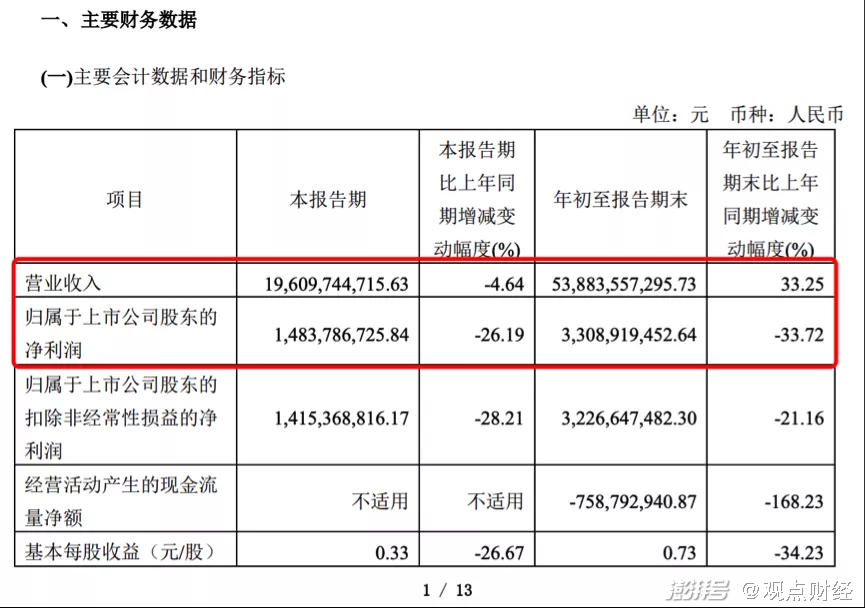

根据金地三季报显示,截止到9月30日,金地实现营收538.84亿元,同比增长33.25%;

归属于上市公司股东的净利润33.09亿元,同比下降33.72%。

其中:

2021年第三季度,公司实现营业收入196.1亿元,同比下降4.64%;

归属上市公司股东的净利润14.84亿元,同比下降26.19%。

图片来源:金地集团三季报

整体营收表现不佳,反映到实际销售层面,今年9月份,公司实现签约面积 98.1万平方米,同比下降20.88%;实现签约金额212亿元,同比下降17.84%。

图片来源:金地集团官方公告

导致金地今年前三季度营收表现不佳的主要原因,除了销售结转情况不及预期,还有重要一点在于金地近年来逐年下滑的盈利质量。

三季报数据显示,截止到今年三季度,金地销售毛利率为18.13%,较2020年的32.86%下降了14.73个百分点,而在2017年到2019年,该指标分别为34.25%、42.68%和40.5%。

而三季度销售净利率则只有10.63%,此前2017年到2020年该指标分别为25.39%、24.06%、24.51%和18.22%。

盈利质量表现不佳,也让金地三季度ROIC(投资回报比)进一步降至2.86%,较年初7.82%下降了4.96个百分点。

图片来源:万得股票

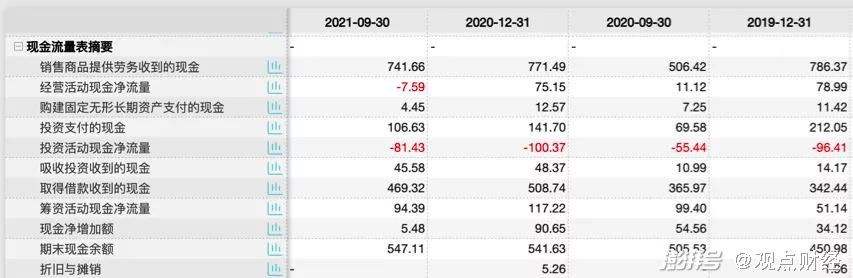

此外,从现金流表现来看,截止到今年三季度,金地经营活动产生的现金净流量为-7.59亿元,同比减少168.26%,较年初减少82.74亿元。

全年现金净增加额也只有5.48亿元,去年同期该指标则为54.56亿元,其利润水平不高,资金结转能力下降明显。

图片来源:万得股票

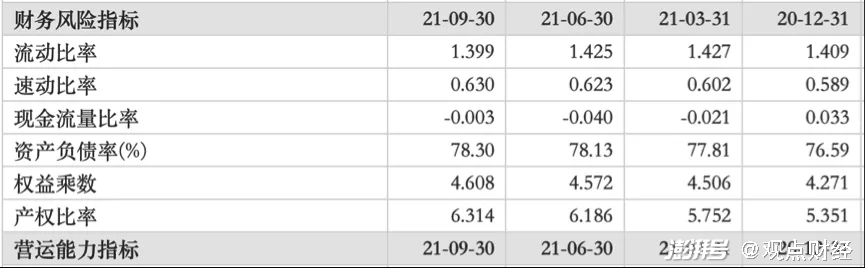

当然,除了盈利质量问题,一直困扰金地的债务问题和土储权益问题,今年三季度也并未获得明显改观。

借新还旧?明股实债?

难掩真实债务压力

对于房企而言,负债就是一把双刃剑,房企需要通过负债扩大规模,在债务增长中攫取利润,但也需要承担在市场环境不景气的时候,巨大债务压力带来的反噬。

在这方面,目前金地债务压力仍存。

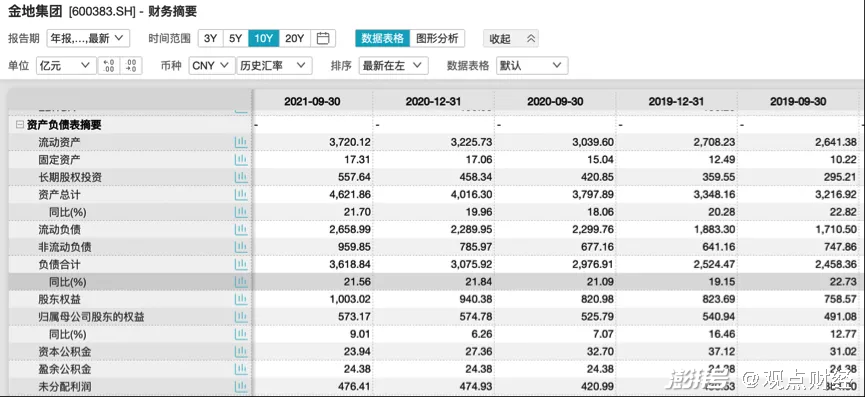

根据三季报,金地当前总负债规模为3618.84亿元,同比增长22%,较年初增加了542.92亿元,其中流动负债规模为2658.99亿元,占总负债比重高达73%。而金地目前账面货币资金为547.65亿元,或面临着不小的偿债压力。

图片来源:万得股票

受迫于资金窘境,金地集团采用了“借新还旧”的方式来偿债。

根据公开信息披露,金地集团今年上半年发行共计49.95亿元的一般公司债,期限均为5年;

发行共计80亿元的中期票据,发行期限均为3年;

发行8亿元超短期融资券,期限为250天。

上述募资的用途均为偿还债务。

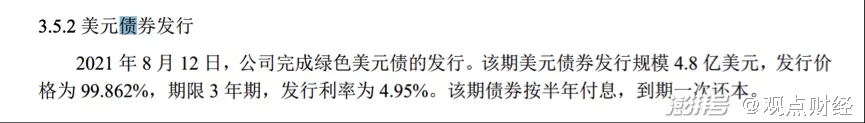

今年8月,金地集团再度发行一笔规模4.8亿美元,期限3年的美元债,发行利率4.95%。

图片来源:金地集团三季报

此外,为进一步“美化”财务报表,金地从2018年起,少数股东权益就在逐年大幅增加。

2018年到2020年,金地的少数股东权益分别为200.27亿元、282.75亿元和365.6亿元,占全部股东权益比例则分别为30%、34%和39%。

而到今年三季度,金地少数股东权益增至429.85亿元,较年初增加了64.25亿元,占全部股东权益比例也突破40%至42.86%。

图片来源:万得股票

不难发现,金地少数股东权益正呈逐年增长态势,这也是为何金地负债规模无明显下降,且在三季度依靠外部融资产生的筹资性现金流净增94.39亿元的情况下,其资产负债率却仅较年初增加了1.71个百分点至78.3%。

图片来源:东方财富

且根据其2021年半年报数据,金地居然实现三道融资红线全部绿档。

截至2021年6月30日,公司净负债率为69.59%;剔除预收款后的资产负债率为69.44%;现金短债比为1.19倍,成为为数不多达标房企。

然金地实现这一切的方式并非盈利质量提高或销售结转向好,而主要是通过外部发债“借新还旧”,以及增加少数股东权益,摊薄公司利润来实现。

困扰大多数房企的债务压力,金地同样存在。

土储权益占比处于行业低位

此外,除了债务压力,金地在土储权益问题上,同样面临焦虑问题。

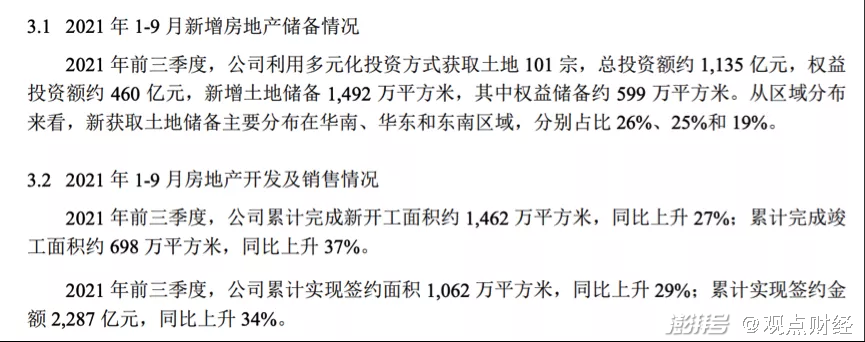

根据其三季报数据,截止到今年三季度,金地新增土地储备1492万平方米,而金地的权益土储仅为599万平方米,权益占比40.15%,大幅低于行业平均水平。

图片来源:金地集团三季报

而根据其半年报数据,截至2021上半年末,金地集团总土地储备约6729万平方米,权益土地储备约3515万平方米,占比为52.24%,系TOP20阵营里的较低水平。

土储权益占比较低,尽管可以表面上拥有规模优势,但兑现到业绩层面,却在拖累盈利质量。

而这也是当前大多数房企不得不面临的难题,随着地价升高,及优质地块供应缩减,叠加融资限制,房企不得不面临更高拿地成本和拿地门槛,合作拿地则是在该背景下最好的解决方案。

当然,即便如此,金地仍没有放弃对规模的追逐。

三季报显示,2021年前三季度,金地集团土地总投资额约1135亿元,获取土地101宗,新增土地储备约1492万平方米,纵观2020年全年1657万平方米的新增土地储备可推算出,其在今年前三季度内的拿地面积就达到去年全年的90%。

可以预见,随着“限房价”、“竞地价”等政策的发布,房企即便拿到地,利润空间也会遭遇不同程度的压缩,拖累盈利质量。

但对金地而言,除了继续如此,还能有第二选择吗?

声明:本文仅作为知识分享,只为传递更多信息,不构成任何投资建议,任何人据此做出投资决策,风险自担。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司