- +1

兴业银行债权投资减值大增,个人住房及商用房贷款不良率微增

作者:王莉

出品:全球财说

9月27日,银保监会发布关于兴业银行公开发行A股可转换公司债券的批复。批复称,同意兴业银行公开发行不超过人民币500亿元的A股可转换公司债券,在转股后按照相关监管要求计入核心一级资本。

银保监会表示,兴业银行应在现行法律法规框架内,促进本次发行的可转换公司债券在转股期内顺利转股,并确保股权结构持续符合相关监管要求,并应于金融债券发行完毕后一个月内将有关发行情况向银保监会书面报告。

就在月余前,兴业银行新任董事长吕家进的任职资格正式获监管批准,资料显示,吕家进的大半职业生涯都在邮政体系,邮政、邮政储汇、邮储银行都留下过其足迹,直到2019年才第一次离开邮政体系,两年多的时间又辗转了交通银行、建设银行,今年履新兴业银行,又实现了从国有大行到股份制银行的跨越。

研究银行业的投资者多有感受,即国有行与股份制银行的经营风格相差甚远,从国有行出身的吕家进及其管理团队是否能推动昔日“同业之王”兴业银行再创佳绩,尚需时间来验证。吕家进此时接手的兴业银行经营状况如何,《全球财说》结合兴业银行业绩进行大体分析研究。

消金和理财两子公司异军突起

兴业银行2021年上半年主要经营指标提升。报告期末,其总资产突破八万亿,较期初增长2.73%;总负债较期初增长2.65%至7.46万亿元;营业收入同比增长8.94%至1089.55亿元;归属于母公司股东的净利润同比增长23.08%至401.12亿元。

净利润增速远超越营收增速原因是营业支出下降,营业支出下降的原因则是因为信用减值损失下降,这点与其去年同期形成了鲜明对比。

去年上半年,兴业银行营业支出636.36亿,同比上升27.08%!比营收同比增幅远远高出15.84个百分点,营业支出中多个支出项目上升,上升最多的还是信用减值损失,截止去年6月末,该行信用减值损失为411.91亿元,同比增长41.54%,兴业银行解释称主要是计提的贷款减值损失和金融投资减值损失增加。报告期内,该行计提贷款减值损失334.64 亿元,同比增加91.27亿元。

而今年上半年则与之有较大出入,今年上半年,兴业银行计提减值损失378.81 亿元,同比减少33.87 亿元,下降8.21%,进一步研究,减值损失下降则主要是贷款减值损失减少,上半年末,该行计提贷款减值损失242.20 亿元,同比减少92.44 亿元。对此,兴业银行称公司按照企业会计准则相关规定,以预期信用损失模型为基础,基于客户违约概率、违约损失率等风险量化参数,结合宏观前瞻性调整,充足计提贷款损失准备。

这个现象在今年多家上市银行半年报中都有所体现,过去两年上市银行的贷款减值损失计提普遍凶猛,今年明显节奏放缓,或许是之前计提的已经比较充足,也或许是资产质量确有改善。

有一点不能忽视的是,兴业银行债权投资减值损失同比大幅上升,从去年同期的41.2亿元增至今年6月末的132.7亿元,在减值损失中的占比也从去年同期的9.98%升至今年的35.03%。这中间发生了什么,仅根据目前公开材料尚难以分析清楚。

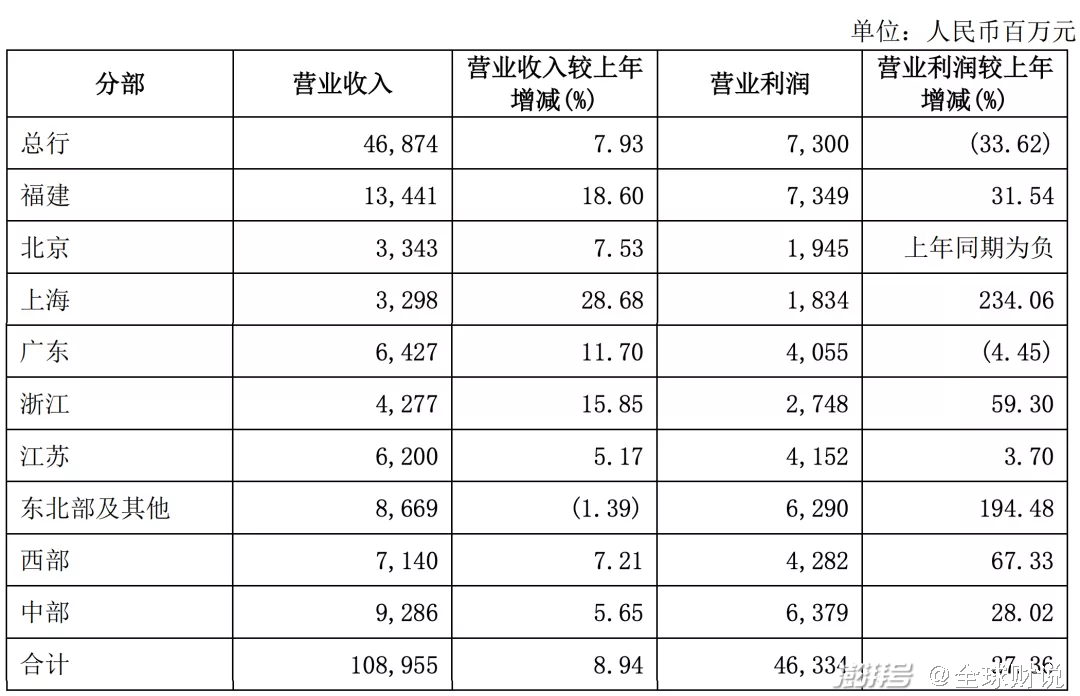

从分部地区情况来看,北京地区营业利润实现扭亏为盈,东北部及其他地区的营业收入同比下降1.39%,不过营业利润同比大增194.48%,营业利润较上年下降的是总行和广东地区,分别下降了33.62%和4.45%。

数据来源:兴业银行2021半年报

兴业银行旗下5家子公司的净利润排位发生较大变动,又经过一年的发展,次新公司兴业理财净利润迅速升至5家子公司榜首,截至6月末,兴业理财净利润达19.83亿元,去年同期因为成立时日尚短,净利排在末尾,去年盈利“冠军”兴业金融租赁今年落至第二,为10.6亿元,值得注意的是,兴业国际信托盈利排位被兴业消费金融超越,兴业消金可谓异军突起,6月末实现净利润10.24亿元,隐隐有直追超越兴业金融租赁的势头,这也显示出消费金融领域的广阔空间机会;兴业信托今年则落至第四位,和兴业基金基本处于一个“段位”,二者报告期内实现净利润分别为3.37亿元和2.07亿元,与此同时,兴业银行报告期内信托手续费收入同比下降幅度较大,下降了48.29%,从兴业信托看,截至6月末,其存续信托业务规模3340.82 亿元,其中主动管理信托业务存续规模883.26 亿元,占比26.44%;被动管理业务存续规模2457.56 亿元,意味着兴业信托通道业务仍为其主流。

数据来源:兴业银行2021半年报

定期存款余额下降

截至报告期末,兴业银行资产总额81091.83亿元,较上年末增长2.73%;本外币各项存款余额41608.20亿元,较上年末增长2.92%;本外币各项贷款余额42060.45亿元,较上年末增长6.06%;公司境外分支机构资产总额1813.38亿元,占总资产的比例为2.24%。报告期内,公司活期存款规模1.73万亿元,较期初增加1132.79亿元;定期存款微降0.27%。

报告期内该行存款利息支出下降,应与其存款平均收益率下降有关,同比下降了0.11个百分点。

不良实现双降,截至报告期末,公司不良贷款余额483.12亿元,较上年末减少13.44 亿元,不良贷款率1.15%,较上年末下降0.1 个百分点。这也或与前述的贷款信用减值损失下降呼应。不过其仍不能放松警惕,关注类贷款余额569.03亿元,较上年末增加24.96亿元,同比增长4.59%,除此之外,可疑类和损失类贷款余额同比也在增长,分别增长9.32%和35.79%。

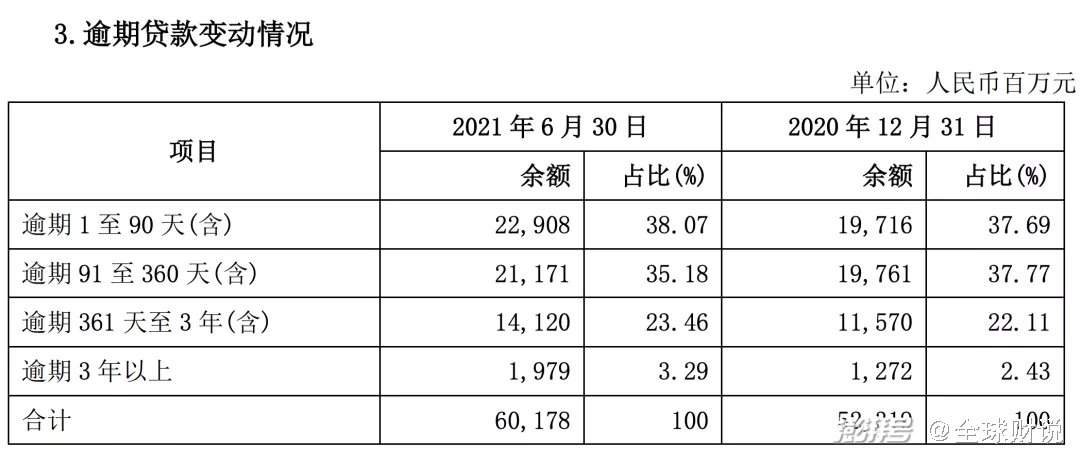

该行逾期贷款仍在增长,截至报告期末,兴业银行逾期贷款余额601.78亿元,较上年末增加78.59亿元,其中对公逾期贷款增加71.10亿元,个人逾期贷款增加9.93亿元,信用卡逾期减少2.44亿元。该行称逾期贷款增加的主要原因是受产业结构调整、外部环境变化等因素影响,出现偿债能力下降、资金紧张、资金链断裂等情况的企业有所增加。从逾期期限看,各期限逾期均在增长。

数据来源:兴业银行2021半年报

房地产贷款方面,截至报告期末,该行对公房地产行业贷款余额3645.78 亿元,不良贷款率0.66%;个人住房及商用房贷款余额10913.01 亿元,不良贷款率0.54%,微增0.01个百分点。

敬告读者:本文基于公开资料信息或受访人提供的相关内容撰写,全球财说及文章作者不保证相关信息资料的完整性和准确性。无论何种情况下,本文内容均不构成投资建议。市场有风险,投资须谨慎!

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司