- +1

长城证券:现货业务发展关联交易增加,两融业务增长快

长城证券近期发布2021年中报,数据显示,公司报告期间产生营业收入36.55亿元,同比增长19.64%;录得归母净利润8.33亿元,同比增长24.93%。

公司总营收由主营业务收入和其他业务收入组成,其中其他业务收入占公司总营收约四成,现货贸易业务收入是该科目下最重要的构成部分。主营业务收入方面,财富管理业务收入最高,其中融资融券业务利息收入增速显著。

上半年长城证券非公开发行三年期次级债10亿元,当期末公司净资本较去年年末有所增加,但风险覆盖率仍有所下降且处于行业低位。2021年7月,公司发布定增方案,拟募资不超过100亿元主要用于投入资本中介业务和证券投资业务。

融资融券业务增速显著 现货贸易业务贡献四成收入

主营业务收入中,2021年上半年,得益于A股市场整体上涨且交投活跃度提高,长城证券财富管理业务产生收入13.02亿元,同比增长25.52%,占当期营业总收入的比例为35.63%。该业务收入中,证券经纪手续费净收入和两融业务利息收入是重要组成部分。

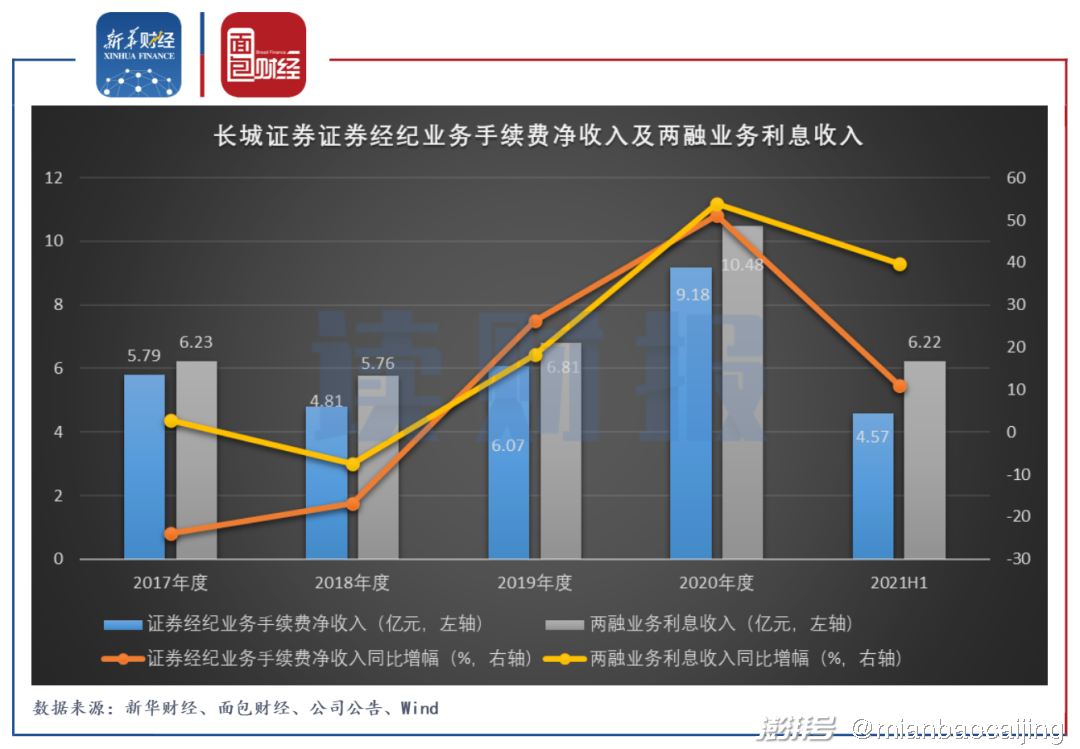

上半年,长城证券实现证券经纪业务手续费净收入4.57亿元,同比增长11.02%;融资融券业务利息收入6.22亿元,同比增长39.63%。数据显示,公司近年来两融业务产生的收入持续高于传统业务,且增速也大抵更高,主要系传统证券经纪业务的佣金费率下行且易受市场行情波动影响。长城证券的财富财富管理业务还包括信用业务,信用业务的发展可能加重公司面临的信用风险、利率风险等,将提高公司对风控能力的要求。

图1:2017年至2021H1长城证券证券经纪业务手续费净收入及两融业务利息收入

2021年上半年,长城证券产生其他业务收入14.86亿元,同比增加22.72%。其中,现货贸易业务收入为14.82亿元,同比增加22.69%,占总营收约四成,是当期贡献最多收入的业务。该业务由公司二级子公司华能宝城物华从事。

2020年长城证券的现货贸易业务产生收入28.17亿元,同比增加逾三倍,占当期总营收逾四成,其中与中国华能集团燃料有限公司、华能淮阴第二发电有限公司等关联方的大宗商品交易规模也相应大幅增加。

图2:2018H1至2021H1长城证券现货贸易业务收入及与关联方发生的现货交易

净资本量级处于行业中下游 主要风控指标有所下滑

截至2021年上半年末,长城证券的净资本为170.70亿元,较2020年末增加11.37亿元,增幅为7.13%。尽管净资本整体呈上升趋势,近年来,公司的净资本量级在所有41家上市券商中处于中下游。

图3:2017年至2021H1长城证券净资本变动情况

此外,截至2021年上半年末,公司的风险覆盖率为180.19%,较2020年末下降约15个百分点,该指标水平在上市券商中处于低位。报告期末,公司的资本杠杆率和净稳定资金率分别为21.85%和146.35%,同比分别下降2.94个百分点和23.58个百分点。

年内已发行10亿元次级债 拟定增募资百亿元

为了补充净资本,2021年3月,长城证券非公开发行三年期次级债10亿元。2020年,公司多次非公开发行次级债,合计筹资30亿元,资本金得到补充,使得当年年末公司净资本较上年末增幅较大。

图4:2020年至2021年上半年长城证券发行次级债情况

根据《证券公司次级债管理规定》,长期次级债到期期限在3、2、1年以上的,原则上分别按100%、70%、50%的比例计入净资本。举例说明,公司于2020年和2021年发行的三年期次级债,至2022年将只能分别按50%和70%计入净资本,未来公司的净资本可能下滑,从而进一步影响公司的风控指标和风险承受能力。

2021年7月,长城证券发布定增方案,拟发行不超过9.31亿股,拟募资不超过100亿元。其中,公司的控股股东华能资本将认购不低于20亿元,不超过46.38亿元,持股5%以上的股东深圳能源和深圳新江南(央企招商局集团旗下投资公司)将分别认购3亿元至8亿元和不超过12.36亿元。

图5:2021年7月长城证券定增预案募集资金投向

根据公司2021年中报,在资本中介业务方面,公司两融业务利息收入6.22亿元,较上年同期增长39.63%,增速显著高于传统证券经纪业务手续费净收入的同比增速。然而在证券投资业务方面,当期公司该业务产生收入5.73亿元,较去年同期下降6.97%。

除发展两大业务外,公司还预计使用25亿元偿还债务。上半年,公司公开发行公司债券累计40亿元,非公开发行次级债券累计10亿元,短期融资券累计60亿元。截至2021年上半年末,公司债务融资工具总体待偿余额为269.96亿元。至2021年10月21日,“19长城05”公司债券将到期,本金金额为10亿元。

2018年,长城证券通过首次公开发行获得募资净额18.58亿元,并于当期全部用于补充资本金,此次时隔三年公司再次发布定增预案融资。

由于行业竞争加剧和佣金费率下降,券商传统轻资本的经纪业务占比持续下降,而对资本实力要求较高的资本中介业务、投资类业务成为券商新的发展方向。因此,出于发展业务和抵御风险的双重考量,补充资本金成为券商提升市场竞争力的重要途径。在此背景下,2021年至今,已有10家上市券商提出拟通过定增或配股的方式融资,预案的发布数量较去年显著提升,募资规模预计达到千亿级别。

图6:2021年至今,发布增发或配股预案的上市券商

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司