- +1

渠道之痛:华帝股份被逆袭的心病

渠道之痛:华帝股份被逆袭的心病 原创 程宇 看懂经济 收录于话题#电器行业,1#华帝,1#老板电器,1

文 | 程宇 职业投资人

厨电上市公司中,华帝股份和老板电器两者之间,好似瑜亮之争。2015年之前,华帝的营收始终强于老板电器。但2015年以后,华帝股份的营收就被老板电器超越。并且差距越来越大。华帝股份完全被老板电器逆袭了。那么,老板电器到底怎样超越的华帝?而华帝股份在这期间又做了什么?他被逆袭的痛点在哪里?我希望通过本文,从自己的角度窥探一二。

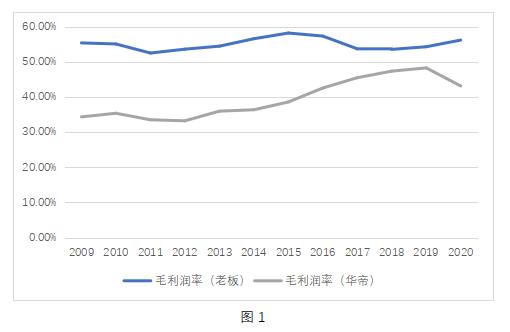

产品竞争力:企业之间竞争的根基是产品的竞争力。产品不过硬,竞争力不可能持久。老板和华帝,两者的主打产品都是烟机和灶具。但产品竞争力却是有差异的。产品竞争力反应在财务报表上,就是毛利润率的高低。

上图(图1)是华帝股份和老板电器2009年以来毛利润率的折线图。从图中可见,老板电器的毛利润率始终稳定在50%以上。说明,老板电器从一开始毛利润率就处于领先地位。这和老板电器始终定位高端,过硬的产品竞争力有关。而华帝股份的毛利润率则从2009年的35%逐渐向上。其中,2016年华帝的毛利润率首次突破40%。因为2015年开始,华帝确立高端化战略。提出产品的转型升级,确立“高端智能厨电”的战略方针,调整产品结构,提高高端智能产品比例。在这一战略引领下,华帝的毛利润率开始了明显的上升。但目前尚未突破50%。说明,在高端产品整体竞争力上,华帝与老板电器尚存在距离,但距离正在缩小。

作为电器行业,过硬的产品必然来自过硬的研发投入。因此,毛利润率的提升,也必定依赖于研发的投入。从下图(图2)可见,华帝提出高端战略后,其研发投入也呈现明显的上升。

从上图可见,从2013年2019年,老板电器的研发费用率一直高于华帝。这也是老板电器捍卫高端地位的关键。但是,从2015年开始,华帝的研发费用率就开始进入明显的上升周期。如果结合图1,我们就会发现,随着研发费用率的上升,华帝的毛利润率也在上升。这一方面说明华帝的高端化战略,在增强他和老板电器的竞争力。对老板电器也构成了明显的竞争。另一方面,这也证明了大家所熟知的那个规律:产品的竞争力来自于技术研发的投入。而在技术研发投入上,如果我们计算老板和华帝2009年以来的研发费用平均值,就会发现老板电器平均3.24%,低于华帝的3.39%。而如果结合图2来看,华帝的研发费用率主要是从2015年以后带动的。尤其是2017年以后,明显进入到快速上升通道。这说明华帝在加大技术研发投入。在这一点上,他可能在高端化产品上,正在对老板电器形成更大的竞争潜力。

因此,从产品竞争力上看,老板电器得益于长期的高端化战略和较高的研发投入,形成了明显的优势。而华帝股份在2015年之前,显然并没有定位在高端,而是一个中端定位。但是,随着华帝股份进入高端化战略,加大研发投入,正在对老板电器形成越来越大的产品竞争潜力。

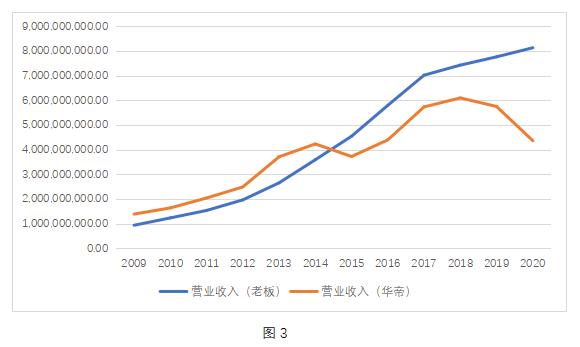

渠道竞争力:作为耐用消费品,除了产品竞争力之外,渠道的竞争力也很重要。产品虽好,也要有覆盖广泛,渗透深入,运行高效的销售渠道,把产品卖给目标客户才能形成销售收入。因此,公司的营收规模,往往取决于渠道的效能。在这点上,老板电器逆袭了华帝股份(如,图3)。

2009年,老板电器的营收约9.34亿元。同期,华帝股份的营收是13.85亿元。而到了2020年,老板电器营收81.29亿元。华帝股份营收43.6亿元。十年之间,老板电器完全逆袭了华帝股份。而这个逆袭的转折点就在2015年。2015年,整个家电行业的市场都出现收缩。连格力,美的这样的巨头,当年的主营业务营业收入都同比萎缩。这一年,华帝股份的营收同比萎缩12.06%。但老板电器却同比增长26.58%。这个增幅在当年的凄冷市场里,可谓格外的亮眼。那么,老板电器到底做了什么,才完成了如此亮眼的逆袭呢?

查看双方的财报后发现,两者在2015年前后,都在进行渠道的不断深化。新开专卖店,下沉三四级市场。所不同的是,华帝在进行高端化转型时,陷入了与经销商的矛盾。而老板电器却在分公司层面推出了一个“千人合伙人计划计划“。

“千人合伙人计划”。2014年6月开始,老板电器在区域分公司层面推出“千人合伙人计划”。即,向分公司核心高管授予一定的分公司股权。同时拆分经营区域,市场开拓能力强,愿意承担风险的高管,划出一定经营区域成立合资公司,共同经营新兴细分市场。并对这些入股的合伙人,进行对应的业绩考核。决定其合伙人地位的去留。通过千人合伙人计划,老板电器在分公司层面实现了“事业合伙人”体制变革。将分公司的核心骨干从单纯的员工,变成了分公司的所有者之一。让分公司下沉市场,扩展网络的业务诉求与核心骨干个人的利益诉求融为一体。激发了分公司层面的积极性。在竞争日益激烈的市场上,让营销队伍重新获得了抢占市场,做大蛋糕的动力。快速完成渠道下沉。

从老板电器的历史上看,“千人合伙计划”可以算作其“事业经理人”文化在分公司层面的深化。老板电器的事业经理人文化,是基于其销售渠道代理制的一种安排。总部与各地经销商的关系是授予一定的授信额度,即货款支持。其次,总部对分公司各个网点具有业务监督权,包括渠道规划、运营、营销、人事架构、售后服务、流程规划等,而在财务、人事上则完全独立。分公司负责人在分公司拥有股份,既是总部的经理人,也是自己公司的经营者。实现了经销商与公司总部之间的利益绑定。这在老板电器的发展初期,渠道扩展发挥了重要作用。但,随着市场竞争的日益饱和,如何更深层次拓展市场,继续做大蛋糕。就成了围绕在总部和分公司周围的共同问题。因此,老板电器的“千人合伙人计划”,就是在分公司层面深化“事业经理人”文化。让分公司的高管也能分享市场拓展带来的收益,成为自己事业的经营者。激发分公司层面的渠道拓展积极性。而这一变革的结果就是老板电器在2015年,全行业寒冬的情况下,实现了惊人逆袭。一跃成为厨电领域的龙头。当年实现营收45.43亿元,超越了华帝股份的37.2亿元。

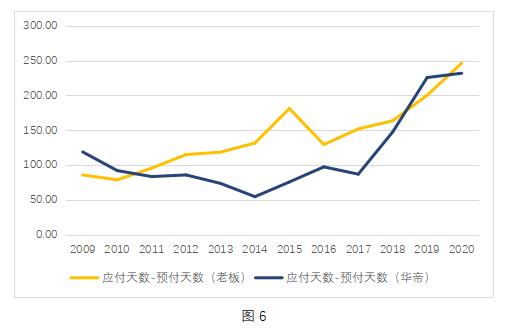

当然,这一变革带来的也并非仅有应收的增长。衡量渠道能力的强弱,通常看两个指标“应收账款周转天数”和“预收款项周转天数”。“应收账款周转天数”反映的是渠道占用厂家货款资金的天数。而“预收款项周转天数”则反映的是厂家提前从渠道占用货款资金的天数。两者之差,反映的是厂家从渠道获取货款资金的整体能力,也就是渠道对厂家的贡献能力。通常来讲,家电渠道占用的应收账款周转天数要大于预收款项周转天数。因此,两者之差越小,说明渠道对厂商的贡献能力越大。反之则贡献越小。通过计算,我们得到下图(图4):

从图4可见,2015年之前,老板电器的“应收账款周转天数“与”预收款项周转天数“之差,是高于华帝股份的。看见,在2015年之前,华帝股份的渠道能力强于老板电器。但是,2015年之后,老板电器的”应收账款周转天数“与”预收款项周转天数“之差,开始低于华帝股份。说明,老板电器的渠道变革不但带来了营收的持续提升,而且也提升了老板电器对渠道的掌控能力。渠道对老板电器的贡献能力在提升。

而华帝股份则很不幸的在2015年经历了内部“宫斗”,并且在渠道变革中,与经销商矛盾重重。平心而论华帝在2015年确立的高端智能厨电战略确实是正确的。在产品上,公司持续推出魔镜系列烟机,魔碟灶,瀑布浴热水器等产品。并坚持智能化,交互化方向,不断迭代,推陈出新。这一战略带来的效果,已经反映在了公司的产品竞争力上。从本文图1的毛利润率变化图中,就能看出。

产品向高端化转型,渠道也必须配合。华帝通过开设标准专卖店,旗舰店,扩展KA渠道,抢更大更好展位等方式不断升级自己线下渠道。配合高端化的战略。同时,在2018年,强调以零售为导向,开始推动经销商层级扁平化,同时公司成立“销售运营中心”、“渠道运营中心”、“零售管理中心”,分别负责管理公司整体销售、渠道建设、线下零售端销售。说实话,让渠道扁平化,让公司更贴近消费者,是公司产品更加精准迭代,获取竞争力的必要保障。这也是正确的。同时,华帝也不断发力电商和工程渠道。通过自营和代理相结合的方式发展与地产和装修公司的直接业务。

可以说,华帝股份在营销渠道的战略上是正确的。与其高端智能化战略是相适应的。但问题出在了与原有经销商体系的矛盾上。2015年以前,华帝定位于中低端,对渠道的功能定位主要是压货。但新的战略必须要求渠道扁平化,互动化,效能化。这对渠道活力与效能的要求,都要高于以往的定位。并非简单的把经销商当成压货渠道。渠道商的运转效能必须提升。为达到新的战略要求,渠道商自身也要进行深刻的变革和大量资源投入。战略转型的过程中,要求渠道商与品牌商之间要实现更好的协同。但传统的经销商未必能够跟得上华帝战略的变化。况且,背后又牵涉到华帝新老领导层的更替,公司治理的变化。各种矛盾错综复杂,最终导致华帝的渠道战略在转型时大打折扣。渠道效能与过去相比也出现了明显的下降(图4)。让老板电器成功反超。

不过说实话,从笔者的角度讲,家电的品牌商必须处理好与渠道商之间的利益关系。这几乎是所有家电厂商必须面临的核心挑战。格力电器能够成为空调之王,与董明珠所创建的销售体系是有莫大关系的。这一体系,最终为美的所效仿。也帮助美的成功反超格力。老板电器的逆袭,也是来自于渠道的变革。不但稳定了原有销售渠道,而且通过分公司股权分配的办法,让营销新势力与原有经销商实现利益共享。激发新动力的同时保持了老动力体系的稳定。但是,不管是格力还是老板电器,渠道体系变革的核心,都是如何设计制度体系,让渠道商与品牌商的利益相一致。否则,渠道商与品牌商之间的摩擦就不会减小。也会让公司的战略落地大打折扣。在这一点上,华帝股份至今也没有见到有效的制度安排。恐怕,华帝需要在协调渠道商利益方面,作出相应的制度安排,才能解决他当下的问题。

而且从华帝股份战略转型的各个环节看,他的渠道问题已经成为阻碍他提升竞争力的主要问题。

从图1可以看出,华帝高端化转型后,产品的老利润率明显提升。产品竞争力不断增强。战略转型后,公司在上下游体系中的影响力也显著提升(图5):

图中的“经营性负债能力”的计算公式是:经营性负债能力=(应付账款周转天数-预付款周转天数)-(应收账款周转天数-预收款项周转天数)。应付账款周转天数-预付款项周转天数,衡量的是公司从上游供应商获取资金资源的能力。周转的天数越多,说明公司能从上游供应商获得更多现金资源。而应收账款周转天数-预收款项周转天数,衡量的是公司被下游渠道占用资源的能力。周转天数越多,说明公司被下游渠道商占用更多现金资源。两者之差,就反映出公司从上游和下游体系中获取资金资源的能力。这可以作为公司在整个上下游产业体系中影响力的指标。

从图5中可见,老板电器在2012年超越了华帝股份,而华帝股份在2014年之前,产业体系的影响力实际是在下降的。但在2015年华帝高端化之后,在上下游体系中的影响力明显不断上升。说明公司的高端化战略确实提升了公司的整体运营水平。

但是,如果我们顺着产业体系从上往下,分环节来看,就会发现渠道问题正在制约华帝股份的整体效能提升。

图6是华帝与老板电器分别从各自上游供应商处,获取现金资源能力的衡量指标。我们发现,华帝股份的这项能力从2014年以后,就开始提升。并且速度快于老板电器。在2019年甚至反超老板电器。说明,华帝股份在战略转型以后,对上游供应商的影响力明显增强。

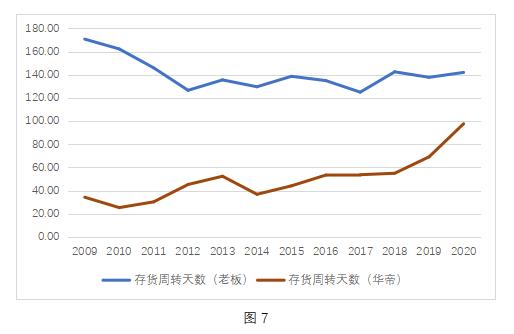

图7则反映出华帝股份的存货周转天数从2014年以后处于上升趋势中。存货的管理效能在下降。按说,存货周转天数一般衡量的是企业内部的生产效能。但是,华帝和老板都有一部分经销体系采用代理制。也就是说有一部分的商品,需要经销商卖出后,才能算作公司的营收。在代理商处的商品,依然算作公司的存货。因此,他们的存货中,包含了一部分在渠道中的库存。通过查看华帝股份的财报附注,发现华帝股份存货周转天数增长的主要原因,在于“发出商品”,也就是代理商处的商品过快增长所导致的。所以,从存货周转天数上看,华帝的整体存货管理效能,正在被销售渠道拖累。

如果我们再回看图4,应收账款周转天数-预收款项周转天数所衡量的渠道效能,就更明显看出,华帝股份的渠道能力被老板电器强势碾压。

因此,当我们从上游供应商管理能力,到中游存货管理效能,再到下游渠道商效能,分环节审视华帝股份战略转型的成效时,就会发现,华帝股份的转型战略是成效显著的。但是,渠道体系的问题也一直是华帝高端化战略转型最大的掣肘。

综合审视华帝股份的各项指标,我们可以确信,华帝在2015年的高端化转型确实提升了公司从产品竞争力到产业链影响力等重大竞争能力。但尾大不掉的销售渠道体系却是华帝转型以来始终的痛。已经明显掣肘了华帝的转型战略。在这个问题上,华帝应该好好思考一下,怎样的销售体系制度设计才能让经销商的利益与自己的战略方向绑定。让符合高端化战略要求的经销商获得更大的收益。实现在转型过程中,稳定的优胜劣汰。

原标题:《渠道之痛:华帝股份被逆袭的心病》

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司