- +1

首批三家税优型商业健康险出炉!6大攻略告诉你哪家最适合你

3月3日,中国保监会正式公布人保健康、阳光人寿、泰康人寿三家首批获准销售的税优健康险产品目录名单。大众终于可以购买到除医保外并且能够税前列支免税的商业保险产品。

所谓税优型商业健康险,是指能够享受个人所得税减免政策的、由商业保险公司承保的健康保险。根据政策规定,购买该类产品后,投保人可以享受每年2400元(每月200元)予以税前扣除的福利,相当于每个月的个税起征点从3500元提高到了3700元。

综合来看,此次获批的三家公司共计6款产品,在产品形式上都采取了万能险的形态,设置保障和投资两个账户,保额浮动范围不大;而每家旗下产品的区别主要在于重大疾病理赔范围、健康管理增值服务等问题上。

在保障责任上,该类产品涵盖住院和特定门诊,并且保障高血压、糖尿病和冠心病这三种最常见的慢性病;理赔时没有起付线,报销比例高。除此之外,税优健康险不得因被保险人既往病史等原因拒保,并保证续保,可以说是针对纳税人的国家政策福利。

不过,记者通过对比发现,尽管在基本形态上6款产品并无太大区别,但在保费和细微条款上仍有差距,足见三家公司在税优型商业健康险方面的策略迥异。

攻略一:什么人群、哪里可以买?

据悉,税优型商业健康险目前已在全国范围内31个城市开展试点,其中包括北京、上海、天津、重庆四个直辖市以及其他27个城市。

监管规定,只有缴纳个税且具有基本医疗保险的客户才能购买此类产品,因此学生和未缴税群体不能享受这类产品。

业内人士提醒,目前保监会一共核准了三家保险公司有资质经营销售,分别是中国人民健康保险股份有限公司、阳光人寿保险股份有限公司、泰康养老保险股份有限公司;并且,所有该类产品都标注有“个人税优健康保险”字样,应与普通的商业健康险加以区分。

攻略二:年龄越高保费更高

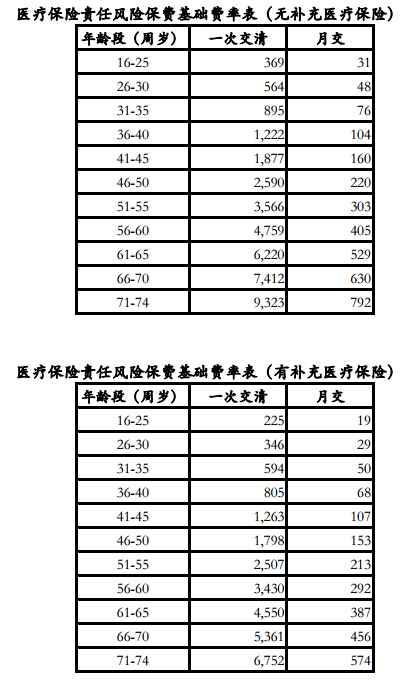

虽然各家产品在价格上有所差别,但共性是保费将伴随年龄增值相应提高。

据政策规定,税优型商业健康险投保年龄为16—75岁,保费按照每5年区间相应上升,这也是由于年龄越大、可能发生赔付的几率越高所致。

而对比六款产品,阳光旗下的某款产品初始价格最低,如果在16—25岁期间开始购买该产品,最低月缴费只有19元;随后保费逐渐升高,到71—74岁时的保费则为574元,增长30倍。

攻略三:拥有补充医疗可降低保费

据悉,此次每家公司旗下的两款产品主要分为“基本款”以及“升级款”,并按照保险范围大小和增值服务内容进行区分:理赔范围越大、增值服务越多,其保费价格相应上涨。

业内人士解释,这是因为个人的医保和补充医疗都可以覆盖一部分医疗保险,而这部分将在税优型商业健康险中予以免除赔付、避免重复赔付的问题。

攻略四:实际终身保额高于80万

根据政策规定,所有税优型商业健康险的保险金额不得低于25万元人民币,终身累计赔偿限额为80万元;被保险人符合规定的医疗费用自付比例不得高于10%。

而各家的年度保费计算中,阳光人寿的保额最高达到25万,人保健康和泰康人寿则略低为20万,首次投保时已经罹患既往疾病客户的保额均为每年15万。

虽然该类产品的终身累计赔偿限额均为80万元,但经记者多方了解,保险公司为加大健康人群的投保热情,对客户进行了优惠,例如阳光保险开出“前两年无理赔、保额最高可提升50%,终身保额可达120万”的优惠政策。

攻略五:癌症可投保

上述人士告诉记者,此次监管部门将产品分为“基本款”和“升级款”两种,也是照顾有重大疾病特殊需求的投保人。

例如泰康人寿旗下的产品,在当地基本医疗保险规定支付范围外,扩展了常见的癌症靶向药、血管支架、PET-CT、住院医疗费用中的冷暖气费用和本地救护车费。

尽管升级款保费略高,但使用范围包括了癌症、多项慢性疾病等多种重疾,尤其在资费用药、材料方面,保单上均列出清单,将这部分基本医保范围外的资费纳入报销体系。

攻略六:带病投保报销多

由于监管规定经营税优型健康险产品的公司不得因既往病史拒保,所以为降低经营风险,所以相关产品都设置了理赔限额,尤其是在投保人已患有重大疾病的时候,险企将限制年度给付额度。

不过据记者观察,各家在对重大疾病赔付的额度上具有一定倾向性。

例如泰康人寿旗下的产品中,明确表明首次投保时患有癌症的客户,年度最高赔付额度为30000元,而其他家产品均为第二年起算。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司