- +1

蔡嵩松到底靠不靠谱?

蔡嵩松到底靠不靠谱? 原创 王琦 远川投资评论

“我希望成为锋利的矛,当行业机会到来时,力争给持有人带来丰厚的超额收益”这句话出自诺安成长混合基金经理蔡嵩松。

一年前,提到这句话,基民可能会一笑置之;一年后,不曾想到,蔡经理用半年70%的妖娆曲线,让卖飞的、踏空的、套住的基友们停下了嘲讽。对于普通人而言,对基金经理评价总是结果导向的,亏钱了就是“菜狗”,赚钱了才是“蔡总”。

就是因为时常在高光和低谷中来回切换,不断挑拨基民的心弦,诺安成长被扣上了“渣男”的帽子。对于这只基金来说,all in半导体是基本特征,7%以上的日内波动不是新鲜事,这也让诺安成长成为令人无法掌控、天天感受心跳的押注式赛道投资的代表。

近两年,资管行业的大爆发,也令一众明星基金经理出圈,有从供给端看问题重仓白酒的张坤,有擅长行业比较重配制造业的刘格菘……然而与广州的基金公司众星环绕、做大做强不同,诺安走的则是“专特精新”路线,90后的蔡嵩松掌管353亿资金,规模占据整个诺安的27%,几乎以一己之力扛起了整个公司的权益部门。

从某种程度上来说,蔡经理不仅是诺安的宝,更成为了当下资管行业的一种现象:高景气度赛道投资从曾经的笑柄变成如今A股赚钱的主流话术。这究竟是市场发展的因缘巧合,还是蔡经理孤注一掷的预判?

在回答这些问题之前,我们先撇开偏见,站在一个中立的角度去客观看待蔡嵩松,尝试去思考一下他的潮起潮落,究竟是偶然还是必然。

伴随争议和流量的蔡经理,如何成为顶流的?

蔡嵩松的投资风格可用四个字来概况:激进、专一。2019年2月20日,也许是命运的安排,在沪指至暗时刻,蔡嵩松成为诺安成长的基金经理。要知道在其接管前,诺安业绩连续三年收益为负值,甚至跑不赢沪深300。

上任以后,蔡嵩松对诺安成长进行大换血。前任王创练就已经将诺安画风从大盘蓝筹转移为科技风格,而蔡嵩松更是以高达10倍的换手率将其集中于半导体。在蔡嵩松的魔改下,仅用一年的时间便让这默默无闻的基金业绩飙升至200%,规模从3.8亿飙升到328亿,成为市场最炙手可热的明星基金。

诺安成长混合的“换头术”

蔡嵩松神来之笔背后,是产业发生了翻天覆地的改变。

2018年,美国对全球第四大通讯公司中兴实施制裁,并对其禁售电子元器件及技术,这一度令中兴通讯主要业务陷入了瘫痪。市场首次意识到缺芯少魂会令国内科技企业如此被动。随着美国对半导体产品在内的约340亿美元商品实施加征关税,整个市场掀起了自主可控的风潮。

76岁中兴创始人侯为贵连夜赶飞机“救火”

这场风暴愈演愈烈,2019年美国将华为列入实体名单,随之国内的整个半导体板块成为市场C位,牛股频出,截止2020年7月,有6倍的汇顶科技,有7倍的兆易创新,有10倍的圣邦股份、韦尔股份和闻泰科技,还有近乎30倍的卓胜微。而这些股民心中的人气牛股,无一例外都是蔡嵩松的重仓股。

多数人眼中的蔡经理,投资风格与梭哈半导体并无二致,但他在那段芯片行情中跑出了远超大部分同类基金的收益,恐怕不完全是运气。

蔡嵩松曾分享过自己奉行“1+2“的投资框架:“1”是指国家意识,跟随国家发展的大方向来寻找投资机会;“2”是指5G与科技领域国产替代的两条主线。如果后两者重合,会形成“蔡嵩松时刻”,带来的合力会散发乘数效应,而半导体行业就拥有这样的双重属性。

但“蔡嵩松双击”也因为7月16日中芯国际上市而告终。在A股,庞然大物上市对顶部的吹哨已成为抢跑资金心照不宣的秘密,在中芯的抽血下20只半导体股票跌停,诺安成长也没好到哪里去,当天直接跌了8个点,随后三个月内跌去了21.06%,比半导体芯片指数还多跌了4.08%。

自此,蔡嵩松在蚂蚁评论区落下了“菜狗”的名号,就如西部利得基金盛丰衍所言,基金经理是干服务业的,和其他服务业一样,收入是挨骂的钱。所以,业绩不好被持有人组团喷并不稀奇,蔡嵩松的独特在于让同行都忍不了了,某基金经理季报中直接隔空发问:“全仓半导体,这样真的好吗?”

某消费基金经理隔空喊话蔡嵩松

这段质疑不假,诺安最大回撤高达34.06%,这意味在最高点买入的投资者将承受1/3的亏损。更严重的是,诺安近两年的回报2倍以上,看起来大部分基民应该赚到钱了,其实不然,大多数基民都是在去年3季度申购,总数高达224亿份,这些基民建仓成本大多在1.7到2.1元,这就意味着,从去年高点买入要持有近一年才能回本。

当所有人觉得蔡嵩松从此一蹶不振,把消费基、港股基奉为赚钱圭臬之时,诺安再一次充当了大盘反指,在核心资产覆灭之时开启了比之前更澎湃汹涌的上涨。相比之前的爱国情愫、华为概念和国家大基金介入更多是在情绪面、主题面及资金面的驱动,本轮半导体行情难得的挂钩了基本面。

一边是,日本地震、德州雪灾,马来西亚因疫情“封国”,这些芯片生产重镇的停摆以及近几年8寸晶圆厂的关闭直接导致了供给端的缺货,另一边是,汽车电子、5G商用、VR传感器等等新兴技术产品开始爆量,对于芯片的需求井喷。

马来西亚“封国”被抢购一空的超市,图片来源:新华社

新一轮需求扩张与产能建设之间的错配导致缺芯潮,涨价愈演愈烈,截至今年2季度,有30多家半导体公布涨价10%-30%,涨得连常年抢劫地产富豪的香港劫匪都换了口味,在6月劫走了14箱价值500万港元的芯片。

从后视镜看,蔡嵩松一季报的判断是正确的,他曾形容当时是“黎明前的黑暗”,半导体板块的反弹“一触即发”,后续的剧本正如其所料,而诺安净值的暴涨也宣告着“经理菜”向“蔡经理”的回归。

回顾蔡嵩松这几年的潮起潮落,为何那么多单押赛道的基金,唯独诺安出圈?很大程度上有两点原因:波动和气质。

首先,涨起来比别人夸张,跌起来比别人更夸张的架势,让波动率本身就成为了话题度的来源。其次,金丝边眼睛、性感小胡子带来网红气质,叠加蚂蚁等渠道的助推,也让蔡经理对基民来说辨识度更高。

从某种意义上说,顶流的背后也伴随着争议。那么,蔡嵩松究竟靠不靠谱?

对于诺安成长,萦绕在投资者心头的最大疑问,便是为何要集中于暴涨暴跌的半导体?

事实上,蔡嵩松确实很懂半导体,他15岁便入取中科大少年班,25岁便顶戴芯片设计博士学位入职天津飞腾,而后者位列美国实体清单,这是什么地位大家可想而知。后来,未满30岁的他加入华泰证券从事计算机研究正式进入金融圈。

当上基金经理前,而立之年的蔡嵩松就已经完成了科研、实业、投研的进化。所以从背景来看,他死磕半导体也是有原因的,因为这就是他的能力圈所在。

从纸面上看,集中于单一的行业,很难不被界定为赌博。然而蔡嵩松自己却不那么认为,他觉得自己并不是为了选择半导体赛道,而是基于这是未来5-10年景气度最高的行业。

蔡嵩松的观点短期并不能证伪,绝大多数半导体投资者,看到的是芯片对于高端制造业的重要性,押注的是中国赶超美国最关键的制胜点。但在这国产替代的漫长过程中,所买的半导体能不能赚钱,最后能不能活下来,都是后话了。在这样简单逻辑下的单押,可能最后胜出的不是格局,更多的是风险。

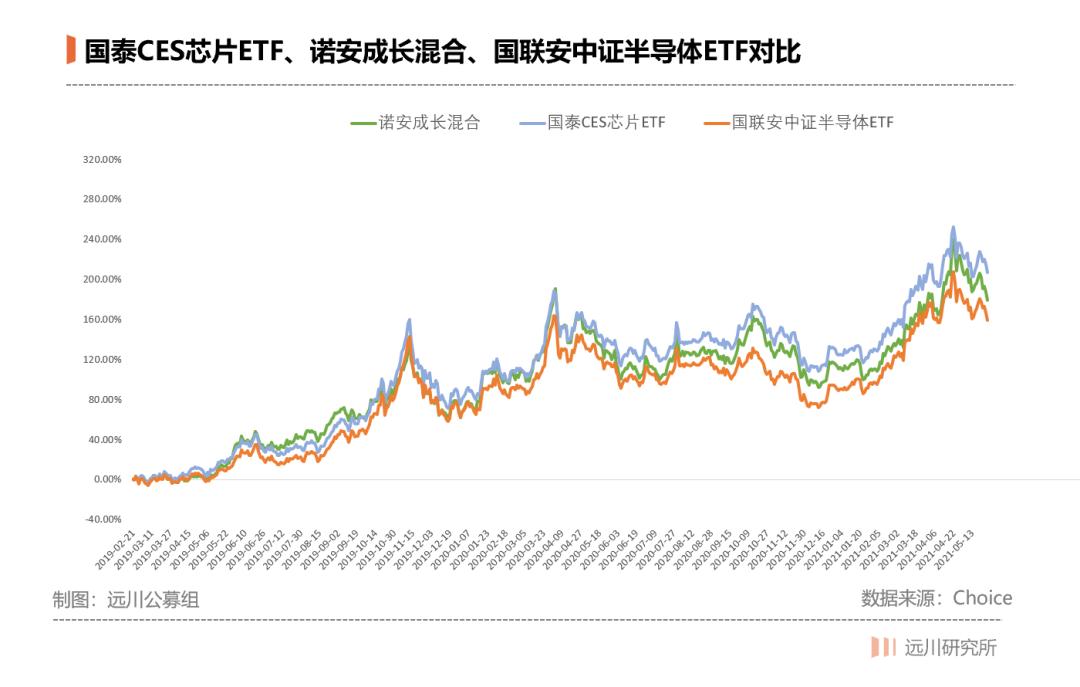

但话说回来,蔡嵩松在半导体中“赌”出超额了吗?从下图中不难看出,只有在部分阶段跑赢了国联安中证半导体ETF,长时间内落后于国泰芯片ETF,蔡嵩松最为高光的超额时间在2019年。

退一步看,在重仓半导体的主动基金里,蔡嵩松也并非拥有独特的优势,在与银河创新成长和海富通股票混合的对比下,诺安成长虽然比海富通有超额,但基本跑输了银河创新成长。

成为顶流不容易,在985遍地走的基金圈,要成为明星基金经理在自身硬件过硬的前提下,还得来点可遇不可求的小幸运。新生代要出名,与其内卷,不如单押一个赛道,然后等风来,便能获取曝光。

从某种程度上来说,这与娱乐圈造星乱象颇为类似。大众喜欢“鲜肉”,传媒公司就流水线速成高颜值的练习生;市场喜欢“碳中和”,部分基金经理就不假思索全仓新能源。

当赛道投资估值不便宜了,一步步演变成趋势的时候,股票市场上的“真价值”不那么重要了,重要的是“羊群的反应”。

在最近的采访中,蔡嵩松这样形容自己的投资:如果把一条赛道或者是一个企业的成长比作是一个人的一生的话,那么我喜欢的是陪伴他从幼儿园阶段,然后成长为到大学阶段,到他成才的一个阶段。

事实上,这种押注赛道的早期投资是典型的一级市场风格。只不过,现在竟然成为二级市场赚钱的主流,比如集中新能源的前海开源公用事业崔宸龙,集中军工的华夏兴和李彦等等,他们都是担任基金经理不到2年的年轻人。

而蔡嵩松投资的半导体行业,许多公司处在“0-1”幼儿园阶段,所面对的是巨大的不确定性,同时格外烧钱。这就好比,蔡嵩松用VC的方式买了一个短期不是很赚钱的生意,还不分摊风险。

公募基金的目的就是要跑出基准以上的相对收益,给投资者一个稳定增长的持有体验。而诺安成长混合,用一级的方式在二级市场做“风险投资”,面对的投资者并没有投资一级的那么专业,很多是学生或者刚入社会的打工人,他们之中又有多少能够承受30%的波动?

所以,诺安成长可能并不太适合没有投资经验的普通人,更适合于与蔡经理价值观匹配,并拥有一定资产配置能力的专业投资者,成为他们基金组合中的配置工具。

不过,蔡嵩松也有他自己的坚持,就如他所说,投资是一件很纯粹的事情,很多时候,不变比变更难做到。

全文完。感谢您的耐心阅读。

原标题:《蔡嵩松到底靠不靠谱?》

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司