- +1

终于知道险企为什么爱买金融、地产股了:偿二代来了

1月29日,中国保监会官网发布公告称,近日,经国务院同意,已经下发《关于中国风险导向的偿付能力体系正式实施有关事项的通知》(简称《通知》),决定结束保险业偿付能力监管体系的“双轨并行”的过渡期状态,正式切换为中国风险导向的偿付能力体系(简称偿二代)。

这也意味着,自2016年第一季度起,保险公司将启动全新的风险能力测评体系,只向保监会报送偿二代报告,停止报送偿一代报告。

那么偿二代对险企经营究竟会产生多大影响?尤其是在险资投资大热背景下,险企需要如何应对新的监管要求?

所谓偿二代,主要用于保险企业的风险能力体系测定,类似于银行系统的“巴塞尔协议”,险企采用“三支柱模型”,即分别从定量资本要求、定性监管要求和市场约束机制三个方面对金融机构的风险和资本进行监督和管理。

相比于以规模为导向的“偿一代”,“偿二代”则侧重以风险为导向,这对险企的业务风险以及资本金提出了不同要求,将极大改变保险企业的资产与负债策略。

打个比方,险企在什么样的价位下、买入什么样的资产、对其偿付能力充足率产生什么样的影响,将以季度为时间节点报送至监管部门进行考核;一旦发生其偿付能力不达标的情况,险企则会被要求暂停其承保、投资两端业务,相当于砍下其“双臂”。

据悉,偿二代建设于2012年启动,2015年2月,偿二代正式发布并进入实施过渡期。保监会财会部主任任春生在当天的会议上表示,在完成4季度的试运行后,从行业整体来看,偿二代下偿付能力保持充足、平稳。

那么问题来了,究竟什么样的资产能够尽量节约其成本、从而在满足偿付能力的同时帮助险企营利呢?

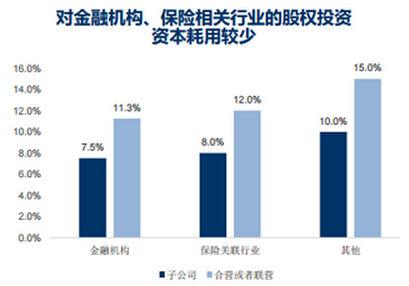

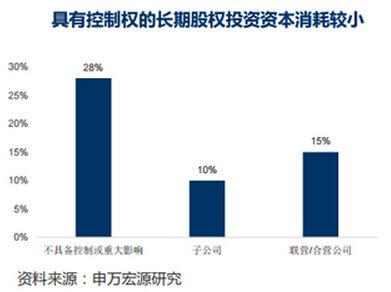

根据申万宏源报告指出,在偿二代下,险资投资哪类股票以及资产都有讲究。由于举牌上市公司持股比例超过20%后,险企在账面上会将这笔投资记录在“长期股权投资”项目,由原先的公允价值计量改为权益法计量,提升偿付能力充足率。

首先,绝大部分的资产风险因子(资本消耗的比例)不同程度上升。只有对投资性不动产和基础设施股权计划的投资才能使风险因子下降,这也解释了早先安邦保险、前海人寿等热衷举牌地产股的原因。

保监会相关负责人表示,在偿二代下,保险机构每季度需通过官方网站披露偿付能力季度报告摘要,并在承保、投标、增资、股权变更、债券发行等日常活动中,向保险消费者、股东、债权人等相关方说明偿付能力、风险综合评级等信息。

而据任春生透露,按照偿二代标准,截至去年四季度末仍有6家企业不达标。

对此,任春生认为,不达标企业并没有超出预期,行业企业的整体资金运用风险仍处于可控范围内。任春生称,无论是偿一代还是偿二代,都会有一些企业不达标,对于这些不达标的企业需要做的就是调整业务结构和降低风险,进一步加强风险管理。“风险是客观存在的,而且无法消除,企业只能够去控制风险,降低风险发生的概率,并将风险发生的破坏性、影响力降到最低。”

据任春生介绍,一些不达标的企业已经开始着手整改了,通过增资、调整结构、发资本债补充资本等方式,满足偿付能力要求,但这需要时间。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司