- +1

远观〡越降越高的杠杆

2015年夏以来的股灾,让国人切身体会了高杠杆的危险。股市跌得梦碎,回头再看实体经济,杠杆率竟也高得吓人。大约算一下,中国居民、企业、政府的总债务已经达到 GDP的2.5倍左右。这是什么概念?平均利率6%的话,每年的利息就要高达GDP的15%,超出GDP名义增速的一倍。GDP的增量不够还利息的,压力之大不言而喻,还本就更不用说了。而不还本,是没法降杠杆的。

总量的问题是一方面,结构的问题也不容乐观。倘若借债的企业经营和利润良好,问题就不大。但是倘若低效的国企借了很多的债,就只能借新还旧,拆东墙补西墙了。还有一个问题,就是地方政府的债务。前几年地方政府借债投资基础设施,而基础设施的直接回报率低,依赖于间接产生的税收。在经济下行,税收增速下降的背景下,偿债压力也很大。潜在的债务风险,是中国经济的一枚不定时的炸弹。

正因为如此,“降杠杆”成了眼下最热门的财经话题。怎么降呢?

杠杆率的上升,是因为金融危机以来“票子”印得太凶,地方政府和企业,特别是国有企业大规模借贷。既然如此,降杠杆是否应该收紧银根,少印票子?这简单的反向思维,看起来顺理成章,效果却未必好。

事实上,收紧银根不仅效果不佳,还可能适得其反。银根收紧的意思,无非就是利率上行,经济增速下行。利率上行的意思,是债务的利息负担更重了。增速下行的意思,是企业收入和利润,政府的税收,居民的收入都会减少。债务负担重了,还债的收入却少了,很多借贷者只能借新还旧,结果是杠杆率上升,而不是下降。

掰着指头这么一算,在高杠杆的前提下收紧银根会抬杠杆,而不是降杠杆。也就是说,货币政策的效果是不对称的:多印票子升杠杆,少印票子却不会降杠杆。为什么会这样?其中的关键,是初始条件不同。杠杆加上去之后,就会产生还本付息的压力,收紧银根将进一步抬升杠杆。

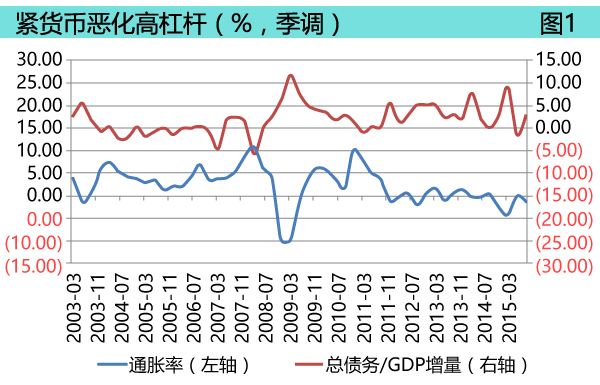

上面的推测和中国经济运行数据高度吻合。图1展示了2003年以来我国的通胀率和杠杆率的关系。这里的通胀率,是居民消费价格指数(CPI)和生产价格指数(PPI)的简单平均,用来表述货币政策的松紧——通货膨胀率高表示货币政策比较松。货币的松紧要相对于实体经济的货币需求,通货膨胀是一个综合的指标。这里的杠杆率,是广义的社会融资总量和GDP的比率,广义的社会融资总量包括本外币贷款、信托贷款、委托贷款、企业债券、未贴现银行承兑票据、财政负债余额,不包括股票融资。

图1显示,我国的杠杆率上升,主要是金融危机以来的事情。2008年以前,尽管社会融资总量增长很快,但是GDP的增速也很快,考虑了通胀之后的名义GDP增速就更快,这样总体杠杆率不仅没有上升,反而有所下降。

直觉上,2008面以前票子印得也不少,但为什么杠杆率没有上升呢?这里面有两个原因:一是收入的快速增长使得债务的增长没那么恐怖,杠杆率在经济下滑时才特别危险;二是通货膨胀可以吃掉以前的债务,这一点因为存量债务是用名义价格计算而特别重要。

从2008年下半年开始,经济增速开始下滑,杠杆率快速上升。看水平值的话,大约从125%左右上升到250%左右,上升了将近一倍。

图1中更重要的信息,是杠杆率的变化和通胀率的变化是高度相关的。当通胀比较低的时候,杠杆率增速很高,比如2008年下半年、2009年上半年,比如2014年以来。而当通胀率上升的时候,杠杆率往往是下降的,比如2010年年底的时候,再比如2015年二季度。

这里的杠杆率以名义GDP为分母,是经济的总体负债指标,没有考虑结构性问题。倘若考虑结构性问题,则需要进一步考虑国民收入的分配。一般而言,由于工资、成本相对稳定,放松银根后企业利润和税收的增速高于居民收入的增速,这样放松银根对于降低杠杆的效果会更好。过去7、8年的一个情况,是工资和人力相关成本上涨较快,原材料成本下降较快,一里一外,成本在销售中的占比应该比较稳定。

综上所述,我国目前的高杠杆,主要是2008年金融危机以后,以前的增长模式中断,杠杆率在2008、2009年有一次大幅的上升。而2011年以来的紧缩政策,不仅没有降低杠杆,反而增加了杠杆。实际上,杠杆率从2011年的170%左右上升到目前的250%左右。换句话说,今天的高杠杆,2008-2009年的加杠杆只占小头,大头是后来的降杠杆政策导致的。

上述是对经济逻辑的描述,不包含任何政策评价的因素。政策评价不是完全客观的问题,涉及到评价标准的确定,长短期的取舍等等。

可以进一步讨论的是,给定降杠杆的目标,有什么政策组合可以选择,效果如何。看起来,货币政策会比较无力。松货币不符合结构调整的目标,紧货币反而会抬高杠杆,进退为难。这里的关键是,货币政策作为一个工具,不能同时完成调结构和降杠杆两个目标。而且,至少在短期内,这两个目标还是矛盾的。

幸运的是,财政政策的空间依然存在。金融危机以来,中央政府的负债不升反降,从GDP的30%下降到20%左右。尽管地方债从GDP的18%上升到28%,总体债务水平并不高,不到GDP的一半。在调整经济结构、转变经济增长方式得到高度重视的情况下,可以看到的一条路径,是适度增加政府负债,增加短期总需求,保持一定的经济增速。不过,在此过程中,杠杆率并不会显著下降,而是会维持稳定,甚至进一步上升。但是,在经济下滑、结构转型的情况下,用政府的负债置换企业的负债,有利于短期的调整,并换取调整的时间。

另一个可能性,是增加企业的资本金。在居民储蓄率很高的背景下,企业融资并不缺乏资金来源。不过,通过银行和债券市场融资会增加杠杆,并不会降杠杆。剩下的可能性,是通过股市融资,把居民的储蓄转化为企业的股本和资本金,通过增加权益的方式降低杠杆。这里,需要的是推进IPO制度的改革。

不管是增加中央政府财政赤字,还是IPO改革,看起来都有阻力,也没有看到成熟的方案,效果也不会太快。因此,短期的情况,大概率的可能性,还是以时间换空间,高杠杆将与我们同在。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司