- +1

又一家AI独家兽要上市,它能打破赴港上市“魔咒”吗?

原创 张雪 虎嗅APP

出品| 虎嗅科技组

作者| 张雪

封面| 视觉中国

近日,AI独角兽第四范式正式向港交所递交了招股书,这也是继旷视科技之后第二家选择赴港上市的AI公司。

按理来说,基于旷视从港交所折戟,云从顺利在科创板过会的事实,似乎科创板才是第四范式更好的选择。

不过,也有分析人士指出,目前香港二级市场融资相对宽松,包括发债、配售股票等,能增加公司的灵活性,而且港币募资,资金成本偏低且更方便用于海外投资和并购活动。

此外,今天(8月17日)也有消息称,另一家AI独角兽企业商汤也将在近期提交香港IPO申请。

值得一提的是,8月16日晚,中国证监会对第四范式出具了境外上市反馈意见,要求第四范式在业务范围、股东情况、持股平台情况、主营业务描述以及境外非自然人股东情况五个方面补充具体材料。

那么,在监管加强的情况下,第四范式能否在港交所顺利敲钟,恐怕还需要打个问号。

成立7年,融资近百亿

公开资料显示,第四范式成立于2014 年9月,聚焦决策型AI领域,提供以平台为中心的人工智能解决方案。

招股书显示,2020 年,第四范式在中国以平台为中心的决策型AI市场排名第一。其服务的代表行业有金融、零售、制造、能源电力、电信及医疗等。

据悉,第四范式创始人及董事会主席为戴文渊,联合创始人还有戴文渊妻子吴茗,陈雨强和胡时伟。目前吴茗在红杉资本中国基金担任投资合伙人,陈雨强和胡时伟则分别在第四范式担任首席研究科学家和首席架构师。

巧合的是,整个团队都曾有过在百度工作的经历,戴文渊更是负责过百度搜索广告系统的研发和管理。

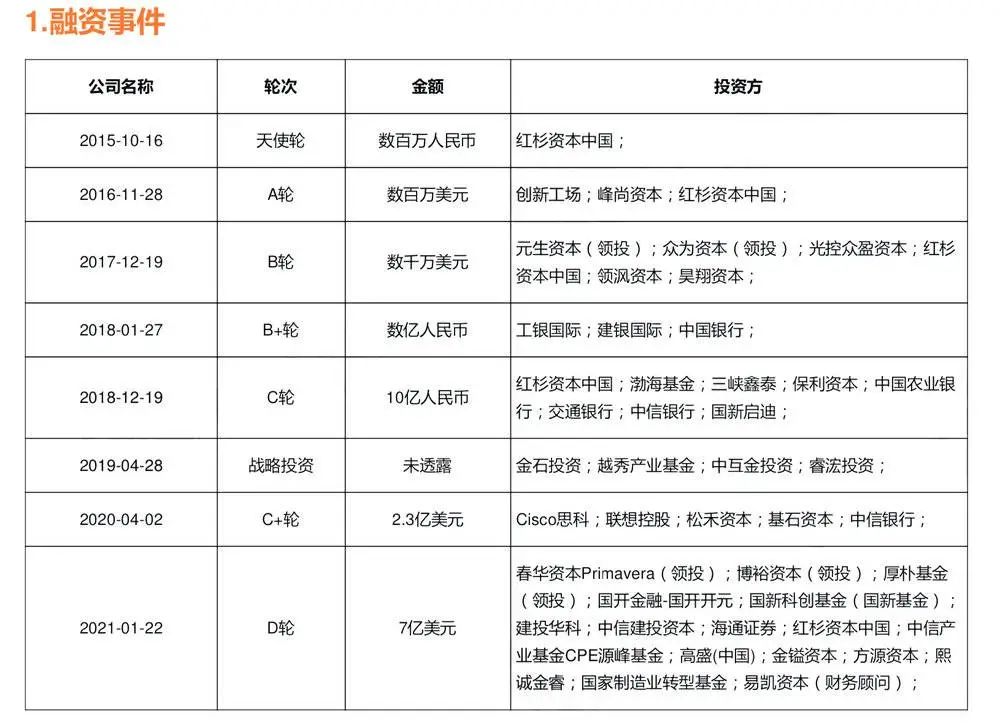

或许是因为赶上了AI发展的热潮,亦或者得益于AI大厂的背景,第四范式从成立至今,在资本市场颇受欢迎,共融资了11轮,累积金额近百亿人民币。其中,在2021年1月的D轮融中,融资资金额高达7亿美元,为2020年来AI技术领域披露的最大单笔融资。

图片来自IT桔子

值得关注的是,第四范式还是第一家由中国工商银行、中国农业银行、中国银行、交通银行、中国建设银行等五大国有银行投资的初创公司。

在股东方面,除了五大行之外,第四范式还引入了红杉中国、创新工场、国家制造业转型基金、国开金融、国新、中国建投、中信建投、海通证券等股东。

IPO前,戴文渊自身及透过其紧密联系人吴茗(戴文渊的妻子)、北京新智、范式投资、范式隐元、范式出奇及范式天琴控制约41.18%的股权,其中,戴文渊直接持股为24.25%。

而红杉资本通过Sequoia Capital China Venture持股7.37%,通过红杉瀚辰、红杉铭德、红杉智盛持股4.33%,累计持股11.7%。此外,博裕景泰持股3.23%,国新启迪持股股2.77%,信和一号持股2.76%,朴瑞天津持股2.58%。

当前,第四范式的董事会上由11名董事组成,包括三名执行董事、四名非执行董事及四名独立非执行董事。

其中,执行董事包括戴文渊,首席研究科学家陈雨强,公司CFO兼副总裁于中灏;非執行董事包括公司联合创始人杨强,红杉中国沈南鹏,博裕资本顾问的窦帅,春华资本合伙人张晶;独立非执行董事包括小米集团战略投资部管理合伙人李建滨,厦门泛泰创业投资管理董事刘持金,图森未来联合创始人侯晓迪,IEEE终身院士倪明选。

落地阵痛后,营收快速增长

在业务侧,招股书披露,第四范式的收入主要来自于先知平台及应用产品产生的收入和应用开发及其他服务收入。

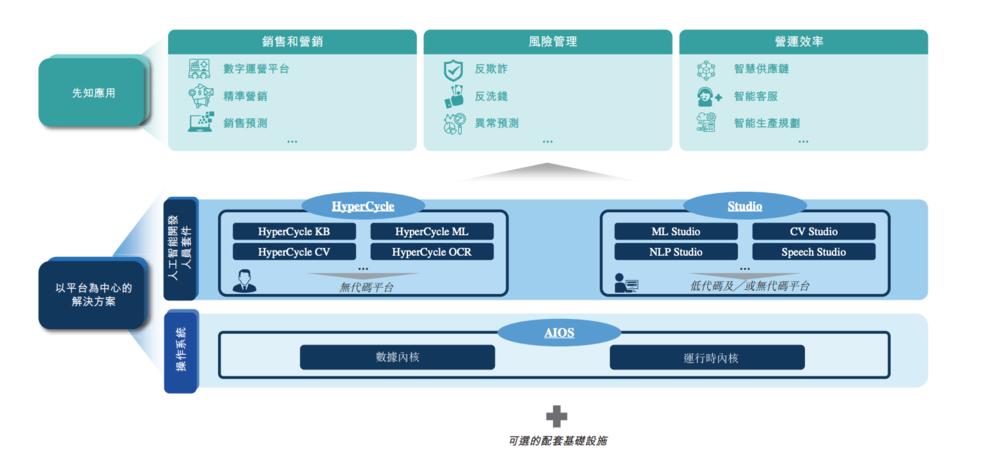

具体地,其产品主要包括Sage AIOS人工智能操作系统,类似个人电脑操作系统,无代码开发工具HyperCycle系列和配备低代码及无代码开发工具的 Sage Studio系列,此外,还有即用型人工智能应用,用户可直接部署并用于优化他们的营销、风控、运营等业务环节。

图片来自招股书

招股书中还提到,先知平台及产品主要通过两个方式来获得收入,其一,在终端用户服务器上本地部署的软件使用许可,其二,预装了先知软件的“一体化”(AIO)解决方案。

也就是说当用户利用先知平台就新应用场景开发应用时,需向第四范式购买额外使用许可以获得更多算力。另外在应用开发及其他服务方面,更多是SaaS的模式。

与其他AI公司一样,第四范式也曾遇到到落地难、销售难的问题。

知情人士透露,第四范式最早想做一个纯软件的PaaS平台,但客户直接使用比较困难,现在则走上了软硬结合的通用路径,做成一体机,插电即用。这之中,应用占比较高,硬件也可能毛利低一些,但是整体收入体量会变大,最重要的是客户做到了简单上手,直接可以用起来。

正是如此,近三年第四范式的营收迎来了快速增长。

招股书披露,在2018年、2019年及2020年,第四范式的收入分别为1.28亿元、4.60亿元、9.42亿元;2021年上半年,该公司收入为7.88亿元。2019年及2020年,其全年营收同比增幅分别为259.7%、105.0%。

同期内,整体毛利率从2018年的42.7%增至2019年的43.5%及进一步增至2020年的45.6%,并从截至2020年6月30日止六个月的39.5%增至截至2021年6月30日止六个月的44.0%。

需要指出的是,在商业化早期第四范式还是比较依赖大客户的,但该比例正在进一步下降。

招股书披露,其客户分为两大类别:直签客户,为直接购买第四范式解决方案的终端用户;及解决方案合作伙伴客户,主要是将第四范式解决方案融入其产品以满足终端用户特定需求的第三方系统集成商。

其中,在2018年、2019年、2020年以及截至2020年及2021年6月30日止六个月,自直签客户产生的收入分别占总收入的19%、21%、15%、13%及29%。同期内,第四范式前五大客户合计占总收入分别为60.1%、40.9%、17.4%及16.5%。其最大客户占总收入分别约17.7%、20.6%、5.2%及3.9%。

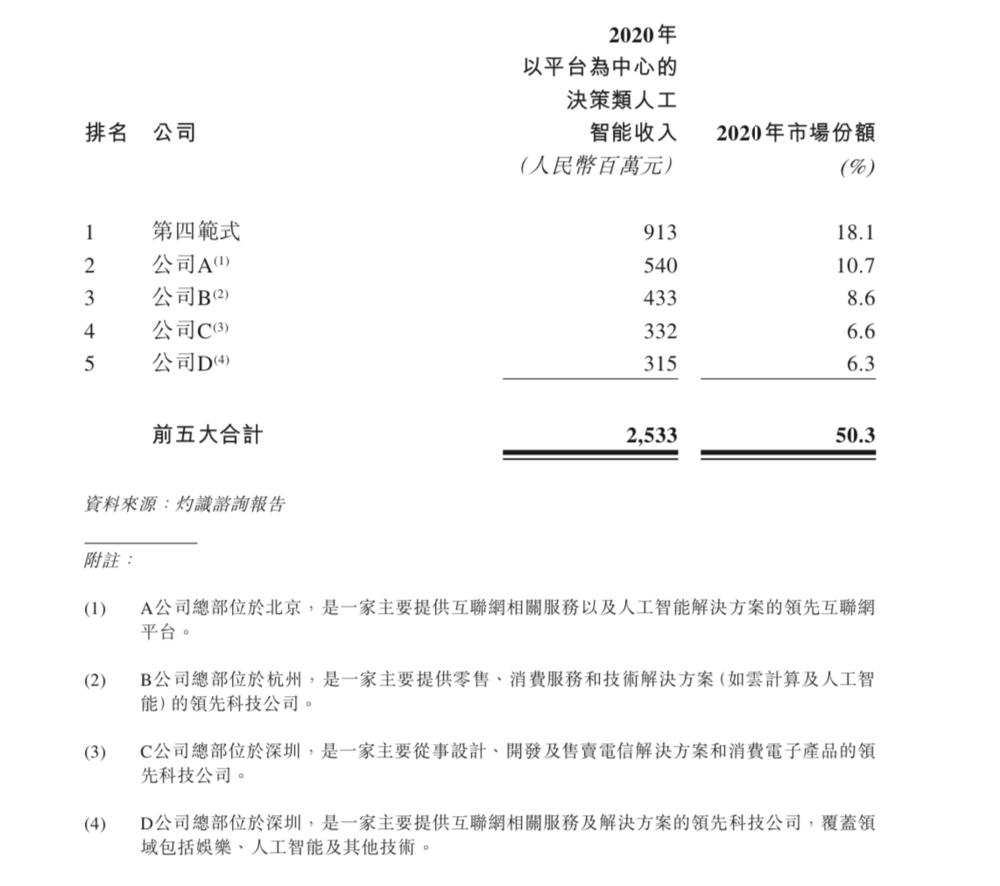

在友商竞争方面,第四范式在招股书中列了四家企业,根据注释来看,可以猜测,公司A为百度,B为阿里巴巴,C为华为,D为腾讯。

图片来自招股书

亏损、并购,折射新隐忧

而与大厂竞争,避免不了地就是在研发上的巨额投入,尤其是在技术领域。从披露的信息来看,在研发上,第四范式也很舍得投钱。

在2018年、2019年、2020年及2021年上半年,第四范式研发费用分别为1.93亿元、4.16亿元、5.66亿元及5.78亿元,占同期收入的比例分别为151.2%、90.6%、60.0%及73.4%。

与此同时,第四范式2018年、2019年、2020年期内亏损分别为3.72亿元、7.18亿元、7.5亿元。2021年上半年期内,其亏损为11.87亿元,上年同期为亏损3.88亿元。

而第四范式在今年上半年的亏损,甚至超了过去三年每年的全年亏损额。

关于亏损,第四范式在招股书中称,亏损净额主要由四个方面产生:

用作开发并提升解决方案及技术能力方面的研发开支;

用作增加品牌知名度及扩大用户群的销售及营销开支;

一般及行政开支,主要归因于向雇员支付的以股份为基础的薪酬;

及与授予投资者若干优先权有关的赎回负债利息开支。

可以看出,除了研发外,销售成本和营销成本也相对较高。

招股书显示,第四范式销售工作涉及对客户进行有关其人工智能解决方案的使用、 技术能力以及良好效果的教育。客户通常会进行一个漫长的评估过程,销售周期从作初步评估到付款一般需时一至三个月,有的甚至可延长至数年不等。此外,潜在客户的规模可能导致更长的销售周期。

所以,在本次募资金额的用途上,第四范式也没能免俗地把钱投入到基础研究、技术能力和解决方案开发;扩展产品、建立品牌及进入新的行业领域;寻求战略投资和收购机会;用作一般企业用途这四个方面。

需要指出的是,第四范式已经在投资并购和进入新行业等方面有了一些动作,比如今年第四范式以1.98亿元对广州健新进行收购、2亿元收购上海伊飒海,并对理想科技的4500万元增资,总金额超过上半年营收的50%。

据了解,广州健新是能源电力行业数字化和智能化平台服务提供商,理想科技则是一家为金融行业的客户提供一站式运维自动化解决方案的软件开发商。而在能源制造业,第四范式也与宁德时代达成战略合作。

虽然投资并购是进入新行业的最快方法,但第四范式如何将被收购企业发挥出作用,以及在重研发阶段,如何平衡投资并购费用与研发等关键环节的投入也是个值得关注的问题。

值得一提的是,由于第四范式的业务特性,它有自己的一套估值逻辑:就是把SaaS、一次性收入和硬件收入按照比例拿出来进行倍数折算,最后再加起来,且没有可对标的上市企业。所以我们暂时无法给出合理的市值预估,而最新一轮融资后其估值为35亿美元。

我是本文作者张雪,关注5G、云计算、企业服务,微信:zhangxue-0929,欢迎行业人士聊天爆料(加微信备注身份)

如对本稿件有异议或投诉,请联系tougao@huxiu.com

End

想涨知识 关注虎嗅视频号!

原标题:《又一家AI独家兽要上市,它能打破赴港上市“魔咒”吗?》

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司