- +1

宝能、万科、恒大、安邦:最惨主角团

文 | 蟪蛄

编辑 | 王方玉

出品 | tide-biz

六年前的暑期,籍籍无名的潮汕商人姚振华震惊市场,通过旗下钜盛华、前海人寿先后三次举牌万科,到8月26日,硬生生买成了持股15.04%的第一大股东。

举牌动作引起万科原大股东华润系的反攻,一度以15.29%的持股比例再次登顶。但宝能的疯狂买入远超预期,到12月初已经累计买到20.01%,最高峰持有股份比例达到25%,接近要约收购。

当时整个事件里相当精彩的部分,不仅有宝能系和华润的斗法,更刺激的是恒大和安邦的火线介入,把局面彻底推向高潮。截至2015年12月7日,安邦系花掉79-109亿元购入万科5%的股份形成举牌。在此之前,恒大已经于8月、11月两次举牌万科,持股比例一度超过了10%。

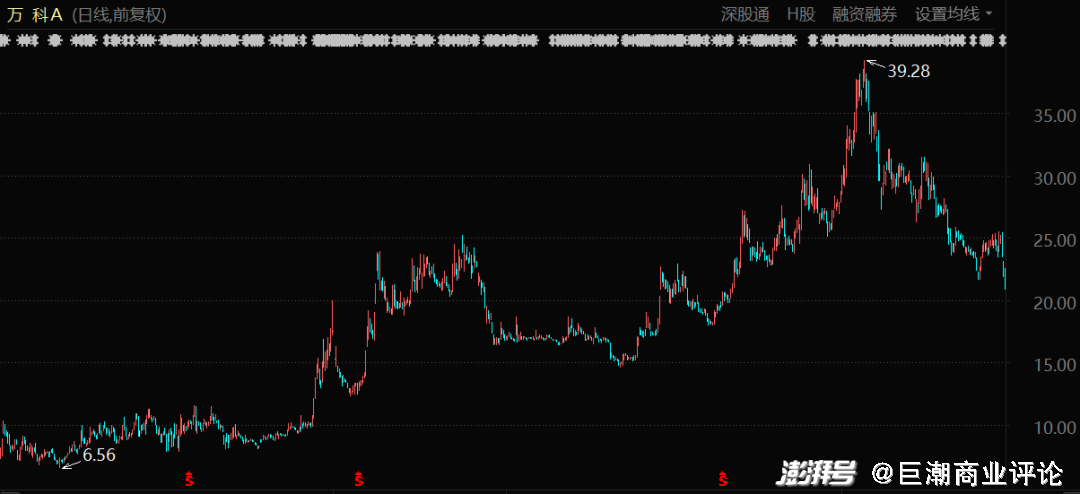

宝万之争期间万科股价变化(2015年1月-2018年6月)

一场A股历史上最有名、最激烈的股权争夺战,最终伴随着恒大转让股份巨亏70亿元、宝能获利400多亿缓缓退出、深圳地铁入主万科而终结。但六年之后的今天,我们发现这场大事件的“主角团”们,已如同魔咒一般全部陷入尴尬:

万科的股价自2018年1月24日见顶之后一路下跌,从39.28元一路暴跌至17.56元,跌幅超过52%,并且在随后一路震荡至今。过去三年半时间里,万科股价累计跌幅超过了40%;

宝能没能延续自己在万科身上的辉煌战绩,此后在生鲜、汽车等领域的投资陷入风险,就在8月11日,宝能汽车宣布了新一轮高达60%的裁员,颓势明显;

恒大当时亏掉70亿没有危及自身,但2019年之后的资金压力越发沉重,波及无数银行、建筑建材供应商,其流动性困局已经成为全国关注的焦点;

安邦更是经历了大地震,董事长被判诈骗罪,集团更名大家保险,昔日神秘而充满能量的气场烟消云散。

“宝万之争”作为一场资本战役可以彪炳千秋。但主角们各自波折的境遇,让这场战役更像是一面镜子,折射出资本市场的尔虞我诈、波诡云谲。

2017:渡劫的开始

“保险”是这一年主角团们的关键词。

2017年,姚振华被禁入保险业10年。押注万科获得成功之后,宝能将下一步的投资重心放在了汽车和零售方面。

他对于新能源的风口判断准确,入局不晚。观致汽车的CTO、研究院院长柏争先曾经判断:

“我们不认为未来汽车仅仅是纯电车,或者仅仅是燃油车,在很长一段时间内,中国汽车市场上还是会多种技术路径并存。”

观致汽车在2017年被收购之前以燃油车为主,宝能入主之后,开始规划各类新能源、混合动力车型,计划进行全面覆盖。

但2017年其实不是新能源汽车的好年份。

行业先锋蔚来在这一年估值仅为50-55亿元,没能获得融资且巨亏了50亿元;小鹏汽车获得了融资,但连生产资质都没有,只能由海马汽车代工生产第一款车型G3;理想汽车(当时还叫车和家)仍然全情投入在SEV小型车项目,到2018年初才宣告暂停。也就是说,当时的理想连主打产品还尚未确定。

虽然外界一直有诟病“宝能造车,实为圈地”的说法,但是从其后面的运作可以看出,圈地是一方面,姚振华还是很想把汽车产业做出来的。

他先是进一步花15.6亿元增持观致汽车12%的股份,然后又在2020年收购了东风标致雪铁龙的50%股份。如果仅仅是为了凭新能源汽车生产资质去拿地,大可不必如此花钱,几次大规模的汽车资产的收购,也是其陷入困境的部分原因。

恒大旗下的恒大人寿活跃异常,被坊间认为极有可能是在效仿前海人寿。经过了资本市场的一系列骚操作之后,在2017年2月最终被监管部门处罚——限制股票投资一年,两名责任人分别行业禁入五年和三年,下调权益类资产投资比例上限至20%、责令撤换另两名相关责任人等等。

恒大人寿在创业期声势浩大

但彼时的恒大意气风发:收入超过3000亿元,净利润243.72亿元,比2016年的利润高出足足192.81亿元,股价从5元暴涨到最高32元。相比之下,这点处罚实在算不得什么。

这一年的万科仍然站在恒大和融创的对立面,给行业“制造焦虑”,公开表示“已经对12个城市的13个项目计提跌价准备”。

2017年境遇最为不良的,是最晚入局的安邦。6月份,银监会窗口指导各大行,要求排查包括万达、安邦、海航集团、复星、浙江罗森内里在内多家企业的境外授信及风险分析,重点关注并购贷款及内保外贷的情况。几乎同时,董事长吴小晖因“个人原因不能履职”。

在此之前两个月,一场席卷中国金融市场的监管战役已经徐徐展开。4月,原保监会主席项俊波涉嫌严重违纪接受组织审查,注定了吴小晖与安邦的结局。

2018:活下去

命运的审判悄然而至。

安邦的命运在2018年迎来新的转折点。

2月23日,原保监会正式依法接管安邦集团,在接下来的两年时间里,对这家负债高达两万亿的巨无霸进行了细致的资产处置与剥离,2019年,安邦保险正式告别历史舞台,剥离了大量资产的安邦保险,最终变成了一个全新的面孔——大家保险。

造车、保险、海外并购。在多个方面玩得风生水起的安邦、恒大和宝能们,开始陆续面对命运的审判。

万科则是开始了对自己和行业的审判。“活下去”,是其在2018年喊出的一个臭名昭著的口号。在此之前一个月,郁亮在万科南方区域月度例会上也提出过“未来三年的目标是活下去”。

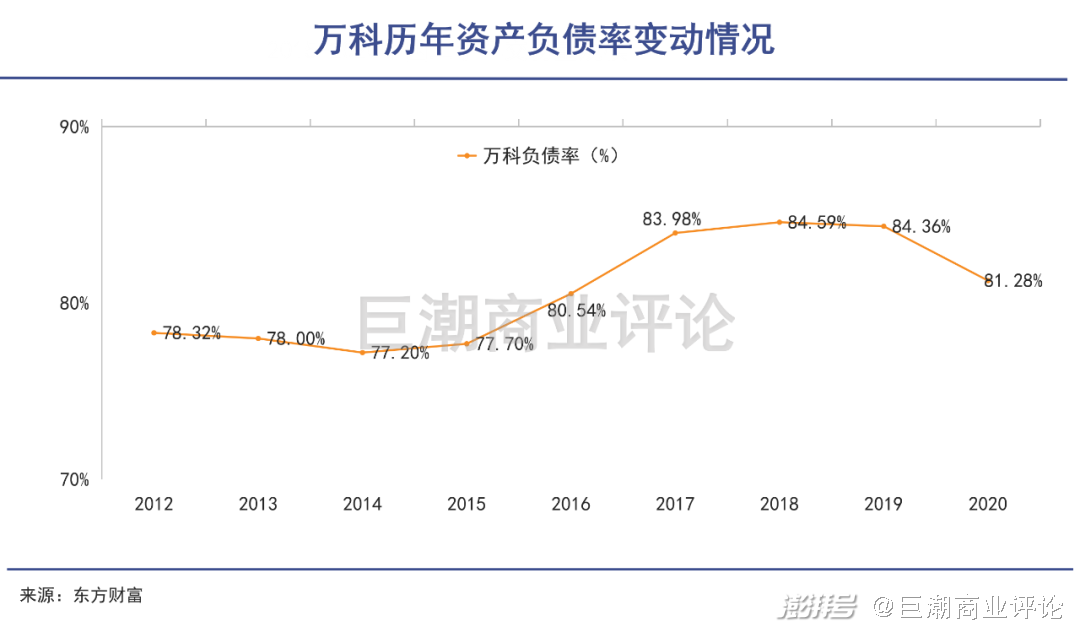

之所以会喊出这样耸人听闻的言论,首先就在于万科对自己经营的审视。2018年上半年,对现金流极端看重的万科发现,自己经营性现金流持续为负,中报负债率84.7%。根据万科的判断,这意味着2018年就是房地产的时代大拐点。

谨慎异常的万科强烈表态,并提前应对危机,2018年成了其历年资产负债率的高点。但老对手恒大就没有万科这样谨小慎微的经营逻辑,而是一贯地高举高打。

2018年,恒大毛利润1689.5亿元,同比2017年增长50.5%,净利润722.1亿元,同比增长106.4%,营业额4662亿元同比增长49.9%,几乎所有经营数据都在这一年达到了恒大历史的最高峰。

当年6月,恒大进军新能源汽车领域,并在随后开始了一系列的投资布局:

6月份,通过67.46亿港元收购香港时颖公司的方式投资Faraday Future,这些投资最后变成了FF公司20%的股份;

2018年9月,恒大集团向广汇集团注资144.9亿元,拿下40%股权成为其第二大股东;

2019年1月15日,恒大以9.3亿美元入主瑞典电动汽车公司NEVS;

1月25日,恒大又以10.59亿元收购上海卡耐新能源58.07%的股权,成为其第一大股东;

1月29日,恒大以1.5亿欧元入股瑞典超跑公司柯尼塞格;

3月15日,恒大又以5亿元收购湖北泰特机电有限公司70%的股权,后者全资持有荷兰e-Traction公司;

动作之大甚至比宝能还要激进——毕竟恒大要比宝能有钱得多。随后,新能源汽车的相关资产被逐渐装到了香港上市公司恒大健康里,恒大健康也成为了恒大汽车最核心的新能源资产平台。

但收购了观致汽车的宝能,则因此持续承受亏损,2018年亏掉22亿以上。亏损的同时,分布在各省的各种“宝能新能源产业基地”,签约、圈占一点都没含糊,从最早2017年的沈阳、广州的产业园,到2018年3月的西咸新区,再到2018年10月与昆山区政府签署系列投资合作协议,并建设昆山宝能新能源汽车产业园等等,加在一起累计数万亩。

宝能和恒大通过新能源汽车项目,在全国大举拿地,不仅受到了媒体的质疑,也引来了监管的排查。

2020年11月27日 国家发改委下发了《关于开展新能源汽车整车生产及项目情况调查的通知》,要求各地发改委在11月18日前向国家发改委产业司上报各地新能源汽车的投资情况。

2021:出血点

如今大家保险的总价值,还不如吴小晖2014年花出去的钱多。

谨慎的万科在2018年之后判断对了行业趋势的变化,并且保持了较好的财务表现——甚至被很多投资者判断一直在隐藏利润,但也没办法扭转资本市场对自己的看衰。

2020年开始,地产隐藏着的风险因素开始显现。8月20日,住建部和央行为限制开发商融资,约谈12家房企并出台了房企融资的三道红线(又称“融资新规”),并于2021年1月1日起全行业推行。

这个政策相当于给地产商套上了一个颈圈,使其难以进食(融资),难以长大(扩张),而本来就已经是超高负债率的地产商们,原本就依赖于通过融资借新还旧,融资被设置了上限之后,大量地产公司很快陷入困境。

其中受到影响最大的当属恒大。这个全国最大的地主,在经营和扩张的过程中严重依赖贷款,同时在新能源汽车、足球、矿泉水和粮油等项目上持续下注,出血点非常多但入账完全依靠房产销售,注定了会在收紧信贷的过程中痛苦不堪。

通过观察中国恒大的股价走势,可以看到这次政策的杀伤力之强,影响之深远。恒大股价自2020年7月初开始暴跌,8月中旬开始进入到持续性下跌状态中。进入到2021年之后,包括恒大物业、恒大健康、恒腾网络在内的多个上市公司平台股价全部下跌,整个恒大系的系统性风险已经彻底显现。

同样是地产公司,万科作为行业中自有资金盘子最大、实力最雄厚的企业,在政策制定的几个关键节点上,股价基本没有受到任何影响,2020年8月、2021年1月都没有出现明显的下跌行情。到2021年2月开始,才和整个行业一起陷入到新一轮的暴跌之中。

2020年,姚振华上马了一个全新的大项目:宝能生鲜。这是一个覆盖全国范围的超大型社区生鲜门店连锁项目,开店数量以万计算,城市扩张速度令人咋舌。

这原本是很容易理解的项目,瞄准社区高频次、高粘性的生鲜消费再配合宝能集团在物流、地产、生鲜领域的积累,迅速铺开以获得规模优势进入良性循环……但好巧不巧的是,正是在这一年,社区团购的热潮来了。

互联网公司用低价、补贴的方式攻占社区零售市场,社区团购的模式下,互联网公司可以直接从企业批量采购,然后绕过社区门店直接批售给用户。在这种模式下,即便是不用补贴,仍然可以把商品做到比社区门店更低的价格。

急速扩张的宝能生鲜遭遇了强大的对手,实际上不仅是宝能生鲜,包括永辉、大润发等一系列线下零售的大玩家无一不受到社区团购的剧烈影响。自2021年初开始,宝能生鲜在各地的负面消息传出:业务停滞、工资缓发、裁员、管理混乱……对于宝能生鲜来说,前途如何已经成了严峻的问题。

宝能生鲜被爆出拖欠员工薪资

根据《财经》获得宝能汽车的财务数据显示,2020年其业务收入为19.99 亿元, 截至2020年末,公司总资产为295.78 亿元,负债约为 262.76 亿元,净资产仅剩33.02亿元。

两大项目,最终成了宝能的两个巨大出血点。

2020年2月,银保监会结束了对安邦集团的接管兑付了1.5万亿的中短期理财。从此,大家保险成为了一家总资产210.76亿元、负债5.85亿元的中型保险公司。按照2021年7月保险保障基金的挂牌价格,曾经的安邦,现在的大家保险,98.78%的股份价值336亿元——还不及吴小晖2014年一年花出去钱的总数。

写在最后

投资者对于宝能的态度和情感非常复杂。于二级市场的投资而言,宝能在2015年一片创业板、科技股的狂热之中选择了万科,几乎以一己之力挖掘出这家房地产龙头巨大的投资价值,并吸引了多方势力共同“参战”,事实上为在此之后多年的价值投资大行情奠定了基础。

姚振华同时还进行了包括格力、南玻A、中炬高新等几笔成功的投资,这些都是在A股市场都具备划时代意义。在参与宝万之争的几方势力中,姚振华在投资眼光、运作能力、对市场的指引意义上来看都是独一档。

但转战实业,进军汽车、生鲜零售之后的姚振华,又展示出了其失败的一面,几个大项目不仅没有大的效果,反而将其多年的宝万光环折损殆尽。

进入到2021年下半年,姚振华兄弟分家,剥离地产,同时在资金紧张的情况下参与中炬高新的定增,显示出他很有可能是在回归“价值投资”。如今在优势项目中投下重注,对于姚振华和宝能来说,这已经是一个不容有失的关键转折。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司