- +1

欧普康视半年报:主营产品毛利率下滑,控股股东大幅减持

欧普康视近期发布2021年中报,数据显示,公司报告期间产生营业收入5.70亿元,较去年同期增加91.94%,录得归母净利润2.56亿元,较去年同期增加100.09%。

同日,公司发布定增募集说明书(修订稿),拟募资总额预计不超过21.96亿元,投资于接触镜和配套产品产业化项目、社区化眼视光服务终端建设项目。上述项目拟投产的镜特舒湿润液、软镜尚未获得医疗器械注册证。

2020年至2021年上半年,公司主营产品角膜塑形镜的毛利率有所下滑,未来或面临竞争加剧的风险。2021年上半年,公司控股股东、实控人陶悦群减持公司股份1199.99万股(占公司总股本比例1.97%)。此外,公司董事Fu Zhiying(付志英)和卫立治今年6月提出减持计划。

新增较多子公司扩大营收 非经常性损益对利润影响较大

欧普康视的主要产品是角膜塑形镜及其护理产品,用于视力矫正和近视控制。

2021年上半年,欧普康视完成营收5.70亿元,同比增幅达91.94%,一定程度上归因于去年同期基期数据较低。2020年一季度,受疫情影响公司单季营收为1.04亿元,同比下降14.11%。2021年一季度,公司单季营收为2.87亿元,同比增加175.99%。另外,公司当期新纳入合并范围的子公司数量较多,合计52家。

报告期间,公司录得归母净利润2.56亿元,同比增加100.09%,高于当期营收增速;扣非净利润为2.11亿元,同比增加89.60%,略低于营收增幅,表明公司当期的非经常性损益较高。期间,公司非经常性损益为4497.09万元,较去年同期增加2833.31万元。

此外,2021年上半年,公司期间费用为30.33%,较去年同期减少4.60个百分点。公司当期发生的销售费用、管理费用和研发费用分别为10832.01万元、4788.84万元和1328.42万元,同比分别增加66.77%、55.83%和58.53%,均小于当期营收增幅。

主营产品毛利率下滑 未来行业竞争或加剧

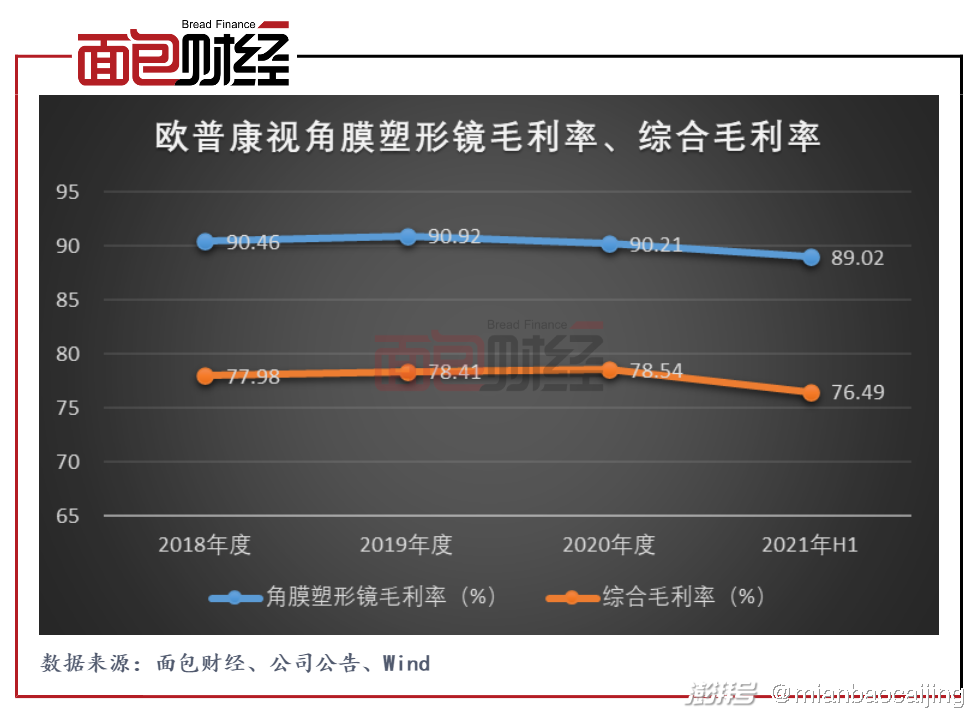

2021年上半年,欧普康视的主营产品为角膜塑形镜,该产品贡献营收3.25亿元,占过半当期总营收。期间,该产品的毛利率为89.02%,同比减少2.76个百分点,公司综合毛利率为76.49%,同比下降2.19个百分点。数据显示,2020年至2021年上半年,公司角膜塑形镜的毛利率均出现下滑。

此外,根据公司2021年半年报,目前,经国家药监局批准注册的角膜塑形镜除公司生产的产品外,另有7个进口品牌和1家国产品牌,该产品面临的品牌竞争或将加剧。根据公司可比上市公司爱博医疗(688050.SH)的2020年年报,该公司角膜塑形镜产品自2019年3月取得产品注册证,2020年该产品(含试戴片)的销量突破10万片,产生营收4126.04万元,较去年同期猛增479.59%。

实控人大举减持

2020年12月16日晚,欧普康视控股股东、实控人陶悦群提出拟减持公司股份不超过1200万股(占总股本的1.976%)。截至2021年2月9日,陶悦群的减持计划实施完成,实际减持公司股份1199.99万股(占总股本的1.97%)。在此期间,公司前复权的股价整体呈上行趋势,区间涨幅超过50%。

此外,6月10日晚,公司公告称公司董事Fu Zhiying(付志英)和卫立治拟减持公司股份分别不超过8.61万股和3.5万股。

报告期间,公司股东持股数量增加的主要原因为送转股。2021年5月,公司向全体股东每10股送红股3.5股(含税),同时以资本公积金向全体股东每10股转0.5股。

除陶悦群外,公司前10名股东中,南京欧陶信息科技有限公司、陆股通、中国银行—广发医疗保健股票型证券投资基金、全国社保基金四零六组合和中国建设银行—诺德价值优势混合型证券投资基金曾于2021年上半年主动减少持股。

拟定增募资逾21亿元 拟投产产品尚未注册

近日,欧普康视发布定增募集说明书(修订稿),预计募资金额不超过21.96亿元,募投项目均已完成备案且无需环评。

欧普康视称接触镜和配套产品产业化项目拟生产硬性透气接触镜、镜特舒护理液、镜特舒湿润液、软镜等产品,上述产品的投产及上市需取得医疗器械注册证,可能存在募投项目建成后,部分产品因未通过注册而无法生产的风险。

此外,公司称通过接触镜和配套产品产业化项目,其生产能力将扩大。但截至2021年1-3月,公司硬性角膜接触镜和护理产品的产能均尚未充分利用,扩产后的产能或将难以消化。

此外,逾八成的募资将用于社区化眼视光服务终端建设项目,公司将在安徽、江苏、湖北、山东、福建、陕西、广东、河南布局并建设眼视光服务终端1348个,旨在提高企业产品市场占有率。根据公司2021年半年报,公司在华东地区获得收入3.62亿元,约占当期营收逾六成,而湖北、河南、陕西和广东分别属于华中地区,西北地区、华南地区,当期贡献的收入较少,分别为0.48亿元、0.30亿元和0.35亿元,在上述地区投建服务终端或存难达预期业绩的风险。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司