- +1

度小满金融的“失落”

原创 萧烟 潜观研究所 收录于话题#度小满金融1个

文|萧烟

“B和A、T已经不是一个量级的。美团有机会成为A、T一个量级的公司,因为我们创造的价值足够多,餐饮、旅游、到店综合品类每个领域都可以值几百亿美元。”

早在2017年,美团CEO王兴的这段采访,毫不隐患地以一个圈内人身份揭示了百度的尴尬处境。

曾几何时,在PC互联网时代,百度可是独占鳌头,几乎包揽了所有互联网流量入口。而进入移动互联网时代,百度的“迟缓”布局让他掉出了互联网第一梯队。

错失移动互联网红利的百度,不仅原有的“搜索+信息服务”份额被其它巨头挤占,也让其在新领域的拓展举步维艰,比如金融科技。

相比阿里、腾讯、京东、美团等,百度在开展金融业务时缺乏消费场景支撑和获客渠道,让度小满金融成了“扶不起的阿斗”。而在网贷新规、征信管理办法陆续出台后,度小满的处境变得更加艰难。

百度“失去”的十年,或造成了当下度小满的“失落”。

01

失之东隅

1999年底,身在美国硅谷的李彦宏看到了中国互联网的市场潜力,辞掉了硅谷高薪工作,于2000年回国创业。而这一年,正值美国互联网泡沫破灭的至暗时刻。

“众里寻他千百度”,辛弃疾的词给了李彦宏灵感,由此有了“百度”。彼时,中国仅拥有900万互联网用户,而截至2020年,该数据达到了9.89亿。

PC时代,搜索引擎是流量入口,尤其在2010年谷歌退出中国后,百度几乎是无人能敌,全面收割互联网红利,由此得了“现金奶牛”的头衔。

8年后,一则“谷歌重返中国市场”的消息闹得满城风雨。李彦宏在朋友圈豪气回应,“如果Google决定回到中国,我们正好可以真刀真枪地再PK一次,再赢一次。”而微博一则关于“谷歌和百度,你会选择哪一个”的投票中,仅两个小时,在参与投票的人中,有超7成的人投了给谷歌。2016年轰动中国互联网的魏则西事件后,竞价排名已将百度从神坛上拉下,网民或不再买账。

进入移动互联网时代,百度错失良机,造成了后来的被动局面。李彦宏也在多次表露自己的懊悔,“我一直抵制在移动互联网做太多的事情,这一态度直到2009年前后,也就是iPhone进入中国市场、Android设备变得流行后才发生了变化。但是因为我们的起步太晚,弄明白什么对百度最重要、最相关,花费了我们一些时间。”

对比A、T两家公司的转型,虽然也经历过彷徨,但最终还是步入正轨,阿里在2011里提出“All in无线”战略后,手淘、天猫、支付宝逐渐成为体量巨大的航母级移动应用,而腾讯则在2011年推出微信,最终有了今天国内最大的社交通讯软件。这些移动应用就像是移动的流量池,为两家公司输送源源不断的用户。

更重要的是,后起之秀诸如拼多多、美团、滴滴、字节跳动,即使起步晚,却也能躲过巨头的“围剿”在移动端扎稳了根,形成流量闭环。反观百度,至今在移动端仍未有现象级的产品,仍在吃老本。从市值来看,百度已跌出中国互联网公司前五,被拼多多、美团超越。此前在2011年,百度市值一度超越腾讯、阿里,成为中国互联网企业市值第一的公司。如今,已是时过境迁。

百度在移动端的失利,不仅使得原有的“搜索+信息服务”份额被字节跳动、腾讯等瓜分,也造成了百度金融产品——度小满金融的尴尬处境。

蚂蚁、京东科技、美团金融、滴滴金融、携程金融等产品背靠淘宝、京东、美团、滴滴、携程等APP,这些产品既有上亿用户信息,又拥有“衣食住行”消费场景,为培育金融业务提供了“绝佳土壤”。而腾讯、字节跳动虽然消费场景优势不明显,但微信、抖音的高留存、高活跃度、高粘性用户,为金融业务转化提供了坚实的用户基础。

反观度小满金融,虽然有百度作依托,但搜索服务的用户信息留存有限,也很难做用户跟踪和转换,缺少粘性用户,缺乏消费场景,即使有技术傍身,但缺乏流量和场景的金融科技难有大作为。

数据来源:胡润、泽平宏观

从胡润发布的金融科技公司估值来看,度小满金融估值为200亿元,与之形成对比的是,蚂蚁集团估值为1万亿元,陆金所2700亿元、微众银行为1500亿元,京东科技为1300亿元,估值已不在同一个量级,甚至从线下转到线上的苏宁,其金融产品苏宁金服估值也已达500亿元。可见,度小满金融的尴尬处境。

在移动互联网时代“失之东隅”,百度试图在万物互联时代“收之桑榆”,发力智能家居、智能出行等AI领域,抢占下一个赛道的流量入口。

2019年,李彦宏发布内部信,宣布“夯实移动基础,决胜AI时代”的整体战略。从百度一季度财报来看,AI商业化确实有所提速,百度核心收入中在线营销收入为163亿元,同比增长27%。非营销收入为42亿元,同比增长70%,主要受云服务等推动。

这次李彦宏的眼光是长远的,然而,智能出行等领域的布局是一场持久战,盈利或遥遥无期。李彦宏的“弯道超车”胜算又有多大?

正如其所言,“自动驾驶有可能在未来10年,甚至20年内都不会成熟。因此,在自动驾驶上进行持续、大量投资,对于保持技术领先是必不可少的。”

02

无用武之地

“百度金融要用华尔街的视角看待行业,用互联网的方式追赶华尔街在金融业发展中所发挥的影响力。”2016年,李彦宏在百度金融(FSG)成立一周年仪式上放出豪言。

当时,百度金融在教育分期市场上小试牛刀,李彦宏看到了金融领域的远大“钱景”。然而,李彦宏可能没有预料到,从鼓励金融创新到金融严监管,短短5年时间,金融科技的生态已发生了根本的变化。

百度开始酝酿金融业务始于2013年,那时正是互联网金融兴盛时期,百度上线了理财平台。2015年,百度成立金融服务事业群组(FSG),整合了所有金融业务,加速扩张金融版图。2018年4月,金融服务事业群组完成拆分,百度金融改名“度小满金融”。

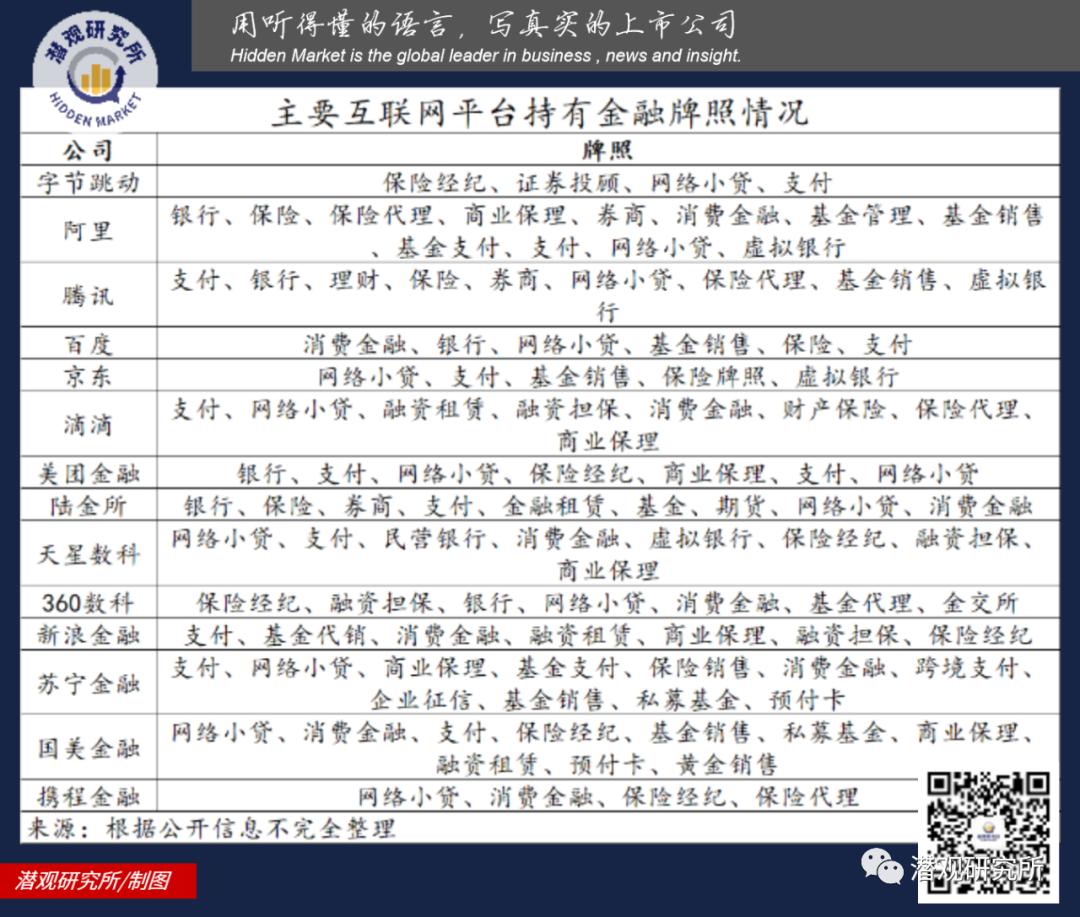

2019年5月,百度通过投资哈尔滨哈银消费金融公司,抢跑AT,率先拿到消费金融牌照,此前还拿到了网络小贷、银行、支付、基金销售、保险经纪牌照。

应该说,百度在获取牌照的敏感度还是优于对移动端转型的判断。只是,未来可能面临着“英雄无用武之地”的尴尬,这主要源于以下两大压力。

一是竞争压力。

度小满虽然已获得了支付、消费金融、网络小贷等牌照,但对比蚂蚁、京东科技、美团金融等缺乏购物、旅行、住宿、餐厅等应用场景,三张含金量高的牌照大打折扣。

度小满的支付应用原为百度钱包。早在2016年,其宣布支付账户突破1亿。2019年,度小满钱包还和央视“春节联欢晚会”达成独家合作,为度小满带来了大量用户,一时羡煞其它巨头,然而,最终的用户留存效果却不好。根据艾瑞咨询发布的2020年第一季度第三方支付交易规模市场份额来看,支付宝仍然占据绝对优势,占比55.4%,其次是微信支付(财付通),占比38.85,而度小满则在十名开外。

在消费金融方面,百度早早锁定了教育场景,推出“百度有钱花”,为主流教育平台提供分期信贷服务。百度曾在2016第四季度财报中提到,“百度有钱花”占据教育信贷领域75%的市场份额,合作教育机构近3000家,环比增长约80%,服务学生数环比增长约45%。然而,重押的课外教育虽然市场大,但行业乱象较多,教育机构跑路现象频发。此前,英孚教育和百度金融合作的教育分期借贷被质疑“套路贷”,一时舆论哗然。今年以来,教育行业“双减”政策落地,校外教育更是遭遇滑铁卢,业务发展和资金来源均承压,多个在线教育股大跌,这对以“教育分期”作为主战场的度小满来说,将是一大考验。

从数据来看,2019年底,度小满曾透露,累计发放贷款超5000亿元。对比其它金融科技公司,蚂蚁集团2019年一年累计发放贷款1.7万亿元。腾讯“微粒贷”,截止到2019年累计放款额超过3.7万亿元。由此,可见度小满的贷款量级和A、T两家公司,不可同日而语。

二是监管下的转型压力。

今年1月,央行发布《征信业务管理办法(征求意见稿)》。该意见将为金融经济活动提供服务、用于判断个人和企业信用状况的各类信息界定为信用信息,其信息服务活动界定为征信活动。此外,利用该信息对个人或企业画像、评价等业务也界定为征信业务。

这意味着金融科技公司依靠搜索、支付、购物、打车、订餐、旅行、住宿、通信服务等用户信息,提供金融服务,均将纳入征信范畴。最直接的是,金融科技公司原有的助贷模式(通过海量场景数据为银行等金融机构撮合贷款、提供技术服务、信用评级和风控管理)涉及征信业务,均将纳入监管。

若要开展以上征信业务,首先需要持牌经营。目前,仅有百行征信、朴道征信持有个人征信牌照,而两家公司背后最大股东分别互联网金融协会和北京金控,一个是监管机构,一个是国资。虽然,蚂蚁、腾讯、京东科技、小米等也在股东之列,但后期仍需考虑是否为了继续做助贷业务,将数据共享出去,从直接助贷变成间接助贷,中间的有多少利可图。而对于还没拿到牌照的如度小满等金融科技公司而言,当下最头疼的是助贷业务生存问题。

早在2018年7月,在“Create 2018”百度AI开发者大会上,度小满高调推出“三大助贷黑科技产品”,包括云帆开放平台2.0和磐石一站式金科平台,以及全面升级ABS云平台。其中,“云帆”主要是围绕消费金融机构获客、风控、经营管理等问题,搭建全链条接入能力;“磐石”集合了反欺诈产品、信用产品、验证类产品和智能催收产品;“智能ABS”则是主要围绕消费金融的资金业务展开。

征信办法出台后,度小满引以为傲的三大产品都面临着“合规”问题。度小满又将如何应对呢?

未来,金融科技从严监管已是大趋势,行业生存和盈利空间均收窄。李彦宏的“对标华尔街”的梦想还能实现吗?

原标题:《度小满金融的“失落”》

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司