- +1

流动性经济学|伯南克的信用观与美联储的灭火行动

一旦发现隔壁着火了,当务之急是与邻居一起灭火,而不是指责邻居的粗心大意。因为一旦火势蔓延,自家的宅子也不保。这是伯南克等三位“救火队长”在《灭火》一书对央行的警示。

房地产市场崩溃(全美房价下跌30%)引发的次级抵押贷款违约潮(峰值时高达30%)是2008年金融危机的导火索,恐慌的蔓延才是大衰退产生的真正原因。危机发生时,次级抵押贷款占所有抵押贷款中的1/7,违约率较高的浮动利率次级贷款占比1/12,故银行有足够的资本缓冲。然而,次级债违约潮还是恐慌情绪的载体,它蔓延到了短期批发融资市场和非抵押信贷市场,损害了金融机构的信用,再加上杠杆产生的放大效应,最终导致实体经济的收缩。

2006年初,美国大中城市房价同比增长开始下滑,2007年1月开始负增长,至2009年1月触底反弹。2007年初,次级抵押品价格指数也开始下滑,在7月9日法国巴黎银行宣布冻结赎回三只持有美国次级抵押贷款支持证券的基金时,该指数已经下跌约40%。此后,恐慌引发的流动性问题开始蔓延至其他市场,抵押品信用整体下滑,折扣率(haircut)上行,同业拆借利率和信用利差也上升。

这就是加里·戈登所称的“大肠杆菌效应”——在知道几起汉堡受污染事件之后,有些消费者会拒绝所有肉类食品,而不是试图弄清楚哪些商店、哪些地区的哪些肉类食品受到了污染。金融危机中的恐慌情绪类似,贷款人会“一刀切”式的认为所有抵押品都会出问题,会要求更高的风险溢价和折扣率。这正是金德尔博格(Kindleberger)所说的从“惊恐”到“崩溃”的过程。2008年金融危机带来的经济衰退程度仅次于1929-1933年“大萧条”,两者都与房地产市场有关,但如果能够及时中断恐慌情绪的传染,经济衰退程度或可降低。

2007-2009年金融危机可被划分成四个阶段(Bernanke,2018):

第Ⅰ阶段,2006年1季度,次级债抵押支持证券价格开始下降,表明投资者对次级抵押贷款的信心崩溃;

第Ⅱ阶段,2007年夏,Libor-OIS利差开始扩大,金融机构短期批发融资市场流动性压力上升,至2008年9月雷曼破产后达到峰值;

第Ⅲ阶段,2008年3月,贝尔斯登事件后,ABS利差扩大,恐慌情绪蔓延至证券化市场(包括非抵押信贷),回购市场出现流动性短缺,2008年底开始有所缓解,但延续到2009年中;

第Ⅳ阶段,2009年初开始,银行信用违约互换利差开始扩大,表明银行资产负债表开始恶化(图1)。

图1:2008年金融危机的四个阶段

来源:Bernanke,2018,Brookings institute,东方证券财富研究中心

关于“大衰退”为什么会发生,有两类代表性观点。第一类聚焦于阶段Ⅰ和Ⅳ,重点关注房地产市场、银行信用和居民资产负债表。第二类聚焦于阶段Ⅱ和Ⅲ,关系到批发融资市场的流动性和证券化市场的运行。伯南克称第一类为“资产负债表渠道”,第二类为“恐慌渠道”。哪个渠道对经济衰退更有解释力?如果第Ⅰ阶段恐慌情绪没有向后传递,“大衰退”还会发生吗?

Mian and Sufi(2010;2014b)是资产负债表渠道的代表。金融危机期间,美国房地产市值蒸发了5.5万亿美元,这直接恶化了家庭资产负债表。由于按揭贷款者集中在边际消费倾向较高的低收入阶层,房价泡沫破灭还加剧了贫富分化,降低消费支出,放缓经济复苏的步伐。2008年9月雷曼破产之前,美国1-8月份汽车支出同比下降9%,家具支出下降8%,装修支出下降5%。其后,消费总水平又下降了5.2%。

Bernanke(2018)是恐慌渠道的代表。根据危机演化的四个阶段,伯南克选了72个经济指标,利用因子分析法,从中分离出了4个因子,进而整合成资产负债表因子和恐慌因子。伯南克发现,除住宅开工以外,恐慌因子对经济走势(GDP、生产、消费、就业)的解释力都是显著的,且都要要高于资产负债表因子。

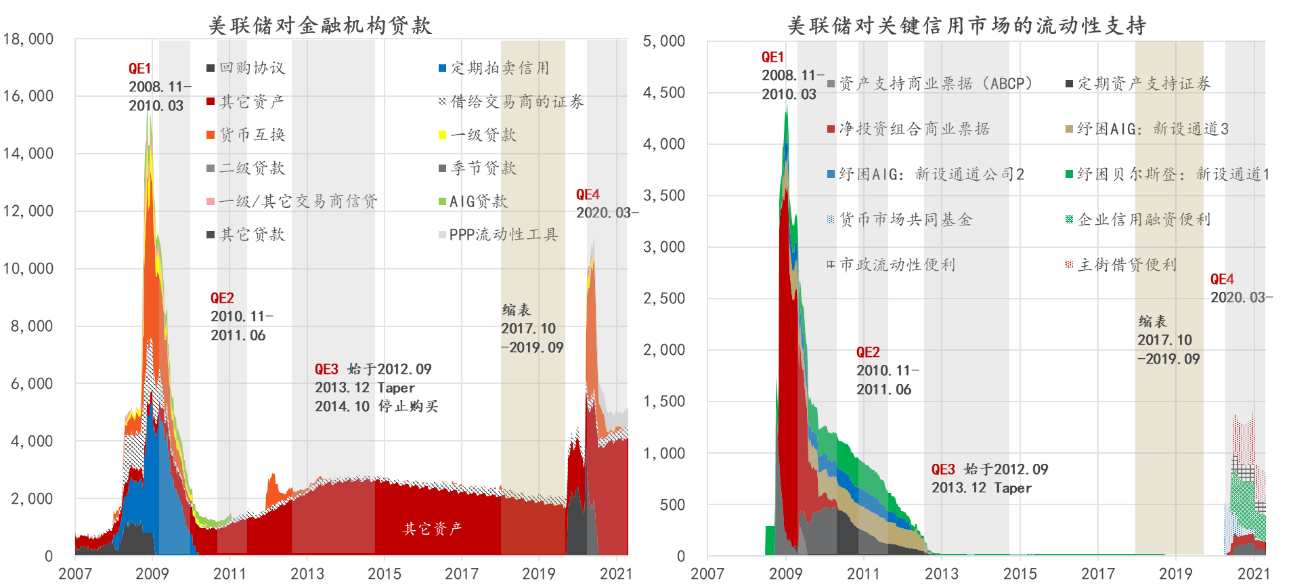

伯南克的“信用观”可完整的表述为:家庭资产负债表的恶化和去杠杆过程可能加剧了最初的经济低迷和复苏的迟缓,但经济衰退的深度主因是融资和证券化市场的恐慌,这扰乱了信用的供给。政策含义是:灭火的最佳策略是在火势蔓延之前迅速行动(伯南克等,《灭火》)。所以,在2008年11月启动第一轮量化宽松(QE1)之前,美联储先是定向纾困金融机构,创设一系列流动性便利工具,向关键的信用市场提供流动性(图2)。伯南克认为,这类政策可以被称为“信用宽松”(credit easing,CE)。

图2:美联储对金融机构的贷款以及对关键信用市场的流动性支持

数据来源:克利夫兰联储,东方证券财富研究中心

在2009在伦敦经济学院(LSE)的演讲中,伯南克区分了量化宽松和信用宽松:“(日本)量化宽松政策的重点是银行储备的数量,即中央银行的负债。中央银行资产负债表资产侧的贷款和证券的构成是附带的。与此相反,美联储的信用宽松政策的重点是其持有的贷款和证券的组合,以及这种资产构成如何影响家庭和企业的信贷状况。”(Bernanke,2009)从这个意义上说,量化宽松是一种寻求改变央行资产负债表规模的政策。央行通过创造准备金来增加负债,补充市场的流动性。而在信用宽松政策中,央行关注的是资产结构,目的是改善金融机构的融资流动性。在纯信用宽松政策中,准备金和央行资产负债表规模都不变。

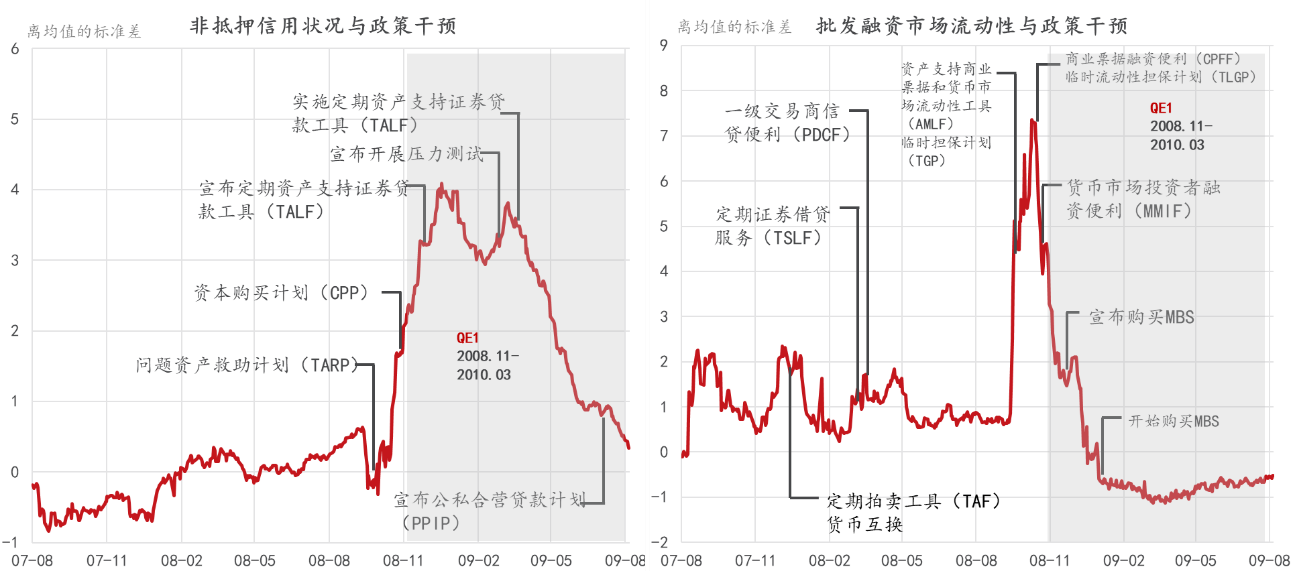

信用宽松政策的效果是显著的。2008年底,非抵押贷款市场和批发融资市场的流动性状况都开始出现好转,而且利差下降的速度非常快(图3)。2009年初,批发融资市场的流动性状况已经回复到雷曼破产之前。非抵押贷款市场信用弹性略低,直到2009年2季度才恢复到均值的1个标准差之内。与此同时,经济复苏进程也启动了。

图3:信用宽松政策的效果

资料来源:伯南克,2018(图13),东方证券财富研究中心

信用是重要的,这是伯南克一以贯之的观点,形成于他对“大萧条”的长期研究中。即便如此,恐慌蔓延的速度和金融危机的爆发还是超出了伯南克的预期。当被问到这场危机中让他最惊讶的是什么,他的回答是:“就是这场危机。”他的反思是,行动还不够快。

卸任美联储主席后,伯南克在2015年出版了一本回忆录,取名为《行动的勇气》。危机10周年之际,他又与另外两位“救火队长”——保尔森和盖特纳合著了《灭火》。

2020年3月,新冠开始在美国蔓延,美股崩盘,多次触发熔断机制。伯南克建议美联储果断采取行动,控制恐慌情绪的蔓延。继3月3日和15日连续两次下调联邦基金利率(下限)至零后,美联储从3月下旬开始通过主街借贷便利、市政流动性便利、企业信用便利等工具,向货币市场提供信用支持(图2)。

这一次,鲍威尔领导的美联储似乎更具勇气,或挽救美国于另一次大衰退。或许正因为其行动的快捷,所需要的信用宽松的力度才更小(图2),但疫情冲击下的停工停产政策直接伤及实体经济,本次QE的规模已经超过2008年后的三次QE之和。这是否意味着鲍威尔将面临更加艰难的退出策略权衡?

(本文为“拆解美联储资产负债表”系列之第七篇,作者邵宇为东方证券首席经济学家、总裁助理,陈达飞为东方证券宏观研究员、财富研究中心主管。)

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司