- +1

车企自建电池厂的威胁论下,宁德时代却与特斯拉迎来第二次“握手”

宁德时代,这个中国新能源行业的“一哥”,正在资本市场上炙手可热。

近日与特斯拉一纸协议的曝光,把宁德时代送上热搜的同时,也将其股价再次推上高位,成就其超越五粮液、中国平安,跃升为深市市值最大公司。

“疯涨”的宁德时代

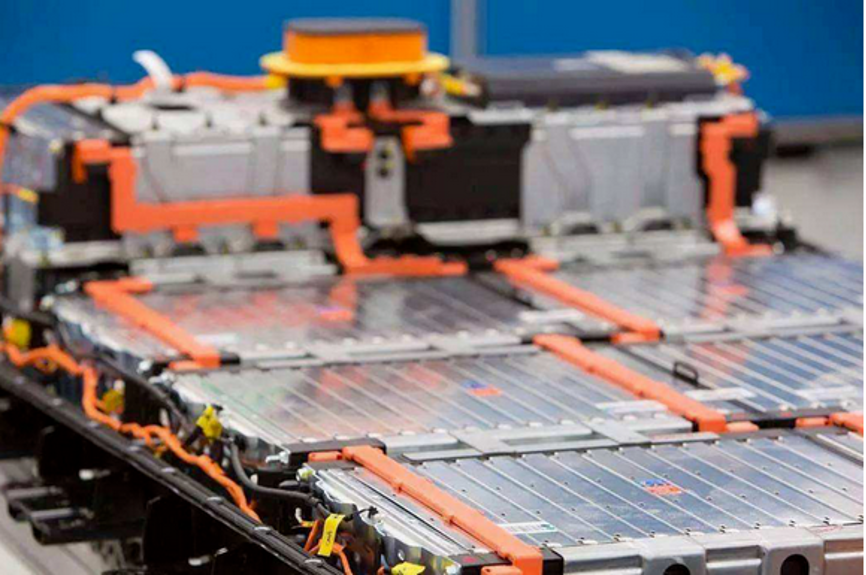

6月28日晚,宁德时代(300750)发布公告称,公司与特斯拉于6月25日签订协议约定,双方已将电池供货协议延长至2025年底。

消息发布后,宁德时代的股价连续两日应声暴涨,30日收报534.8元/股,总市值已高达1.25亿元,一举超越五粮液、中国平安,成为A股仅次于贵州茅台、工商银行、招商银行和建设银行的市值第五大公司,被网友称为下一个茅台。

但随着宁德时代的一路“狂涨”,高达183倍的市盈率下,质疑声也开始此起彼伏。

回到2018年6月11日,首日在A股上市的宁德时代,市值为500亿元左右,三年后,市值暴涨25倍,冲破1.2万亿元大关。

更惊人的是,其中接近一半的市值增长,发生在最近的三个月之内。

这种股价飞涨,显然与国内新能源汽车热度上涨密切相关,毕竟在这一期间,A股整个新能源车板块的市值也增长了1.67万亿元。

可是,宁德时代的增速实在过于惊人,“盛世”难免现“危言”。一段时间以来,毛利率下降、市占率难以维持以及电池技术快速迭代会被颠覆的质疑随之而来。

其中,最能触及宁德时代“痛点”的,便是各大车企自建电池厂的来势凶猛。

一众看衰声音中,摩根士丹利的声音可能最为“刺耳”。这家美国知名投行一直看空宁德时代,预测其未来将走下坡路。

早在宁德时代首次站上万亿市值的5月31日,摩根士丹利就认为宁德时代的市值被高估了,把目标价大幅下调39%至251元,并给出市场上唯一一个“underweight”(低配)评级。

而给出这一判断的原因之一,正是宁德时代的动力电池业务面临来自其他厂商和汽车企业自建电池厂的压力。

车企自产电池的声音正在加大

众人皆知,电动车的三大核心是电机、电控和电池。其中,电池的成本占比最高,超过一辆电动汽车整体成本的三分之一。

电控系统的核心之一是芯片,从去年年底开始爆发的芯片危机,已经让车企深刻感受到无法掌握核心零部件渠道的痛苦。

那么,从更关键的电池供应来说,大型车企期望通过自产电池,掌握供应链上下游,逐步摆脱供应商的想法不难理解。

而采取行动的车企也不是一家两家。

早在2017年,梅赛德斯-奔驰就宣布了10亿美元的北美投资计划,其中位于阿拉巴马州的全新电动汽车动力电池工厂建造计划是核心。

德系豪华品牌三巨头中的另一家,宝马同样在2017年官宣了将宝马辽宁沈阳铁西工厂作为其第五代动力电池的首家生产基地。

大众集团先是在2017年对外公开表示未来需要40GWh的电池年产能,随后在2018年开始了250亿美元规模的电池工厂计划,横跨欧亚大陆和北美。而在今年3月15日,大众汽车首届Power Day(电池日)上,大众向外界透露,为确保电池供应,大众集团希望携手合作伙伴在欧洲建立6座电池工厂。

吉利汽车、长城汽车在发展电池事业上,全都雄心勃勃。吉利已在2017年全资收购了LG南京电池工厂;2018年底,吉利汽车80亿元动力电池项目已落户湖北荆州。长城汽车刚刚宣布大禹电池问世,旗下的蜂巢新能源立下了2025年进入电池届前三甲的“flag”。

此外,刚与宁德时代签订协议深化合作的特斯拉,其实一直以来也没放弃布局自产电池。

在2020年9月的电池日活动上,特斯拉CEO埃隆·马斯克对外表示,特斯拉计划在2022年,自己生产100GWh动力电池,2030年产能达到3TWh,不包括向合作伙伴松下、LG、宁德时代采购部分,电池将在德国柏林生产。

而为了加快自产电池研发的脚步,早在2019年,特斯拉就收购了加拿大电池制造设备和工程技术公司Hibar,以及专门研发电池和电容的公司Maxwell。

随着新能源汽车的市场销量高速增长,车企自产电池的声音也在不断加大,其中原因无非是三点:一来可以降低成本,保持动力电池供应,尤其是在动力电池原材料价格上涨明显,成本压力增大的时候,减少从外部采购,能够有效降低车企的风险;第二,有利于车企掌握核心技术,对于大多数车企来说,自己研发电池能有效提升其在行业内的地位,对产品质量的把控也更加容易;第三,解决被供应商“卡脖子”的问题,加大自己在供应链中的话语权。

对此,全国乘用车联合会秘书长崔东树曾在自己的文章中表示:自造电池是整车集团必然选择。

崔东树分析,电池的成本已经至少占到了电动汽车整车价格的25%左右。而实际上,作为新能源汽车最重要的组成部分,动力电池在整车成本中的占比已经达到了30%-40%,随着新能源汽车补贴退坡以及电动化趋势加快,电池成本的控制成为竞争的焦点,将直接关系到产品竞争力和单车利润。

同时,崔东树还指出,“锂电池是一个非标准的电化学产品,与汽车钢板等基础原材料不同,并非每个企业造出来的锂电池都一样。锂电池是技术快速推进的产品,所以整车企业未来必然会延伸到电池领域”。

从各方信息来看,车企们急于摆脱宁德时代的心情很是迫切,自建电池工厂势在必行,然而它们真能摆脱吗?

随着各家车企纷纷亲自下场,宁德时代这些专业电池供应商怕了吗?

“口嫌体正直”的车企,绕不开的宁德时代

一个有意思的现实是,目前阶段,无论宁德时代还是其他电池供应商,拿下的大订单不减反增。

以宁德时代为例,合作的企业除了上汽、长城、东风、长安、北汽、吉利、广汽、奇瑞、海格、宇通等在内的传统车企,还包括了蔚来、爱驰、拜腾、电咖、云度、威马等新造车势力,更不用说特斯拉、大众、宝马等国际知名车企。

毫不夸张地说,每一个有制造电动车规划的车企,它们目前阶段的最佳选择几乎都是宁德时代。

就在最近,宁德时代先与长城汽车签署了长达10年的战略合作框架协议,后又获得了大众汽车集团电芯测试实验室资质认证,成为全球首家获得该项认证的动力电池制造商。然后,又将与特斯拉的合作协议延长到了2025年。

一方面,这些车企纷纷宣布要下场自产电池,另一方面,宁德时代却还在不断斩获这些车企的大订单。在制造动力电池这件事情上,车企们看上去“口嫌体正直”的行为背后,逻辑何在?

仔细观察不难发现,那些宣布要亲自下场自产电池的车企,基本都是汽油车时代的王者。而对于这些车企来说,自研电池的目的,与他们自研发动机、自动驾驶算法、智能网联技术的目的基本是一致的,就是为了掌握核心技术。

有了核心技术,才有延续霸主地位的可能。另外,有自研技术,还能延续其在供应链领域的强势地位,只要不被供应链卡脖子,就有更大的议价权利。而这,就是车企们要下场自研电池的核心逻辑。

不过,在当下新能源汽车的市占率仅为10%的阶段,车企们大肆兴建电池厂的举动更像是一场“雷声大、雨点小”的“佯攻”,以宁德时代为主的动力电池供应商,依旧是市场上的最佳选择。

原因很简单,目前,与从第三方采购相比,车企自建电池厂的投入成本过高,并不划算。

东兴证券针对动力电池行业的报告中指出,动力电池行业具有“三高”属性,高资本投入、高技术壁垒和高不确定性。无论哪一条,对致力于未来的汽车企业而言都是危险的。

先不说技术上的难题,动力电池从研发到生产所需的投资不是一笔小数目。以宁德时代为例,公开资料显示,2020年宁德时代研发投入35.69亿元,研发投入占营收比重7%;2015-2020年研发投入平均占比为6.8%;截至2020年末,宁德时代共有研发技术人员5592名,宁德时代及其子公司共拥有2969项境内专利及348项境外专利,正申请的专利合计3454项。

以 2021 年第一季度国内电池行业的的统计数据来看,20 余家企业投资的电池产能约 350 GWh,对应的建设资金达到了 1,600 亿元,平均 1 GWh 产能的投资成本就达到了 4.57 亿元。

之所以多数车企一直没有下场自研电池,很大程度上就是因为动力电池领域的技术门槛高、投入的时间和精力大、且需要投入上百亿元的巨资兴建新的电池生产线。

其次,电池技术迭代迅速,连宁德时代这样提前储备固态电池技术、钠电池技术的“老大”公司,还都被质疑存在技术随时被颠覆的危险,多条线作战的车企,又如何有足够的精力来对抗种种技术壁垒和高不确定性。

况且,就算车企克服种种困难自研电池获得成功,作为“后来者”的他们也很难保证,其生产的动力电池成本一定比更加拥有规模效应的这些动力电池“先行者”们更低。

福特负责产品开发和采购负责人就曾在2020年第二季度的财报会议上强调说,公司只有在年产10万到15万辆电动汽车的情况下,才能证明拥有电池生产工厂是有必要的,但他们初期并没有这么大的产能需求来证明资本支出。

作为全球零部件企业老大的博世,也曾在动力电池领域发力,但早在 2018 年 2 月 28 日,博世就正式对外宣布不会生产电池单元。

时任博世集团管委会成员、汽车事业部总裁 Rolf Bulander 给出的理由,就包括了全球动力电池市场由亚洲 5 大公司(宁德时代、松下、三星 SDI、LG、比亚迪)主导,后来者很难在这一市场占据优势。

虽然一再宣布过自建电池厂的规划,但戴姆勒集团CEO康林松也是一个坚定的“外包党”,他认为,比起自研电池,扩大规模所需的资本最好用在其他地方。他曾对外表示:“我们宁可将这些资本投入到我们最擅长的领域——汽车”。

因此,在动力电池发展这条路上,我们可以发现,当车企自建电池工厂的成本远高于从第三方公司采购时,宁德时代的“高速发展”自有道理。

这也是为什么,我们不断看到那些宣告自建电池工厂的车企们,还在不断地与宁德时代签订延长采购期限合同的原因。

就和我们现在无法判断哪一家造车新公司最终能胜出一样,哪一条电池技术路线最后会胜出,现在也很难做出准确判断。

因此,动力电池发展这条路上,车企还无法脱离动力电池公司的支持,还是那句老话:术业有专攻,车企和电池企业各有其独特的长处,一方完全压过另一方的可能性不大可能存在。

毕竟,宁德时代们拥有更加聚焦和更具规模的优势。

2011年成立的宁德时代一直是个重研发的电池企业。宁德时代2021年第一季度财报显现, 1-3月,宁德时代在研发上的出资金额约为11.8亿元,上一年同期为6.4亿元,研发收入增长了84.88%。

同样是2020年的财报显示,该公司现在的产能为69.1GWh,在建产能为77.5GWh,产能利用率为74.83%,年产量为51.71GWh,这一组数据均抢先职业水平。大规模的生产,更有利于电池成本的摊薄。

那么,宁德时代的“高速增长”什么时候才能终止?

当外界为宁德时代的未来而焦虑的时候,专注于技术研发、高品质制造和规模化发展的宁德时代却淡然处之。

正如宁德时代创始人及董事长曾毓群在上海交大举行的125周年庆祝大会上对外表示的那样:“我们是搭台子的,我们就是搬砖打基础的。他们竞争到最后存活下来的会是个非常伟大的公司,但是不知道谁能竞争出来(最终获胜)。对我们来说我们就是搭个台子,搬个砖头,让他们在上面跳舞。”

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司