- +1

合成资产新模式,Duet如何实现100%资金利用率

文 | 蒋海波 编辑 | Tong 出品 | PANews

现实世界和加密世界在相当长的一段时间内都被认为是两个平行世界,比特币等加密货币只被少数人所持有,传统资产也对比特币不感兴趣。随着去年全球央行的大放水,加密货币总市值越来越大,越来越多的传统机构开始布局加密领域。

除了加密货币自身的上涨之外,去中心化金融(DeFi)也随着去年流行的挖矿(Yield Farming)运动而逐渐被更多的用户与资金所接受。在不考虑币价上涨的情况下,DeFi也能提供远超传统资产的收益率。

以上各种因素导致传统资金正在加速流入加密货币市场,但是除了法币以外,房产、股票等传统资产要进入加密领域依然没有很好的解决方案,直到Synthetix通过合成资产的方式,将大宗商品、法币汇率等的交易引入到区块链上,去年Mirror也首次将股票引入到区块链上,让所有加密货币用户都可以交易。

但是,现存DeFi合成资产协议还存在很多不足。从资产端来看,区块链世界资产分布呈杠铃形,要么是不会涨跌的稳定币,要么是波动极大的数字货币,中等风险收益的资产稀缺。而传统资产上链STO流程与合规仍极为复杂,并不能降低任何成本,发挥不了区块链应有的优势。从现有机制来看,基本所有的合成资产都在采用超额抵押模型,资金利用率低,用户被清算的风险大。因为由于链上杠杆需求高,导致流动性租金高企,且收益率波动很大。而从代币价值来看,很多的经济模型设计缺位,导致DeFi代币内生价值不足。

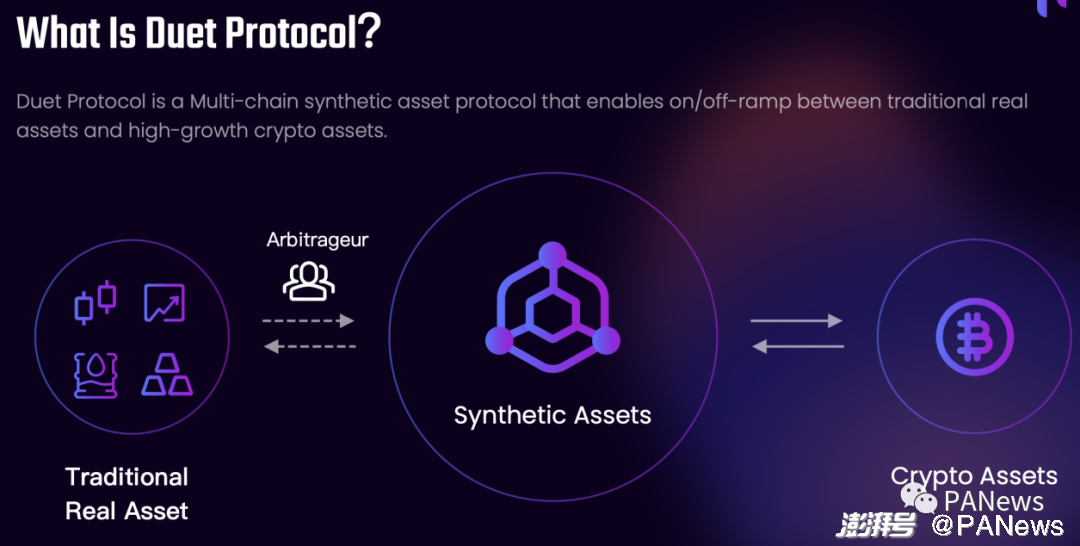

而近期,市场上热度较高的全球首个使用抵押和算法稳定混合机制的合成资产协议,Duet Protocol的出现可能会给合成资产带来新的模式。

抵押+算法稳定机制,保障合成资产价格

合成资产无疑是传统资产与加密资产相结合的优秀方式,由于项目去中心化地运行在区块链上,由所有矿工共同维护,相比中心化的购买股票上链,可以避免繁琐的合规手续,也可以无需许可地进行购买。当前能交易现实资产的合成资产项目主要有两类,一类是Synthetix通过抵押铸造,一类是Mirror通过燃烧铸造。而新出现的Duet Protocol则可以认为是两者的集合,有两者的优点。

先来看看Mirror和Synthetix是怎么实现合成资产的。

Mirror是由Terraform Labs 团队开发的一个项目,同属于Terra生态,能增加Terra中算法稳定币UST的使用。在Terra中,用户可以通过销毁平台币LUNA,生成等值的UST,也可以销毁UST生成等值的LUNA,随着LUNA市场价格的波动,销毁和赎回同样数量的某种资产,需要的LUNA数量可能不一致。当Terra的规模不断扩大时,销毁的LUNA会越来越多,对于LUNA的需求也将上升,使LUNA价格上涨。在Mirror上线之后,通过超额抵押UST,可以借入代表传统资产的mAssets,目前抵押率不低于150%。

虽然Synthetix从两年前就已经声称要通过合成资产的形式引入现实股票的交易,让所有人都可以直接在链上交易股票,但还是被Mirror抢了先。Synthetix中可以通过超额抵押SNX生成合成资产Synths,现在也可以通过超额抵押ETH和WBTC借入其中的合成稳定币sUSD。在Synthetix中,所有用户通过抵押SNX铸造Synths都相当于对系统产生债务,单个用户的债务受其它用户的影响,系统中的所有债务共同组成债务池,由用户按照债务比例承担。Synths之间可以在系统内直接交易,且没有滑点、具有无限的流动性,这使得Synthetix具有更好的可组合性,但也有更大的不确定性。

Duet则类似两者的结合,既可以超额抵押加密货币铸造合成资产,也可以通过直接燃烧DUET代币进行铸造。在Synthetix运行的第一年,曾经花费很大力气在维护Synths的价格上。为了让Synths的价格和真实资产相一致,官方通过激励在Uniswap上大量提供流动性,sETH/ETH在某段时间内是Uniswap上流动性最好的交易对,但是资金使用率却较差,等值的sETH/ETH所获得的交易手续费分成远不如其它交易对。

通过引入算法燃烧直接形成合成资产,Duet可以不用刻意去维护生成的合成资产的价格。当合成资产的价格低于对应资产的价格时,用户可以买入合成资产,在系统中销毁,赎回等值的DUET代币,再在二级市场上卖出,获得利润。同理,当二级市场上合成资产的价格过高时,用户也可以购买DUET,并直接销毁以铸造合成资产,并在二级市场上卖出,完成套利。

100%资金使用效率,可合成股票等现实资产

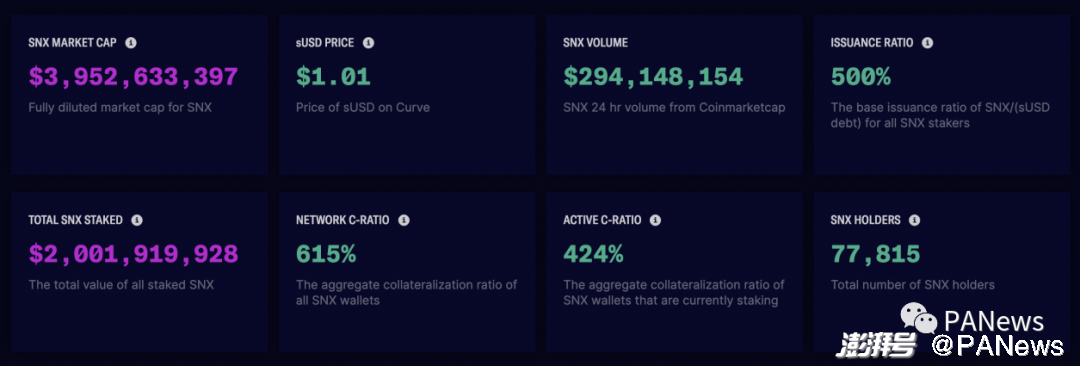

合成资产经常因为资金利用率低而被诟病。比如Synthetix中,生成合成资产的主要方式是抵押SNX进行铸造,但是在SNX成为主流资产之前,可能不会有足够稳定的价格以及二级市场流动性。若抵押率过低,可能导致清算不及时,所以此前Synthetix要求的抵押率为700%,现在也需要500%。由于抵押率过高,Synthetix中合成资产的规模也很受限制。如下图所示,截至5月21日,Synthetix的整体抵押率仍有615%。

虽然Terra中可以直接通过销毁LUNA生成稳定币,看似有100%的资金利用率。但是,在通过UST抵押借入mAssets的过程中,仍然需要150%的超额抵押。再加上股票的波动,用户的抵押率可能需要在200%以上,否则将很可能被清算。因此,要在协议内完成从LUNA生成合成股票mAssets的操作,资金的利用率仍然很差。

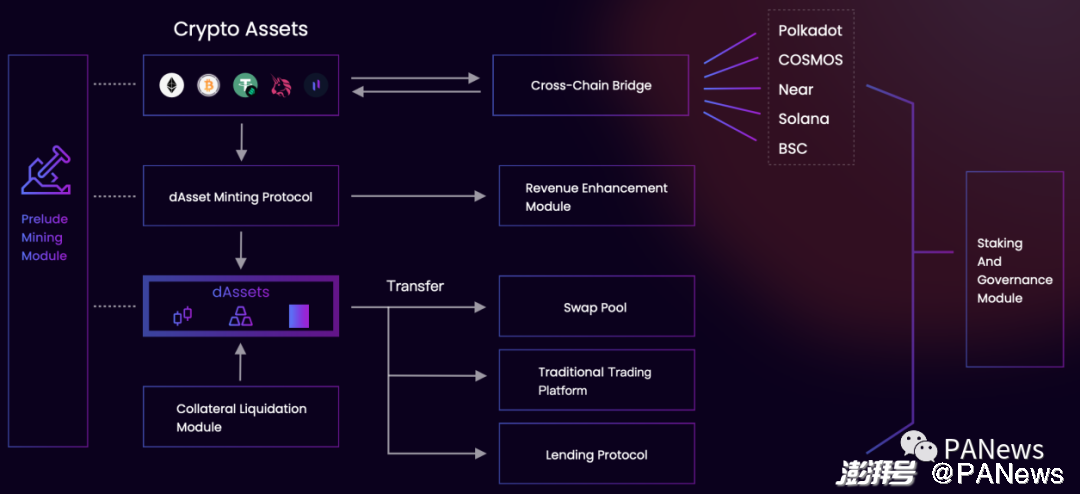

不过在Duet的设计中,可以通过燃烧平台币DUET,直接形成合成资产,也可以通过销毁合成资产,按预言机价格赎回DUET。这也是目前唯一一个可以直接通过平台币生成股票类合成资产的协议,具有100%的资金使用效率。Duet Protocol中的合成资产被称为dAsset,据官方介绍,dAsset可追踪所有具有公允价格的公开市场,包括镜像稳定币(DuetUSD、DuetEUR、DuetJPY)、BTC、股票、ETF、债券、期货、外汇、利率、指数和大宗商品等。

Duet Protocol 与Synthetix和Mirror还有一个比较重要的区别,它们的CDP(Collateralized Debt Position,抵押债仓)模式不同,用户创建dAsset的过程实际上是一个向CDP负债的过程,Duet使用了动态债务的设计。DUET既可以作为dAsset的抵押品,也可以作为CDP清算的“buff”。用户可存放双重资产(DUET和另一种可接受的代币)作为抵押品,DUET的价值可以降低CDP的清算线,增加资金效率,可以将最低平仓线从300%无限推向100%,不过这需要用户充入无限多的DUET,所以理性用户会选择最适合自己的补充抵押量,这应该是一个很有趣的博弈点。

用户抵押高阶资产铸出 dAsset 之后,dAsset 被认为是系统的资产,用户的发币计价的债务则会随着dAsset价格的上涨和下跌而增加或减少。这些dAsset由指数、贵金属、股票、加密资产等组成,这一揽子资产具有不同程度的正负相关性,不同种类的资产价格可以互相对冲。资产的种类越丰富,越能分摊掉整个债务池的波动性,降低风险系数。和所有CDP一样,为了降低加密资产高波动性的影响,Duet也有一个最低债务清算线,对应质押率c-ratio,一旦资产价格跌破清算线,系统将会启动强制资产清算和拍卖程序。

当市场价格剧烈波动时,用户也可以直接使用DUET铸造合成资产,偿还自己的债务,或者用于清算他人的债务,避免去年3.12中MakerDAO中的DAI在ETH下跌中因为还债需求的增加,而出现价格暴涨的情况,具有MakerDAO稳定锚定模块类似的功能。在近期的5.19大跌中,链上抵押借贷平台的清算量超过6亿美元,其中Venus清算量就达到2.5亿美元,而波场创始人孙宇晨在Liquity中的60万ETH也已经在排队等待清算。因为Duet中的动态债仓模式,可以增加DUET的使用场景,降低所需的抵押率,并且DUET波动不影响债仓抵押率不会导致爆仓;任何人都可以用系统中任意的合成资产换回等值的DUET,可以方便用户增加抵押品,增强系统的稳健性。

同样,随着Duet规模的扩大,用于销毁铸造合成资产的DUET也会逐渐上升,导致对DUET的需求上升,形成通缩。

跨链与多种抵押品,增加支持的资产类别

MakerDAO以前只支持用ETH进行抵押借入单抵押Dai(SAI),在2019年底才引入多抵押Dai,现在已将抵押品扩展到LP代币,甚至现实中的资产。Uniswap也从V1版本只支持ERC20代币与ETH间建立交易对,发展到任意ERC20代币间都可以创建交易对。整个DeFi生态都在尽可能安全的情况下,引入越多的资产类别,以增加资产多样性。

但在合成资产中,这样的资产多样性似乎还不够。Mirror中只支持Terra中的稳定币以及mAssets为抵押品进行超额抵押,Synthetix除了抵押SNX铸造Synths之外,增加了抵押ETH和WBTC借入sUSD的功能,但依然还有大量的ERC20资产没有得到有效利用。

Duet则将接受各种各样的区块链世界资产作为抵押品,以增加自己的资产类别,让尽可能多的项目社区都能参加到Duet中来。在算法稳定币流行之时,Mith Cash也依靠这种方式取得了成功。而Duet增加多种抵押品,除了扩大在社区中的知名度外,还能扩大自己的合成资产规模,有利于Duet中合成资产的应用。

DeFi抵押品实际上是一个货币信用创造的问题,抵押品本身的信用层级呈金字塔式的纵向扩张:加密美元-原生crypto大资产:BTC/ETH-商业银行贷款/MBS:各类Yield Tokens-企业负债:Altcoins/其他LPToken等。而抵押品的种类可以横向扩张:即扩展DeFi抵押品的品类,链上原生资产到链下的实物资产、债券、存证、股票、贷款等等。Duet Protocol正是从这两方面均进行了改善,横向+纵向的同时扩张。

根据Duet Protocol白皮书所述,dAsset的抵押品可以是生息资产(如aToken、yToken、LPs)、原生加密资产(如BTC、ETH、SNX)、跨链PoS资产(如bLuna)。Duet增加了更多的优质资产(BTC、ETH、USDT)作为抵押品,包括DeFi世界独有的资产(cToken、aToken、LP代币),以达到更广泛的基础资产规模。Duet还接受竞争对手的代币作为铸造dAsset的抵押品,优化DeFi的可组合性。yToken或者跨链生成的PoS代币之类的生息资产,也可以为Duet的用户提供更可观的回报,用户的抵押品将被发送到相应的收益抵押合约中赚取利息。

由于以太坊上Gas费过高,Duet还计划在今年部署到至少3条支持以太坊虚拟机(EVM)的链上。ETH是最先部署的一条,此后将根据生态的支持力度,考虑具体部署在哪些链上。在其它EVM链上成功部署,也将支持该链上的资产,再次扩大Duet能够支持的资产类别。

结语

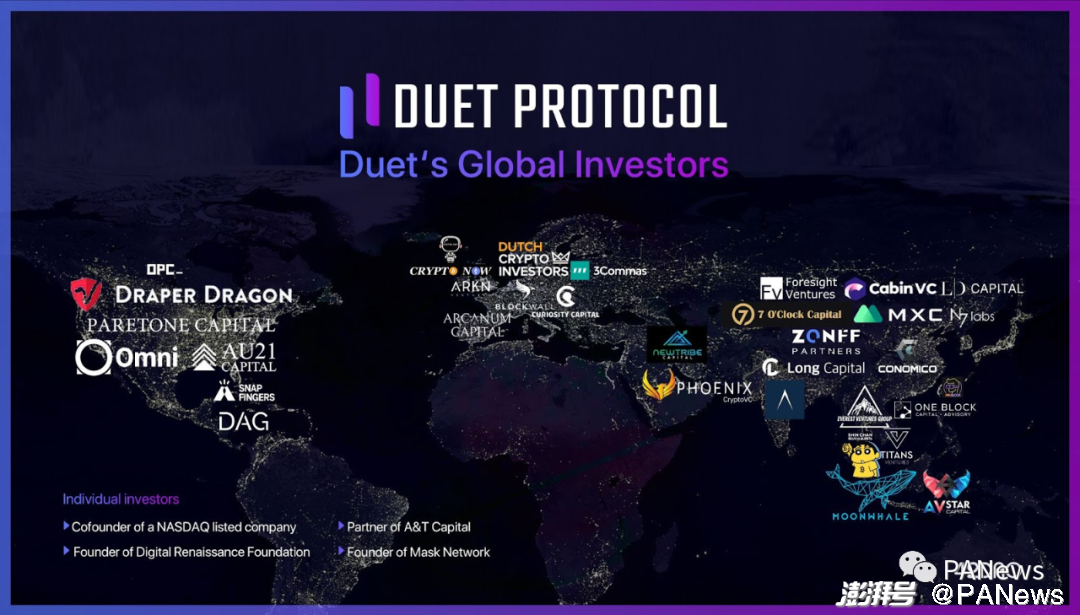

Duet Protocol吸引了全球数十家投资机构,交易所和个人的投资,包括OmniLAB、Draper Dragon、LD Capital、Everest Ventures Group、One Block Capital、Moonwhale Ventures、AU21 Capital、3 Commas、Paretone Capital、Cabin VC等机构,MXC Labs,Block Vision Capital(Bitwell),Foresight Ventures(Bitget)等交易所,个人投资者包括纳斯达克上市公司合伙人、A&T Capital合伙人、Mask Network创始人Suji Yan等。Duet连同LD Capital将对Muse Museum提供每年50万美金的资助,以研究DeFi对传统金融市场的定价、清算、托管等机制造成的潜在影响。同时,Muse Museum与Duet Protocol首席科学家,瑞士苏黎世联邦理工大学博士后王彧弋教授团队深度合作,将从算法博弈论、密码学等角度对DeFi协议进行研究分析,并持续输出中英文学术成果。

Duet社区也在深度参与并持续贡献,海外社群迅速增长,到6月11日为止,Duet Protocol的Twitter和Telegram关注数都已经突破10万人,并获得了Bloomberg、Nasdaq、CoinTelegraph等主流财经媒体的报道。社区已经成功举办Duet MEME大赛、Duet Airdrop、Duet x Drep Airdrop、Duet x CoinMarketCap Airdrop等活动,并还有Duet Protocol百场AMA、Duet X DoraHacks NFT BUIDL、Duet Daily Quizz、Muse Museum合作、Duet系列视频等活动正在进行。接下来,Duet将发布先行版“零号机”,作为Duet正式产品等Beta版本,承担着测试、创新、与试验的作用。

相比于已有的合成资产协议,Duet Protocol抵押+算法稳定的混合机制能够实现一个长期通缩的模型,也能降低行情剧烈波动时,抵押品流动性不足造成的清算压力。当前Duet Protocol也是第一个能够以100%的资金使用率,合成股票等现实资产的合成资产协议。通过引入更多的资产种类,接入更多的链,Duet Protocol可以扩大自己的生态。在Synthetix等的发展过程中,也都遭遇过死亡螺旋,最后取得成功,Duet Protocol的混合机制可能在经过时间的检验之后取得更大的成功。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司