- +1

当艺术品遇上P2P,金融风险谁来管?

艺术品与P2P结合的思路2007年在英国就出现了。2014年是中国P2P网络贷款大爆发的一年。可国内信用环境不佳,人们不禁要问:如何管控网络艺术金融的风险?

P2P作为互联网金融的一部分,在中国市场上,其优、缺点表现得都非常明显,对P2P的质疑和争议从来没有停止过。

在中国,银行信贷的供给和需求之间存在着巨大差距,大量小微企业、个体工商户、农户和个人的贷款需求无法得到满足。P2P正是瞄准了这个巨大的空白市场。P2P贷款对象基本上都是不符合银行贷款条件的草根阶层,他们大多没有房产抵押和适合的担保。在P2P行业中,确实有一批充满进取和创新精神的年轻人,作为金融和互联网技术精英,他们怀揣“普惠金融”的梦想,以建立信用自主和人人平等的金融服务平台为使命。理想的P2P应该只是一个借贷双方的信息撮合平台,通过网络有效的个人数据采集、大数据挖掘(包括个人行为、习惯、消费信息等)和人脸识别技术,采用个人信用和风险评分模型来判断客户的还款意愿和能力,为客户提供信用贷款,并为贷款区别定价。P2P强化了“信用是一个人最值钱的东西”的理念。一些P2P机构还 从北上广深等富裕地区吸收资金,将资金贷到三四线偏远或贫困的地区。P2P与银行的贷款资源基本没有交集,但是其较高的收益率在一定程度上与银行的存款资源形成了竞争。

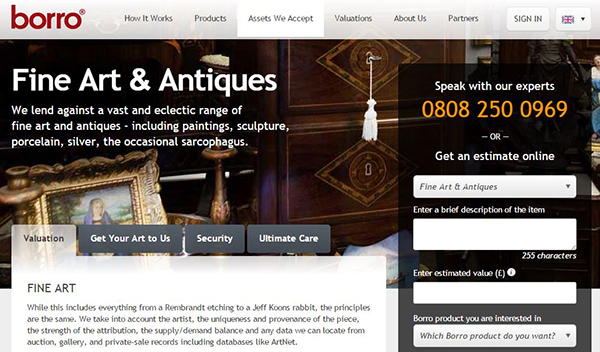

具体到艺术品与P2P的结合,这种运作思路2007年在英国就出现了。成立于2007年的英国Borro公司,将互联网、艺术品和奢侈品鉴定估值、典当行和拍卖业务有机结合。

Eden Ventures、European Founders Fund等风险投资基金曾向Borro入资4000万美元, 2014年Borro公司又获得了来自主投互联网金融的风险投资基金Victory Park Capital的1.12亿美元资金的青睐。Borro公司的商业模式是:急需用钱的客户通过网站或电话提出典当申请,然后在线下将自己收藏的艺术品、珠宝等物品交给公司作为质押物,并享有充分的保险。贷款金额一般最多是抵押物估价的70%,通常3天内就可将款项打入客户的银行账户。借款期在6个月左右,可办理延期偿还手续。如果客户没有按时赎回,公司则会通过自己的拍卖网络将物品以尽可能高的价格卖出,并将拍卖抵押物所得超过差额部分全部返还给客户,不从物品售卖环节中获利。

Borro公司力争“在最短的时间内给你最大的价值”,其核心竞争力在于公司拥有来自佳士得、苏富比和博物馆等一流机构的优秀鉴定估值师和专业人员,可以帮客户实现最高拍卖价格。Borro公司是通过互联网扩大宣传和寻找客户,这实际上是P2P的基因,而决定放款的关键不是个人信用,而是质押艺术品资产的质量,这借鉴了典当行的经营模式。

近两年,国内的P2P平台和一些文交所也在做这方面的探索。借款人主要是拥有艺术品的艺术家或收藏者,以其所持有的艺术品作为质押标的。P2P平台设立专家委员会,对质押的艺术品资产进行较为严格的鉴定和评估,以确保抵押物的真实性和估值的准确性。P2P平台在对借款人的信用、还款能力进行审核后,将借款信息在平台上发布,借款期限大多在15天至6个月不等,借款金额大多在5万-80万元之间,年化收益率一般为8%~12%,起投金额为50元或100元,投资人可以根据情况投标一定数量的资金。一般来说,借款金额不超过评估值的40%。

就国内P2P的模式看,不仅考察借款人的信用,而且将艺术品作为质押,还有若干担保措施,可谓多重保障。虽然监管部门要求P2P去担保,但为了增加出资者对平台的信任,P2P机构基本上都有还款担保。一般来说,银行机构或国有机构出资办的P2P更容易取得人们的信赖,即使利率低一些(年化7%~8%),销售也较好。有的P2P平台提取服务费收入的2.5%~3%作为风险准备金,还有的平台会从借款中扣除一定比例作为准备金,但是这样无形中增加了融资者的成本。

理想和现实总是存在差距。由于国内信用环境不佳,一些机构急功近利,信用征信体系和数据库不健全,加之P2P机构没有金融牌照,门槛较低,目前基本没有监管,贷款利率较高(普遍在20%以上),鱼龙混杂,跑路、非法集资等消息不绝于耳,社会对P2P的批评和诟病较多。

P2P平台面临着一定的法律风险。首先,虽然P2P机构的运营模式差别很大,但是确有不少平台偏离了单纯中介的定位。其次,不少P2P平台面对普通百姓以10%~15%的较高利率吸收存款,或者采用贷款债权转让的模式绕过现行的法规,在超市、街头、小区面向普通百姓推销,或在公众媒体做财富管理的广告。由于资金起点较低(50元或100元起),这些做法带有明显的公募性质。在中国只有银行等金融机构可以吸收公众资金,世界各国的普遍做法是对公募的监管较严格。由于富人能够承受更大风险,所以对私募监管较宽松。再次,P2P公司大多将资金放在第三方支付机构的中介账户托管和转账结算,而第三方支付机构大多不承诺监管。

P2P的快速发展说明市场存在着巨大需求。互联网金融作为新生事物,其运作的机理、规律和生态与传统金融有很大差异,呈现的风险会发生一定程度的变异,这就需要理论研究和政策制定者对其特质进行深入研究,政府监管部门在鼓励金融创新的同时,应当制定出与互联网金融相适应的监管和法律准则。(作者系中国人民大学经济学院教授、中国人民大学艺术品金融研究所副所长)

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司