- +1

利润暴增5倍,电解液大佬依旧难以躺赢,隐患几何?

上游材料有多重要?橙哥先来讲一个春秋时代的小故事。

公元前454年,晋国大户赵氏和智氏迎来了最后的权力决战。智氏一哥智瑶为了摆平赵氏纠集智、魏、韩三大家族,围困赵氏于晋阳城内。三对一,从阵容上看赵氏老大赵无恤毫无胜算。赵无恤被围了一年多,粮草殆尽,好在军心士气尚稳,但箭已经快用完了。

智瑶遥指晋阳,踌躇满志

这时有家臣提醒赵无恤,晋阳宫殿中不少柱子都是用铜铸成,可以用来熔铸箭头,宫殿周围种满楮树,正适合制造箭杆。赵无恤茅塞顿开,按这方法造了箭又撑了数月之久,终于抓住时机策反魏、韩两家,一举灭掉了智氏。

这个赵无恤就是当年的赵氏孤儿,而晋阳一战最后使赵氏彻底战胜智氏并最终成为战国时赵国创始人。

足见,当年那些箭的重要性。

一.三分天下有其一,垂直布局再加码

再来看看当下的锂电池行业。

根据研究机构EVTank和中国电池产业研究院共同发布的数据,2020年全球锂离子电池共出货294.5GWh,其中中国市场158.5GWh。从份额来看,汽车动力电池仍占绝对大头,全球出货量158.2GWh,其中中国市场84.5GWh。当然这个出货量不等于装机量,很多电池还躺在仓库里。

人类利用能源的方式正在走进一个全新的时代,这个时代的关键词是“储能”,锂电池正是这个历史节点的关键物资。而决定锂电池综合性能的电解液,天赐材料(002709)占据了国内约1/3的市场份额。

锂电池头部企业基本都掌握电解液配方,所以电解液企业很难构筑技术壁垒,电解液价格基本取决于主要原料——六氟磷酸锂。因此,通过产业链垂直布局实现成本优势才是王道。从2007年起,天赐逐步搭建起了完善的垂直一体化供应体系。

摘自华泰证券研报

而且,在锂电池高镍高电压的趋势下,各种添加剂和新型锂盐LiFSI(双氟磺酰亚胺锂)用量比例提升,完善的产业链布局可以有效缓冲六氟的价格波动。比如说2019年,尽管六氟一直处于降价通道,但由于添加剂等其他原材料的自给比例提升,天赐的毛利率反而同比上升。目前天赐六氟和新型锂盐的成本都是国内最低,这是公司争夺全球市场份额的最大优势。

去年,天赐又有6个项目相继完成环评,其中5个都是电解液相关。

摘自《天赐材料2020年年报》

根据一季报,天赐固定资产约18.66亿,而在建工程高达4亿,说明公司仍然维持着比较大的产能建设力度以不断强化成本优势。

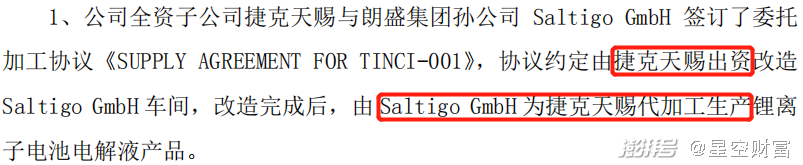

今年3月,天赐公告称将以委托加工的形式扩充海外产能。

摘自《捷克天赐签署委托加工协议的公告》

这种做法的好处是规避了直接进行海外并购的各种风险,资金压力也小很多。坏处就是如果出了问题,扯皮起来会非常麻烦。

二.左右逢源,内外兼修,深度锁定大客户

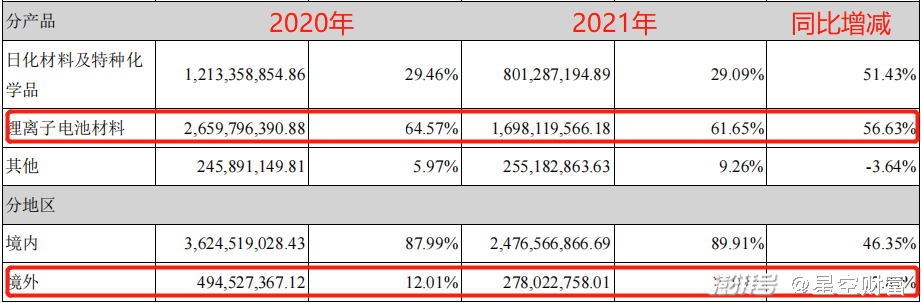

除了在行业内成本优势明显,天赐在整个电池产业链上还有一层优势,那就是电池企业通常是“专才”,而电解液企业则是“通才”。比如按照EVTank的统计,去年国内锂电池最大的增量来自两轮电动车、电动工具、和各种消费电子设备使用的小型锂电池,出货量达到59.8GWh,同比增长28.6%,比动力电池12.7%的增速快多了。而天赐的增长又远远跑赢行业。2020年,天赐共交付电解液7.3万吨,同比增加52%,带动锂电材料业务营收增加56.63%。

摘自《天赐材料2020年年报》

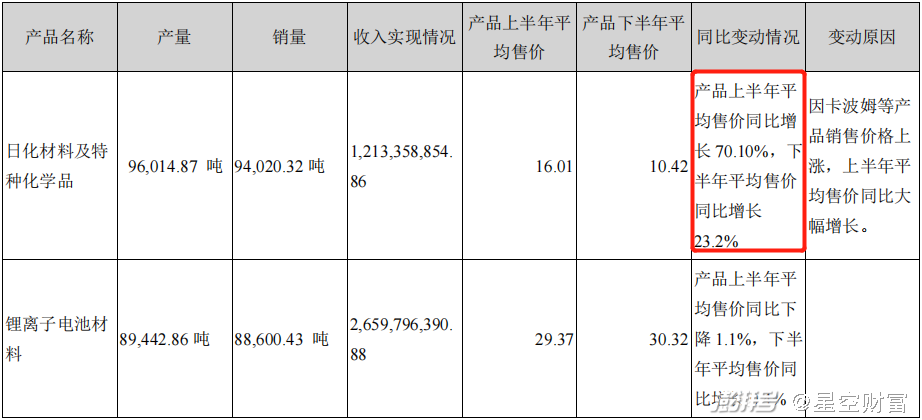

这样算下来公司锂电产品涨价幅度约为3.04%,而去年全年电解液涨价幅度约为5%,公司作为电解液龙头,营收增长看似跑输大盘。实际上这主要是因为公司电池正极业务仍处于亏损状态,拖累了整个锂电业务的业绩。

受益于价格上涨,天赐的另一重要业务日化及特种化学去年也有可观增长。日化是天赐的起家业务,和电解液业务有相当的互补性。

摘自《天赐材料2020年年报》

产品层面上左右逢源,天赐的市场开拓也可谓“内外兼修”。去年8月,天赐于捷克投建10万吨产能,11月与特斯拉签订电解液供货协议,供应范围覆盖特斯拉全球所有工厂。在年报中公司披露,与AESC、Northvolt、Dyson、SDI、BMW、Panasonic等均进入了密切合作阶段,对LG、村田等老客户的供应份额也有较大提升。2020年天赐的天赐的利润和经营现金流都实现了数十倍的增长,一片国内海外两开花的大好景象。

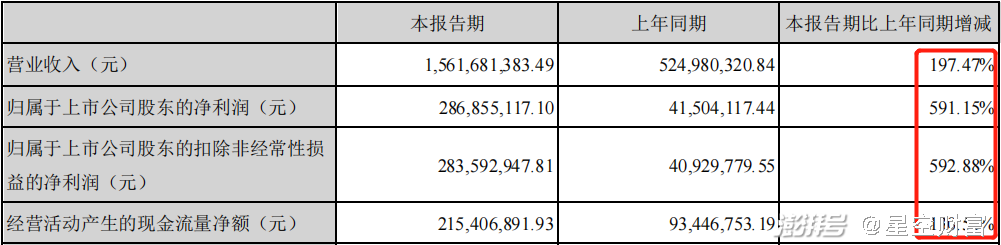

今年一季度,天赐继续迅猛增长,根据财报数据测算,天赐综合毛利率高达51.45%。

摘自《天赐材料2021年一季报》

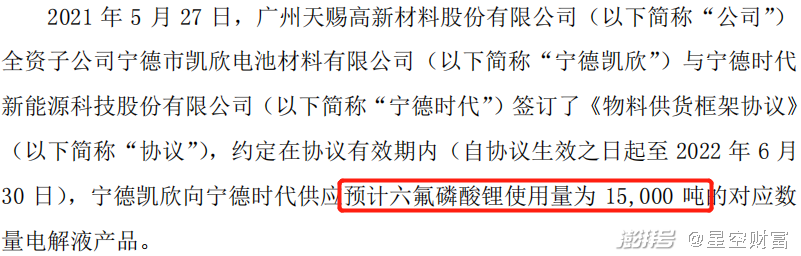

日前,天赐与宁德时代(300750)签署协议,深度锁定了这家全球锂电龙头。

摘自《天赐材料子公司签署供货协议的公告》

有机构测算,这批六氟可以满足约100GW的锂电产能,而2020年宁德的产量仅为52GW,显然,宁德时代也在为大时代储备关键物资。

产业链布局完整,大客户深度锁定,再加上超高的毛利率,天赐拥有巨大的战略空间。随着未来几年产能稳步扩张,有望迎来爆发期。

三.结语

当然也必须看到,国内电解液材料产能扩张很快,电解液进入降价通道的时间可能已经不远。全面的产业链布局也无法完全消除这个风险因素。

另外,今年一季度天赐利润暴增五倍多,而经营现金流只增加一倍有余,与之相对应的是应收账款同比增长了34.33%。橙哥猜测这是因为公司为尽快开拓市场采用了比较宽松的销售政策,拖长了回款周期。第三个风险是全球重要的芯片封装基地马来西亚重新开始封城抗疫,车规级半导体产能将更加紧张。如果车企产能因受制于“缺芯”的话,电解液的销售当然也会受到影响。

注:本文不构成任何投资建议。股市有风险,入市需谨慎。没有买卖就没有伤害。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司