- +1

一季度新增14家违约企业,主要为申请破产重整的海航系等主体

各信用评级机构:

为促进债券市场信用评级业务的规范健康发展,充分发挥信用评级的中介服务职能作用,中国证券业协会(以下简称证券业协会)和中国银行间市场交易商协会(以下简称交易商协会)就2021年第一季度债券市场13家信用评级机构[1]的市场表现、所评违约情况、业务发展及自律动态进行了总结。有关情况具体如下:

一、评级市场表现

截至2021年3月31日,存续的公司信用类债券公开发行主体共计3544家[2]。从主体级别分布看,非金融企业债务融资工具、公司债和企业债发行人AA级占比分别为28.88%、16.70%和57.68%;AA+级及以上发行人占比分别为69.40%、77.31%和30.18%。

(一)评级调整家数同比增加,正面调整明显减少

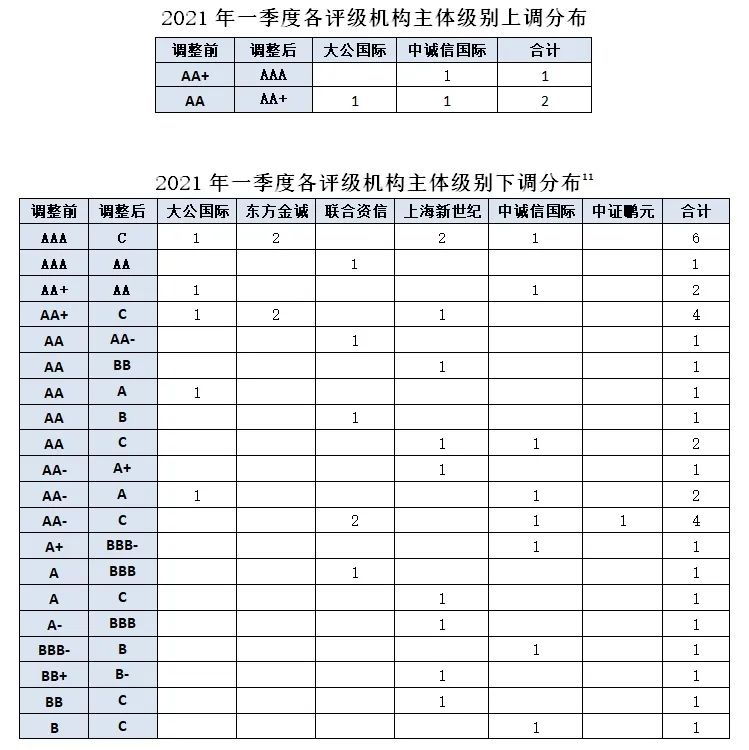

一季度,评级机构共对35家发行人进行了评级调整,同比增加6.06%;占总存续家数的0.99%,同比增加0.1个百分点。其中正面调整3家,同比减少78.57%;负面调整32家,同比增加68.42%。分机构来看(附件1),中诚信国际和大公国际正面调整各有2家、1家,分别占其存续家数的0.15%和0.24%;上海新世纪和中诚信国际负面调整家数最多,分别有10家、9家,分别占其存续家数的1.50%和0.68%。

(二)级别调整中高级别下调幅度较大

一季度,正负面级别调整共70次,单独的展望调整为2次。其中级别上调共3次,涉及发行人3家;原级别为AA和AA+级,分别占上调次数的66.67%和35.85%。级别下调67次,涉及发行人30家;原级别涉及B到AAA级,其中AAA级占比为16.67%。从下调幅度看,有22家发行人的主体评级被下调3个及以上子级[3],占比73.33%,其中上海新世纪有8家,中诚信国际有6家,东方金诚和联合资信各有4家,大公国际有2家,中证鹏元有1家(附件2)。

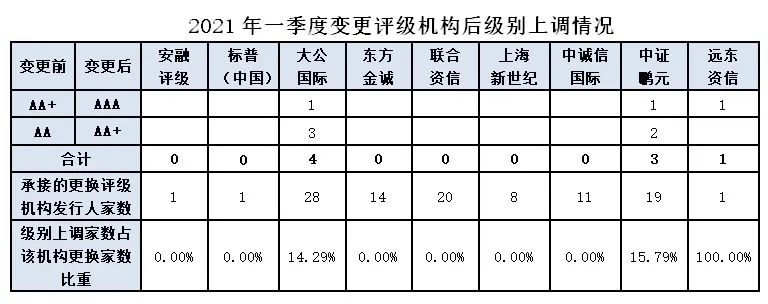

(三)更换评级机构后的级别高于原级别的发行人家数同比减少,大公国际上调家数最多

一季度,共有103家发行人更换评级机构[4](附件3),其中8家发行人的新承做评级机构所给级别高于原级别,占比7.77%,同比减少1.71个百分点。在变更评级机构后级别上调的发行人中,大公国际上调家数最多,有4家,占其承做更换评级机构发行人家数的14.29%[5];中证鹏元和远东资信分别有3家和1家。

(四)公开发行主体中超两成获得多评级,发挥多评级的交叉验证作用

截至2021年3月31日,银行间市场和交易所市场共有811家发行人获得两个及以上评级机构出具的主体评级,占存续的公司信用类债券公开发行主体的22.85%。评级机构对其中141家发行人的评级结果不一致,不一致率为17.39%,评级结果不一致的发行主体评级均相差1个子级,其中中证鹏元所评38家发行人主体级别高于其他机构,占比[6]达到14.67%;大公国际、东方金诚、联合资信和上海新世纪分别有34家、26家、25家和19家,占比均在8%-12%之间;中诚信国际19家,占比为4.63%。

二、所评违约情况

(一)新增14家企业首次违约[7],涉及6家评级机构

一季度新增14家违约企业,主要为申请破产重整的海航系等主体。分市场看,公司债有9家,债务融资工具和企业债分别有6家和4家。分评级机构看,上海新世纪有5家,东方金诚有4家,联合资信和中诚信国际各有3家,大公国际和中证鹏元分别有2家和1家[8],分别占其存续的0.75%、0.82%、0.38%、0.23%、0.49%和0.15%。

(二)违约前1年内最高级别AA+以上的家数过半

从级别来看,违约前1年内最高级别为AAA级和AA+级的各有4家,合计占比57.14%;AA、AA-级的各有5家和1家。从级别变动幅度看,有4家发行人被一次性下调超过10个及以上子级;10家发行人在一个月内被下调超过15个及以上子级。从跟踪评级及时性来看,评级机构提前6个月进行负面调整预警的发行人仅4家[9],提前3个月进行级别下调的发行人仅4家(附件4)。

三、评级机构发展及自律动态[10]

(一)一季度评级业务量同比下降

一季度,13家评级机构共承揽债券产品2461只(附件5),同比减少12.36%,涉及发行人1478家;出具评级报告的债项共3631只,涉及发行人1807家。从承揽债券产品只数来看,联合资信的业务量占比在30%以上,上海新世纪、中诚信国际和大公国际业务量占比在10%-20%之间,中证鹏元和东方金诚业务量占比在4%-10%之间,其余各家评级机构业务量占比均不足3%。

(二)5年以上从业经验分析师占比同比提高

一季度末,13家评级机构共有分析师1521人(附件6),较上一季度末增加23人。从业经验在3年及以上的分析师占比为55.69%,同比减少3.18个百分点,其中5年以上从业经验分析师占比31.43%,同比提高7.97个百分点。3年及以上从业经验分析师人均业务量为10.95个,较上季度末增加1.42个,其中中证鹏元人均业务量最多,为15.24个;其次是东方金诚、联合资信、大公国际和上海新世纪,分别为13.98、13.89、13.58和12.08个。

(三)联合就《债券市场信用评级机构联合市场化评价规则》征求行业意见,制定评级机构市场化评价统一标准

3月底,交易商协会和证券业协会就《债券市场信用评级机构联合市场化评价规则》向评级机构等相关单位征求意见。征求意见稿进一步完善了以评级质量为核心的评价指标体系,明确市场化评价工作联合开展机制,从评级机构业务表现、市场成员及监管自律评价多维度综合考量评级机构的执业能力和服务水平,督促和引导评级机构提升评级质量。

下一步,证券业协会和交易商协会继续在监管部门的指导下,协同加强评级行业自律管理,制定发布评级机构联合市场化评价规则并开展评价工作,推动评级自律规范标准的统一和市场约束机制的发挥,加强对违规行为的惩戒,促进评级行业的高质量发展。

特此通报。

附件1:

本文图均为 中证协发布微信公众号 图

附件2:

附件3:

附件4:

附件5:

附件6:

注释:

[1] 统计范围包括安融信用评级有限公司(简称安融评级)、标普信用评级(中国)有限公司(简称标普(中国))、大公国际资信评估有限公司(简称大公国际)、浙江大普信用评级股份有限公司(简称大普信评)、东方金诚国际信用评估有限公司(简称东方金诚)、惠誉博华信用评级有限公司(简称惠誉博华)、联合资信评估股份有限公司(简称联合资信)、上海资信有限公司(简称上海资信)、上海新世纪资信评估投资服务有限公司(简称上海新世纪)、远东资信评估有限公司(简称远东资信)、北京中北联信用评估有限公司(简称中北联信评)、中诚信国际信用评级有限责任公司(简称中诚信国际)和中证鹏元资信评估股份有限公司(简称中证鹏元)。

[2] 数据来源于wind资讯,统计范围为有评级级别的公司信用类债券发行人,不包括非公开发行产品及集合债发行人。

[3] 包括在季度内曾被多次下调级别的发行人。

[4] 统计变更评级机构的企业在评级出具日的级别变动情况,数据来源于评级机构的报备资料。变更评级机构包括发行人拥有在有效期内的评级结果的情况下,新增评级机构出具评级结果的情况。

[5] 级别上调家数占该机构更换家数比重=所给级别高于原级别的家数/本季度该机构出具评级的更换评级机构的发行人家数。

[6] 占比=评级高于其他机构的主体家数/其所评获得多个评级的主体家数*100%。

[7] 本部分数据来源于评级机构报备资料和wind资讯,包括非公开发行产品的发行人。

[8] 大公国际、东方金诚和中诚信国际分别对同一家企业评级,上海新世纪和中诚信国际分别对同一家企业评级,联合资信和中证鹏元分别对同一家企业评级。

[9] 包括列入观察名单、展望负面及级别下调等评级动作。

[10] 本部分数据来源于评级机构报备资料。

[11] 在季度内被多次下调级别的发行人,按照季度初和季度末的级别变动情况统计。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司