- 15

- +181

流动性经济学|拆解美联储资产负债表:战时债务管理政策

1932年,《银行法》播下的种子在二战期间发芽。二战期间,美国财政支出总额高达3680亿美元,税收只筹集了其中的42%。1942年,财政赤字占GDP的比重在达到了15%,1943年增至30%,1944-1945年为22%。战争结束时,美国国债余额占GDP的比重上升到了120%的历史高位。一般而言,国债供给增加会导致利率上行,但二战是个例外。一个重要的解释就是美联储的战时利率控制政策,操作方法上,以调控法定存款准备金率和公开市场直接购买国债为主。

美联储购买长期国债并明确宣称以稳定国债价格为目的的历史,可追溯到1937年(Chandler,1949)。1938年后,“有秩序的市场”频繁出现在FOMC会议记录中,但一战爆发之前,购买长期国债并未成为美联储的常规操作,有点“雷声大,雨点小”的意思。1939年,二战在欧洲率先爆发,为战争筹措资金成为政府的头等大事。投资人担心国债价格下降,故对买入国债持观望态度,导致国债实际利率上行。有了前车之鉴,美国国内形成共识,应避免这种情况发生。1939年4月和6月FOMC会议同意为了稳定国债价格而买入国债,9月1日,波兰战争爆发,美联储买入5亿美元国债。直到美国参战,美联储仍然奉行的是自由的国债市场秩序,对买入国债持谨慎态度,但却起到了稳定国债市场的作用。

1941年12月,日本突袭珍珠港,美国对日本宣战。在财政赤字扩大和通胀预期的作用下,美国国债价格应声下跌。美联储积极响应,加强了与财政部的合作,考虑共同制定一项长期计划,明确了维持国债市场秩序的目标,但两者在具体方案上产生了分歧。财政部认为,维持长期低利率的最佳方式是向银行体系提供大量储备金,以压低短期利率。美联储担心这会引发通货膨胀,主张短期利率随市上浮,并通过直接购买长期国债的方式将长端利率限定在2.5%以内。

1942年春,财政部与美联储达成了控制利率期限结构、支持国债价格的折衷方案:3个月期国库券利率被固定在3/8%;1年期利率区间为7/8-9/10%;7-9年期利率上限为2%,10年及以上长期国债利率上限为2.5%。这是二战与一战期间美联储在支持政府融资的方式上的巨大差异。所以,这段时期美联储货币政策操作的背景和方式与2008年之后有着极高的相似性——零利率;巨额出超准备金;美联储直接购买国债(QE),以及实施收益率曲线控制和扭曲操作。

当国债利率的期限结构被固定为向上倾斜状态时,最优投资策略(之一)就是买入长期国债,持有一段时间后再将其卖出(riding the yield curve)。所以,美联储控制利率期限结构的做法提高了长期国债对投资者的吸引力。投资者纷纷抛售国库券,换购中长期国债。这也是为什么即使长期国债发行量增加,利率仍然在下降。所以,直到二战结束,美联储也不需要通过购买长期国债来将长期利率控制在2.5%以下(图1)。相反,国库券吸引力大幅下降,申购冷清。1942年初,商业银行的国库券保有率为60%,1946年底降至7%,仅为1年期附息国债的10%。

图1:美联储持有的国债的数量以及期限结构(1941-1953)

数据来源:美联储,东方证券财富研究中心

为维护短期利率,美联储必须作为交易对手方买进短期国债。从1942年3月到1946年2月,美联储持有的国债余额增加了207亿美元,占总资产的比重高达53%,占流通国债总额的11.5%,但其持有的长期国债数量仅10亿美元,净减少了6亿美元。相反,持有的国库券则从战前的0增加到了130亿美元。从存量债券的期限结构看,美联储保有的3个月期的国库券占发行总量的比例高达76%,3个月到1年期的短期国债占比20%,中期国债和长期国债占比仅为7%和0.8%。在商业银行保有的889亿国债中,国库券只有25亿,占比2.8%,1年以上中期国债占比为64%。

有序的美国国债市场为全球投资者提供了安全资产,但人为设定的利率期限结构多少带有随意性。长期国债的受欢迎程度似乎意味着:2.5%长期利率上限不是设定的太低,而是太高了。二战结束后,伴随着战时价格控制的放松和国债发行量的收缩,长期利率在1945年末开始下降,1946年下降到2%,直到1948年初都位于2.5%以下。

富田俊基(2011)认为,长期国债利率下行有两个特定的原因:

第一,基于历史经验,人们预期战争结束后会回归金本位制,重新进入通缩。所以,战争结束初期的物价调查均显示物价下跌的预期。与当前不同的是,正是战时的通胀预期引发了战后的通缩预期——“有涨必有落”(黑泽尔,2008,p.63)。

第二,人们担心,战争结束后不会再发行长期国债,会出现安全资产短缺的状况,尽出现了抢购长期国债的现象。美联储和财政部乐见于此。

早在1944年,纽约联邦储备银行就建议提高国库券利率,但时任联储主席埃克莱斯(M. Eccles)认为,这会危机银行体系的稳定性。因为,商业银行持有的国债远超资本金。截止到1945年6月末,商业银行保有的国债余额为842亿美元,在总资产中占比超过50%,其中,5年期以上的国债277亿美元,占国债的比重33%,而资本金仅96亿美元。

利率上行会导致资产缩水,侵蚀资本,加剧金融脆弱性。在1945年的年度报告中,美联储表达了这种担忧:“提高总体利率水平的主要后果是,发行在外的政府证券的市场价值会下降,这将给财政部偿付其到期证券带来麻烦。如果价格急剧下跌,可能会对金融机构的运转产生非常不利的影响,可能削弱公众对此类机构的信心。”从而形成银行挤兑。对于大萧条期间三轮银行破产潮心有余悸的美联储,万万不敢再冒险。

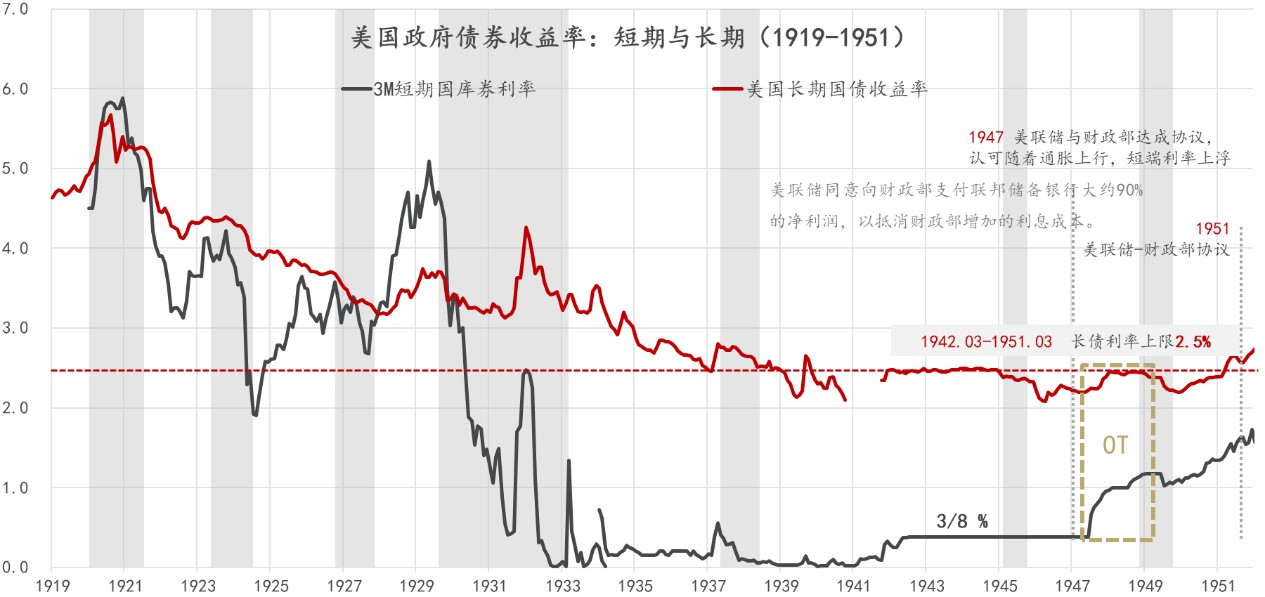

1946年2月,据说是因为家庭主妇们在货架上找不到汉堡之后的愤怒和抱怨,杜鲁门总统逐步放松物价管制。通货膨胀从2季度开始爬升,在1947年3月达到了20%的高度。银行承兑汇票和商业票据利率随通胀率同步上升,但3个月期国库券利率仍被牢牢钉在3/8%的水平。1947年8月,为抑制通货膨胀预期和调节不同期限国债实际收益率之间的背离,美联储与财政部达成新协议,同意国库券利率从0.375%上调至0.875%。这是脱离战时利率政策的第一步。此后一年多时间,美联储一直在争取更高的短期利率,但长期利率上限一直维持到1951年(图2)。这是美联储历史上首次进行“扭曲操作”。

图2:美国长期与短期国债收益率走势(1919-1951年)

数据来源:美联储,东方证券财富研究中心

随着短期利率的提高,期限利差收窄。市场预期长期利率也将上行,2.5%利率的长期国债不再具有吸引力。1947年末,投资者开始抛售长期国债,买入短期国债。长期利率逼近2.5%上限,美联储不得被动购入长期国债。截止到1948年底,美联储持有的长期国债增至110亿美元,占持有国债总额的近50%。尽管美联储持有的长期国债占总流通市值的比重略高于10%,但管制措施还是取得了成功,2.5%利率上限得以维持。

在此期间的大部分时间里,长短期国债呈现出此消彼长的态势(参考图1),美联储资产负债表规模和持有国债总额稳中有降,说明美联储购买长期国债的资金基本来源于到期的国库券,直到1948年3月以后,购买长期债券的大部分资金才是通过扩大资产负债表而获得的。2月、6月和9月,美联储连续3次提高法定准备金率,累计提高6个百分点,这才稳住了长期国债价格,部分对冲了购买国债对超额准备金的影响(Kos & Reinhart,2003)。

3月至7月,通胀持续反弹,美联储需要在支持国债价格和维护物价稳定上取得平衡。“扭曲操作”(卖国库券,买长期国债)配合法定准备金率的提高就是新的平衡术。美联储对短期利率上行有一定的容忍度,但不应上升到给长期利率上涨带来压力的水平(富田俊基,2011,p.560)。从1947年6月到1948年10月,3个月期国库券利率从0.375%升至1.1%,1年期证书利率从0.875%升至1.25%,长期国债从2.2%升至2.48%。

1948年4季度开始,经济转弱,长债利率开始下行(领先于国库券),美联储购债压力下降。1949年上半年,联储借此出售了30多亿美元的国债。受到固定短期利率的影响,联储在降息方面犹豫不决,主要是担心财政部要求其将短期利率固定在更低的水平。美联储并非不愿意下调利率,但希望财政部授权美联储对称的调节利率的权力——既可以提高,也可以降低,而非只能是后者。至1951年3月“财政部-美联储协议”达成之前,美联储的每次调息决定,都需要得到财政部的审批。

1949年2季度末,美联储终于采取行动,下调利率,并停止出售国债。经济颓势逐渐好转,7月工业生产开始恢复,10月通胀触底反弹。次年1月,长期国债利率也开始缓慢上行。6月底,朝鲜战争爆发。人们担心财政赤字扩大,通胀预期和长、短期利率加速上行。

朝鲜战争打断了美联储退出战时利率政策的节奏。1950年6月,FOMC会议投票决定提高一年期利率,但财政部拒绝了,并以更低的利率发行新的债券,当时的美联储必须支持。杜鲁门总统将朝鲜战争理解为二战后两个阵营的首次较量,故强烈主张美联储维持长期利率上限。2季度开始,美联储加大中期国债购买力度。为降低资产负债表扩张效应,美联储缩减了长期国债保有量。7月,通胀率转为正值,至1951年2月,快速升至9.4%的高位,此前3个月,消费者物价累计上涨了31%。1月25日,杜鲁门冻结了工资物价。同一天,FOMC召开会议,艾克斯理事指出,如果顺应财政部要求,继续按照固定利率购买国债,那么美联储就会成为通货膨胀的引擎。

戏剧性的一幕发生了。1月31日,杜鲁门召集美联储理事开会,并在会议上指出:“美国现在面临建国以来最大的危机,那比二战以及其他战争时候都要严峻……”时任美联储主席麦凯布回应说:可以按照总统的要求将利率固定,但自己会辞职。美联储显然已经对维护国债价格失去了兴趣,没有直接回应总统的诉求,而是强调美联储的指责:通过管理通货数量、利率和流动性,促进经济安定。随后,杜鲁门指示麦凯布“研究抑制民间信贷扩张,同时维护国债市场稳定的方法”,具体由财政部与美联储协商落实。

在3月3日的FOMC会议上,双方敲定了最终方案,即1951年“财政部-美联储协议”。当日,长期国债利率已经升至2.47%。次日,麦凯布主席和斯奈德(Snyder)部长发表联合声明:财政部和美联储完全达成共识,认为应该进一步完善债务管理政策和金融政策,以使政府成功的调配资金,并实现债务最小货币化。随后,麦凯布辞职,财政部副部长马丁接任美联储主席一职,一直到1970年1月。

协议发布后,长期国债利率随即上升至2.5%以上,整个20世纪下半叶,长期美债收益率再也没有回到2.5%的水平。市场认为,美联储从维持国债价格的政治任务中借方了。富田俊基(2011)认为,3月3日可以被看作美联储的“独立日”。此后,美联储公开市场操作的对象仅限定在国库券,货币政策从债务管理中独立了。“债务最小货币化”的要求限制了美联储通过扩张资产负债表的方式稳定国债价格。财政部必须“自力更生”,当时采取的方式是债务互换——用2.75%厘息、29年期的非市场国债(1975-1980年偿还)交换1945年发行的2.5%厘息国债(1969-1972年偿还),投资者也可自愿决定将其转换为票面利率为1.5%的5年期债券。

美联储仍有支持5年期国债价格的义务,但规模限定在2亿美元,没想到“子弹”3天就用完了。财政部向美联储求助,但遭到了拒绝。债务互换延长了偿还期限,降低了流动性,增加了0.25%的溢价。至1951年底,长期国债利率上升至2.75%。协议达成之后,美联储持有的国债的期限结构趋于短期化,1年以下短期国债替换了1-10年的中期国债,长期国债规模稳步下行。为何美联储此时立场更为坚定?原因在于,商业银行一直在减持国债,扩充资本金,至1950年底,5年期以上的国债余额仅为103亿美元,国债占总资产的比重也降到了35%。

除了前文提到的原因以外,二战前后收益率曲线控制政策之所以能落实,关键在于不同数量型货币政策工具的配合分离了物价上涨和通胀预期(富田俊基,2011,p.568)。后者对于稳定长端利率至关重要。那时,货币数量论仍能有效解释通胀(预期)波动。美联储在购买国债的同时,也提高了法定准备金率,前者增加基础货币,后者降低货币乘数,故M1、M2增速要显著低于基础货币增速(Eichengreen,1990)。对于稳定长端利率而言,稳定通胀预期比直接购买长期国债更有效,也更加可持续。所以,整个二战期间,美联储10年期以上的长期国债保有率都在3%以下,1944-1947年连1%都不到。1947年后,形式发生了变化。随着物价控制的放松,通胀波动加剧,美联储不得不进行干预。

打破原有均衡关键变量是通胀预期。一旦通胀预期形成了,长期利率上限将面临压力。悖论在于,只有放松利率控制才能遏制通胀预期,但总有一方需要承担利率上行产生的损失,只是这一次轮到了财政部。通过债务互换计划,财政部以更高的成本冻结了长期国债市场的流动性,稳定了债券市场秩序。债权人要么降低了久期,要么收获了更高的风险溢价。美联储终于赢得了独立地制定货币政策的权力。这算得上是一个多赢的局面。只有通胀预期维持低位,债务管理和收益率曲线控制政策才可持续。值得应强调的是,本阶段,即便的货币政策从属于债务管理,即便美联储依附于财政部和白宫,它也提高了准备金率来压制市场的通胀预期。

回到今朝,美联储在预期管理方面,又有什么不同呢?

(本文为“拆解美联储资产负债表系列”之第三篇,作者邵宇为东方证券首席经济学家、总裁助理,陈达飞为东方证券宏观研究员、财富研究中心主管。)

- 郑钦文,慢慢来

- 澎湃3·15消费维权线索征集中

- 部分地区司法系统引入DeepSeek

- 贵广网络:间接控股股东更名并拟与多彩贵州网实施重组整合

- 国务院国资委副主任苟坪会见霍尼韦尔智能工业科技集团总裁兼首席执行官路成

- pH值为7的溶液是什么性质?

- 指在微博、微信等网络平台传播资讯的新媒体,经营者多为普通网民

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司