- +1

如涵控股从美股退市:不止是一场绯闻引发的“血案”

@红星新闻 消息,4月22日上午,上市仅两年的“网红第一股”如涵控股完成私有化,从美股退市。

根据协议,买方集团(如涵控股)将以每股0.70美元(或每ADS3.50美元)现金,收购买方集团尚未持有的如涵控股所有已发行的普通股。

上市仅两年,市值缩水超七成

4月22日,如涵控股宣布,根据2021年2月3日宣布的协议和合并方案,如涵控股与RUNION Mergersub Limited(以下简称“Merger Sub”)已完成合并。RUNION Holding Limited是如涵控股的目公司,Merger Sub则是RUNION Holding Limited的全资子公司。合并之后,如涵控股完成美股退市,成为母公司的全资子公司。

目前,如涵控股已在2021年4月20日(纽约时间)交易结束时暂停其在纳斯达克的美国存托股份交易。该公司也已经请求纳斯达克向美国证券交易委员会(SEC)提交表格,说明从纳斯达克除牌及注销该公司注册证券事宜。

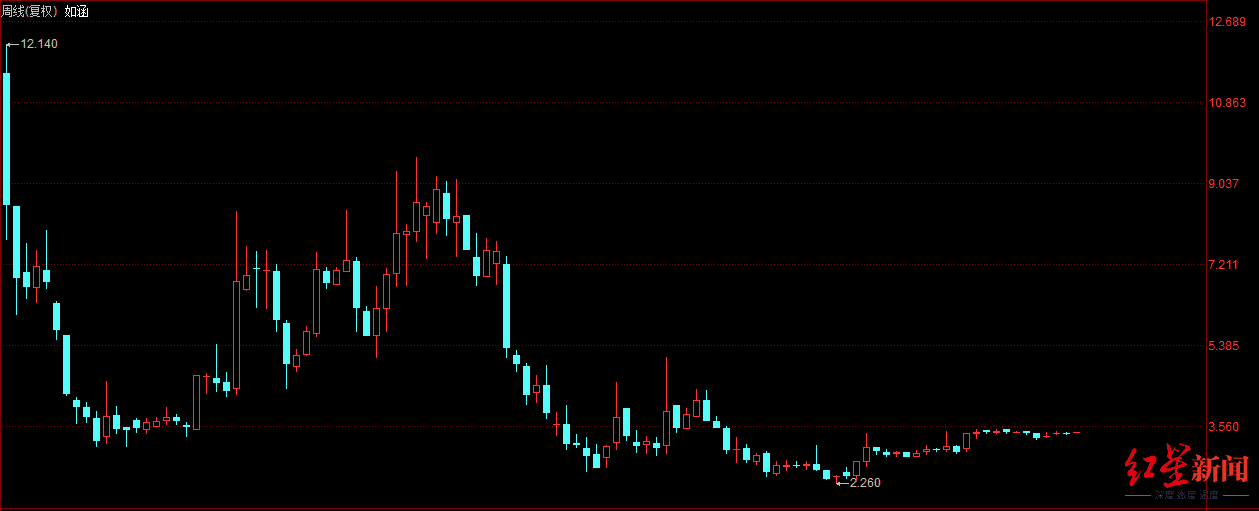

2019年4月3日,如涵控股在纳斯达克完成IPO,发行价为12.5美元,但开盘即破发,截至当日收盘跌37.2%,为7.78美元,市值6.49亿美元。而此次私有化协议的价格,较发行价缩水了72%。在不考虑分红等情况,如涵IPO时参与认购的投资人持股浮亏超七成。

根据如涵控股2021财年第二季度(对应2020年第三季度)财报,公司当季总营收为人民币2.485亿元,同比下滑9%;归属如涵控股的净利润为亏损3120万元,同比上年同期5010万元的净亏损减少37.72%;不按美国通用会计准则,归属于如涵的调整后的净亏损为2020万元,而上年同期净利润为250万元。据如涵控股解释,该季度亏损主要是产品销售分部的亏损,产品销售业务的经调整亏损为2764.3万元。

根据如涵递交的报告,截至2020年7月31日,在买方集团(如涵控股)的3位创始人中,冯敏持有25.3%的股权,孙雷持有12.6%的股权,沈超持有5.5%股权,3人合计持股43.4%。

过度依赖头部网红,错过直播风口

有分析认为,过度依赖头部网红是如涵控股的发展瓶颈之一。

公开资料显示,2018-2020年间,如涵控股旗下头部网红张大奕的店铺对公司贡献营收比重均在半数以上。这一结构的副作用是,当头部艺人面临重大负面新闻时,公司会一起承受损失。

2020年4月张大奕负面事件曝出。如涵在此前的文件中称,该事件对公司声誉、业务和ADS的交易价格产生了重大不利影响。

财报显示,截至2020年9月30日,如涵签约的头部网红数量由上年同期的5个增加至8个,肩部和腰部网红增加至45个。平台模式下8位头部网红产生的服务收入只占总服务收入的28%,没有单一网红对总服务收入的贡献超过10%,肩部和腰部网红贡献了5640万元的收入,较上年同比增长46.2%。

此外,错过直播风口或许是如涵控股的另一次失误。

2016年双十一直播后,张大奕在接受《经济观察报》采访时说:“有点累,比拼时长的直播模式会让大家产生审美疲劳,我觉得双十二之后,这个模式会有改变,因为直播的转化率在降低。”同一年,薇娅走上了直播舞台。

到了2019年的双十一,挤进薇娅和李佳琦直播间观众人数分别超过了4000万和3000万,张大奕直播间人数则为1000万人;薇娅直播销售额超过27亿元,李佳琦的销售额超过10亿元,而同期张大奕旗下淘宝店的个人品牌成交额为3.4亿元。

叠加2020年疫情影响,消费者的消费习惯被改变,直播电商的蛋糕进一步做大。艾瑞咨询研究数据显示,未来国内直播电商的商品总额预计将从2019年的4168亿元,增长至2025年的64172亿元,2025年直播电商的商品交易总额的占比将达到23.9%,这一比例在2019年仅为4.2%,市场潜力巨大。

过度依赖头部网红,错过直播风口,没有适应更加专业化的直播电商环境。短短两年,“网红第一股”如涵控股就已经走到了其美股生命的最后时刻。

(原题为《“网红第一股”如涵控股退市:不止是一场绯闻引发的“血案”》)

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司