- +1

加密货币交易所第一股来了,首日涨逾31%市值654亿美元

加密货币交易所第一股来了!

当地时间4月14日,加密货币交易所Coinbase(NASDQ:COIN)通过直接上市(不发行新股份)的方式正式登陆纳斯达克。其参考价为250美元,开盘价381美元,大涨52.4%,最高报429.54美元,涨幅达71.82%。截至收盘,Coinbase报328.28美元,涨幅31.31%,市值达653.93亿美元。

上市首日Coinbase股价走势 来源:东方财富

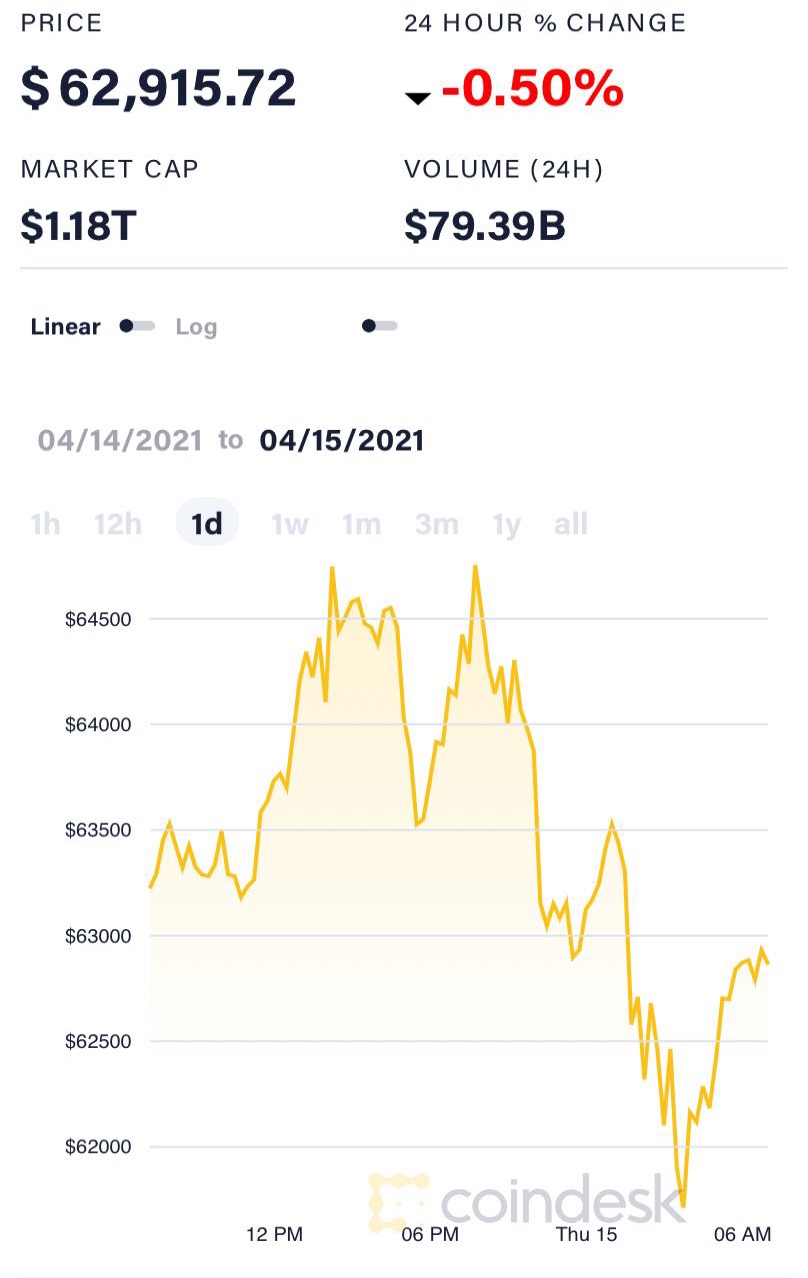

值得注意的是,在Coinbase上市前,比特币交易活跃,价格突破64000美元,再次刷新历史记录。Coinbase上市后,比特币股价一度升至64829美元,此后有所回落。截至目前,比特币价格为62900美元左右,24小时微跌0.50%,24小时内成交量为793.9亿美元,市值约为1.18万亿美元。

上市历程与直接上市

Coinbase成立于2012年5月,公司主体为Coinbase Global,Inc.。其子公司包括Coinbase,Inc.,一家为国际客户提供法定货币支付处理服务的英国公司,以及一家纽约的信托公司。

Coinbase创始人为Brian Armstrong,拥有20.7%的投票权,其他大股东还包括Tiger Global,Ribbit Capital,Union Square Ventures和联合创始人Frederick。

早在2018年,Coinbase就透露过想要上市的想法。

2020年12月17日,Coinbase 官方宣布,已向美国证券交易委员会SEC提交S-1表格的注册声明草案。

2月25日,根据美国证监会(SEC)官网,Coinbase披露了S-1注册声明文件。文件显示,Coinbase计划在纳斯达克上市其A类普通股,股票代码为“COIN”,由高盛、花旗集团、摩根大通等公司担任财务顾问。

不过,Coinbase上市在3月也遭受了一点小波折。3月19日,Coinbase因不当报告交易量和“自我交易”的指控被罚款650万元,从而与美国期货交易委员会(CFTC)达成和解,但其直接上市计划被推迟至4月。

4月初,SEC 宣布 Coinbase的S-1注册声明生效,预计Coinbase将于 4 月 14 日在纳斯达克全球精选市场上开始交易。

如今,加密货币市场终迎来上市第一股。

招股说明书显示,Coinbase的上市并非传统的IPO,而是选择通过直接上市的方式。

中国通信工业协会区块链专委会轮值主席、火币大学校长于佳宁表示,直接上市不像首次公开发行IPO那样会对外筹集资本,而是公司员工和投资者将其权益转换为股票,然后在股票交易平台挂牌。股票一旦上市后,大家可以直接购买股份,现有投资者也可以随时兑现,并不像IPO那样会有一段时间都锁定期。

他认为,直接上市是在美国证券市场最火的新型上市方式,不但可以除去传统IPO的中间询价过程、巨额承销费用以及繁琐的准备过程,股东也没有解锁期,因此深受科技独角兽公司喜爱。Coinbase在上市前拥有者着极高的估值以及充足的现金储备,并且用户都是数字资产持有者,更喜爱这种更透明、直接的上市方式。

良好业绩背后:合规化发展战略

Coinbase是美国最大、最具影响力的数字资产交易平台。4月13日,Coinbase公布其参考股价为250美元,估值达到653亿美元。而在此前,业内预计其估值能达到1000亿美元。

2021年第一季度财报显示,Coinbase营收达到18亿美元,大幅超过去年一年的营收,其2020年全年营收为12.77亿美。净收入约为7.3亿至8亿美元,调整后税息折旧及摊销前利润(EBITDA)大约为11亿美元,是2020年净利润3.22亿美元的3倍多,实现交易额3350亿美元。

报告还显示,Coinbase一季度资产已经从900亿美元增至2230亿美元,环比增长近150%,占加密资产市场份额的11.3%,其中包括来自机构的1220亿美元平台资产。

在用户数据上,Coinbase一季度月度交易用户数量达到610万,环比增长117%。验证用户为5600万,而截至2020年底,这一用户数量仅为4300万。

为何Coinbase能发展成如此庞大的规模?

力研咨询公司创始人、区块链和加密数字资产行业研究者谷燕西指出,最关键在于该交易所一直是合规经营。因此它能受到美国机构客户的使用。平台上大部分资产都是机构持有,而机构拥有大量资产,因此平台相应获得了非常大的交易量和资产托管量。

“另外由于合规经营,它也获得美国零售客户的信赖。因为资产安全毕竟是大家都关心的事情。所以最新一个季度它的用户增长数量为1300万。”谷燕西说。

“它的发展策略在这其中起着非常大的作用。”于佳宁也表示,“Coinbase在安全、合规运营方面,堪称业内典范,获得了非常多的数字资产运营合规牌照。”

CEO Brian Armstrong曾透露, 2013年左右,Coinbase就开始在美国申请汇款执照,并随后相继在欧洲获得了电子货币(Electronic Money)许可证,在纽约获得了用于数字资产活动的营业执照BitLicense,并在美国金融犯罪执法局(FinCEN)注册了MSB牌照,也开始向其他监管机构申请额外的许可证。

于佳宁指出,纽约金融服务部门(NYDFS)颁发的这个BitLicense非常重要,“这个牌照获取难度大、监管严苛,许多公司都因为无法获得这个牌照无奈被迫离开纽约,但 Coinbase是第三个获得 BitLicense的公司,对其发展极具意义。”

在合规背景下,Coinbase的业务逐步扩展成三大部分:Coinbase、Coinbase Pro和Coinbase Prime。其中Coinbase是面向个人投资者的经纪业务;Coinbase Pro为前交易平台GDAX,为专业数字资产交易者提供服务;Coinbase Prime则为大客户提供场外交易。

行业影响:促进主流世界认可与合规化引领

欧科云链集团副总裁胡超表示,Coinbase成功在纳斯达克交易所挂牌亮相,无疑再次让数字资产实现了“破圈”效果,也提升了传统主流资本市场对以比特币为代表的数字资产的认可与接受程度。近半年来,以比特币为代表的区块链数字资产已经进入了主流资产配置的行列,而此次Coinbase的成功上市,无疑将成为这条路上新的重要标志性事件。

币安大中华区业务负责人Terence说:“Coinbase上市成功对行业来说是一种来自主流世界的认可,为加密资产行业或者是区块链行业的公司也提供了经验,证明交易所也是可以上市的;交易所上市后,用户对交易所的信任度会大大提高,也给加密行业提供了背书。”

于佳宁也提到,Coinbase 上市促进主流资本对于数字资产的接受程度,带动更多传统投资者和资金入市。Coinbase 的上市,将大大促进主流市场对于数字资产的接受程度,并带动更多传统投资者关注数字资产行业。

“未来十年内,主流金融市场势必还会出现更多来自数字资产领域的独角兽。”于佳宁说。

他还认为,Coinbase的上市将会把行业带入下一个“合规化发展”阶段。合规将是决定数字资产交易平台发展的关键因素。目前各类传统金融巨头包括芝加哥期权交易平台、芝加哥商品交易平台和新加坡星展银行等也启动了数字资产合规交易平台。有望在长期中进一步带动数字资产交易行业向合规化和机构化发展。

不过,Terence也指出,Coinbase上市后,合规问题将会是一个对股价影响极大的因素之一。如何做到完全合规化并符合美国监管框架也是Coinbase未来主要的探索方向之一。

此外,于佳宁指出,该事件也将推动各国对数字资产行业法律法规的完善。目前全球对数字资产的监管政策仍然处于早期阶段,部分国家采取监管沙盒的形式、部分国家已将数字金融逐步纳入现有监管体系。

或推动加密货币市场情绪

Coinbase上市后,比特币股价一度升至64829美元,此后有所回落。截至目前,比特币价格为62900美元左右,24小时微跌0.50%,24小时内成交量为793.9亿美元,市值约为1.18万亿美元。

“比特币的价格经历数轮牛熊转换后屡创新高,近日更是以6.4万美元的单价再次刷新了历史记录,这在当前全球经济艰难复苏、许多国家主权货币大幅放水的大背景下,比特币等区块链数字资产的避险属性和储备价值也更被越来越多的机构认可。”胡超说。

Terence认为,Coinbase的上市意味着其受到SEC的认可和监管,对于整个行业的监管发展起到正面推动作用;另一方面,coinbase上市后将引起更多传统金融领域对加密货币的关注,“因此这对于整体市场行情是的利好的作用。”

“若Coinbase上市后股价表现良好,可能会继续刺激牛市的延续。”他说。

Terence还表示,Coinbase股票会上市纳斯达克针对的人群是传统金融领域投资者,因此并不会对其他加密货币起到吸血效应,但很可能会吸引很多传统的资金来到加密货币行业。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司