- +1

美银:“市场将迫使美联储YCC”,是“短中长期”交易逻辑

原创 王懿君 华尔街见闻

导读:即便美联储无视通胀风险坚持宽松政策的鸵鸟心态还在持续,全球金融环境都已开始收紧,无序上涨的国债收益率会迫使美联储进行收益率曲线控制。

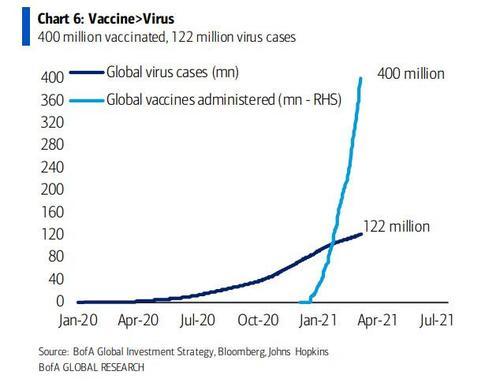

美银美林CIO Michael Hartnett在最新报告中审视了再通胀浪潮背后的最大驱动力——全球交付的新冠疫苗数量达到4亿支,已经远超新冠病例1.22亿例。

这也是为什么市场认为到了秋季,新冠疫苗的“过剩”会抵消欧州和新兴市场春季疫苗短缺的原因,但由此带来的债券收益率无序上涨将给二季度经济增长带来负面影响。

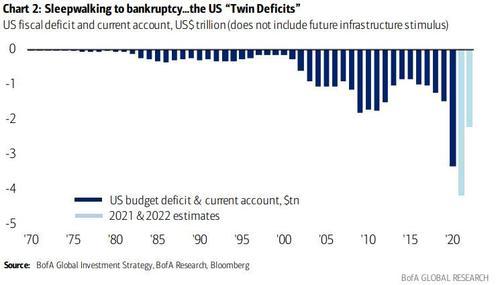

此外,大部分发达经济体,特别是美国释放的史无前例财政刺激是房间里的“另一头大象”。美国预算和经常账户赤字将在2021年超过4万亿美元,2022年超过2万亿美元,而这还不包括拜登政府可能出台的1.5万亿至2万亿美元规模的基建刺激法案。

Hartnett指出,今年迄今美国国债的发行量为8610亿美元,投资级和高收益债规模5140亿美元,股票1780亿美元(包括SPACs),均创下历史新高,债券和股票的年化总供应量达到创纪录得7.6万亿美元。另外还值得注意的是,美国今年4.45万亿美元规模国债发行量轻松超过德国GDP,难怪开年来30年期美债表现创下百年来第二差。

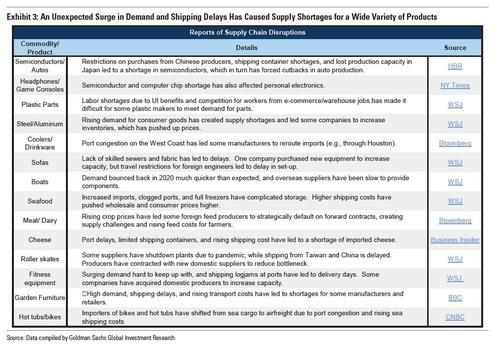

随着财政刺激政策“泄洪”,Hartnett认为,当前的经济繁荣会主导很长一段时间,我们正在见证一生中最强劲的宏观经济数据:费城联储制造业指数创下1973年3月以来最高,费城和纽约联储的调查显示3月初的物价压力飙升,美国小企业“工作岗位难以填补”数创下50年来最高,美国房价上涨19%,中国出口同比增长60%,波罗的海航运费同比增长95%。随着供应链被打破,商品短缺助推通胀节节攀升。

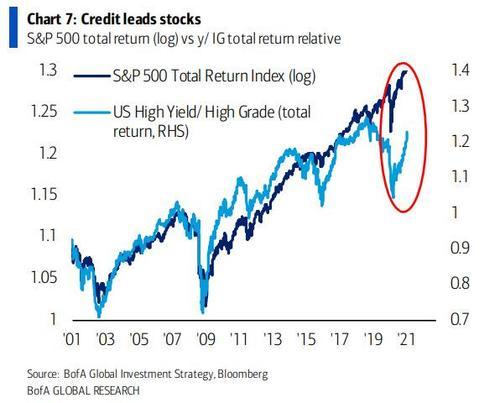

美联储认为物价上涨只是暂时的,并承诺保持宽松的货币政策,在2023年前不会加息。但Hartnett认为,美联储鸽派姿态将产生适得其反的效果,债市“义勇军”会联合起来逼迫美联储进入收益率曲线控制(YCC)的墙角。一旦5年期美债利率超过1.25%,美联储可能不得不进行YCC。

这是因为美国的金融资产占全球GDP的600%以上,此外,过去6个月里,美国10年期国债收益率上升了1%,如果该数字比CBO基准利率高出1%,将使2021年至未来30年的赤字增加到预算的10倍。因此,长端利率控制板上钉钉。

若美联储真正启动了YCC,那么将触发严重的资产波动。在此之前美元可能会上涨,但是任何宣布转向YCC的公告和说辞,都有可能触发美元大熊市。

与此同时,新兴市场已经开始收紧政策,遏制失控的通胀。过去的一周内,土耳其和巴西纷纷加息,令今年迄今全球央行加息的次数(8次)超过了降息(5次)。不仅仅是新兴市场,发达国家中,挪威央行成为首个加息的央行。无论美联储、欧洲央行和英国央行的鸵鸟心态持续多久,全球金融环境都已经开始收紧,看看利差、波幅就一目了然。

Hartnett给出了短期、中期和长期的三个预判:

短期:在经济繁荣和“金发姑娘”预期的演绎下,周期股上涨,而科技股、债券及新兴市场回调;短期风险是债券收益率无序跳涨损及周期类品种,过去两天油价暴跌正是转向高收益率-低增长率的初步迹象。

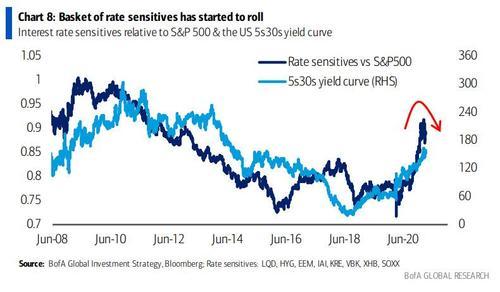

一揽子利率敏感型资产开始受到影响,公用事业和必需消费品和不错的防御类标的。

中期:Hartnett认为,由于上半年头寸(Position)、盈利(Profit)和政策(Policy)三P登顶,下半年利率(Rate)、监管(Regulation)和再分配(Redistribution)三R回升,2021年的资产回报特征是低回报、高波动性。所以中期交易建议是买入波动性。

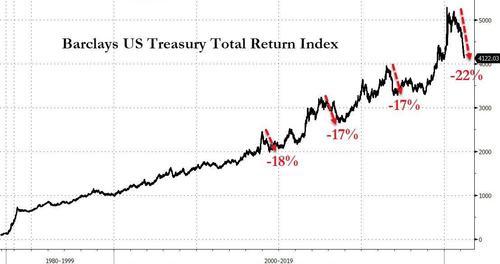

长期:2020年标志着通胀率和利率的长期低点,债券40年牛市正式结束。

长期资产配置方面,看好房地产、商品、波动性、小盘股、价值股和EAFE/新兴市场股票;看跌债券、美元、大盘成长股。

原标题:《美银:“市场将迫使美联储YCC”,这是“短中长期”交易逻辑》

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司