- +1

资金面略收紧,国债期货小幅走弱,现券表现波澜不惊

原创 Wind Wind资讯

// 债市综述 //

3月18日,现券期货弱势震荡,银行间主要利率债收益率上行不足1bp,国债期货小幅收跌,10年期主力合约跌0.11%;银行间市场资金面稍有收紧,主要回购利率走高,隔夜和14天期利率均上涨逾20bp,七天期利率则相对稳定;少数网红信用债波动较大,“PR青投02”跌近19%,“20柳钢集团MTN001”涨超30%,“20阳煤CP011”涨超16%;国开行首单“碳中和”绿色金融债获投资者追捧。

国债期货全线收跌,10年期主力合约跌0.11%,5年期主力合约跌0.07%,2年期主力合约跌0.02%。A股方面,两市股指震荡收升,上证指数录得三连阳,创业板指连续三日涨超1%。上证指数收涨0.51%,深证成指涨1.12%,中小板指涨0.70%,创业板指涨1.65%。交易员称,多空分歧仍在的背景下,市场交易活跃度明显下降,利率波动也显著收敛,交易空间较为有限。

银行间主要利率债收益率震荡上行不足1bp,10年期国开活跃券200215收益率上行0.3bp报3.6930%,10年期国债活跃券200016收益率上行0.05bp报3.2530%。国际市场方面,美债收益率升势未止,截至3月18日晚间,10年期美债收益率报在1.73%附近;日内一度升破1.75%,刷新去年1月末以来新高。

交易员称,早盘债市略有高开,200015开盘较前一日收盘上行1bp,随后回落至周三收盘价。在经历一段震荡后,受到权益市场情绪持续良好的影响,十年国开和国债活跃券收益率双双逐步上行,最终长端上行0.5到1bp左右。

一级市场方面,继非金融企业启动碳中和债发行后,政策性银行也开始步入这个领域。首单“碳中和”绿色金融债利率远低预期,市场热度高获投资者追捧。据交易员透露,国开行3年期“债券通”绿色金融债中标利率3.07%,明显低于3.15%的市场预估中值,投标倍数8.19。

信用债行情稳定,少数网红债波动较大。“PR青投02”跌近19%,“20滨建投MTN002”跌超16%,“18天泰实业PPN001”跌超13%,“18云城02”跌超8%,“17武清经开MTN002”跌超7%,“19武清经开MTN002”跌超4%。“20柳钢集团MTN001”涨超30%,“20阳煤CP011”涨超16%,“20美凯龙MTN001”涨超15%,“19海淀国资MTN003”涨超15%,“18鲁宏桥MTN008”涨超8%,“20大连万达MTN004”涨超7%,“11同煤债01”涨超6%。

银行间市场资金面稍有收紧,主要回购利率走高,隔夜和14天期利率均上涨逾20个bp,七天期利率则相对稳定。交易员称,公开市场持续仅对冲到期,叠加例行缴税后期机构走款的影响,短期资金供给有所减少,推高隔夜价格;而随着跨季需求的增加,14天期资金价格亦明显走高。南京一银行交易员称,资金供给有所减少,可能是税期走款的影响;不过市场情绪并未有太大波动,下半月随着财政支出的释放,跨季问题不大。

国金宏观边泉水点评美联储会议:3月FOMC声明整体符合预期,鲍威尔向市场释放了相对鸽派的信号,对美债长端收益率的短期上行形成了抑制。从整体来看,美联储整体政策倾向符合市场预期,且变化不大,对我国资产市场影响程度有限。

关于债市走势,江海证券认为,市场高度关注美联储议息会议上的表态,但是整体交易情绪并未受太大影响,周三美债上行至1.65%,但中国债市依然韧性十足。我们认为短期外溢效应不强,央行政策继续保持独立稳定,中长期来看美债走高-通胀预期抬升-打压风险资产的逻辑不会改变。后续建议关注美联储关于SLR的延期的相关决议。策略上我们认为午后继续窄幅震荡,如果上行幅度会小于0.5bp,配置盘建议持续配置。

// 债市要闻 //

1、美联储按兵不动大幅上调经济和通胀预期

美联储将基准利率维持在0%-0.25%区间不变,将超额准备金率(IOER)维持在0.1%不变,将贴现利率维持在0.25%不变,符合市场的普遍预期;美联储大幅上调今年的GDP预期,明后年的通胀和就业预期乐观;大部分委员表示不会在2023年之前加息,目前的政策立场是适当的;还不是开始讨论缩减债券购买力度的时机,若考虑缩减QE,将明显地提前给出通知;通胀预期牢牢地锚定在2%左右。

2、交易商协会明确碳中和债相关机制

交易商协会明确碳中和债相关机制,碳中和债募集资金应全部专项用于清洁能源、清洁交通、可持续建筑、工业低碳改造等绿色项目的建设、运营、收购及偿还绿色项目的有息债务,募投项目应符合《绿色债券支持项目目录》或国际绿色产业分类标准,且聚焦于低碳减排领域。

3、财政部3月初提前下达1.77万亿元新增专项债

第一财经报道,3月初财政部已按程序提前下达各地部分新增专项债券额度17700亿元,并要求地方尽快将专项债券额度对应到具体项目。根据今年政府工作报告,今年新增专项债额度总计36500亿元。已提前下达的新增专项债额度占总额比重约49%。今年新增专项债额度相比去年减少1000亿元,这主要是已发行的专项债券规模较大,政策效应在今年仍会持续释放,适当减少新增专项债券规模也有利于防范地方政府法定债务风险。

4、上交所召开债券市场自律监管工作券商座谈会

上交所召开债券市场自律监管工作券商座谈会,将坚决贯彻“建制度,不干预,零容忍”方针。健全全链条的债券信用风险防控工作机制,把风控工作嵌入到融资审核、持续监管、风险处置和责任查处各个业务环节。严肃打击财务造假、恶意逃废债等恶性违法违规行为,适时启动现场督导。

5、券商经市场评价获承销业务资格,可开展非金融企业债务融资工具承销业务

交易商协会发布《关于意向承销类会员(证券公司类)参与非金融企业债务融资工具承销业务市场评价的公告》称,本次评价对象为非金融企业债务融资工具意向承销类会员(证券公司类);证券公司经市场评价获得承销业务资格的,可开展非金融企业债务融资工具承销业务;市场评价标准为:机构资质及业务评价(60分)、市场评价(25分)、交易商协会秘书处评价(15分)。

6、首单“碳中和”绿色金融债利率远低预期,市场热度高获投资者追捧

新浪财经报道,首单获得国际气候债券倡议组织(CBI)贴标认证的“碳中和”债券得到了投资者追捧,最终中标利率3.07%,明显低于3.15%的市场预估中值,并落在预测区间下缘附近。据参与招标的交易员称,国家开发银行周四下午招标发行的3年期“21国开绿债01清发”全场投标倍数为8.19倍,边际倍数1.67倍。

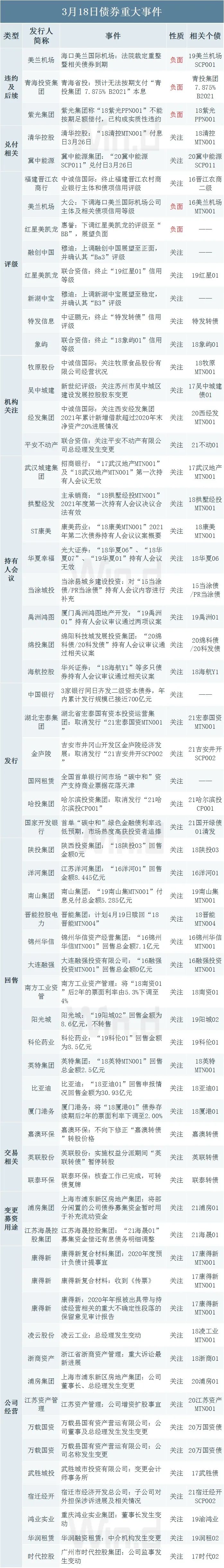

7、“18紫光PPN001”不能按期足额偿付,已构成实质性违约

紫光集团公告称,因流动资金紧张,截至兑付日,公司未能筹集到偿付资金,“18紫光PPN001”不能按期足额偿付,已构成实质性违约。截至2021年3月16日,紫光集团合计负有清偿义务的已到期债务的累计金额为人民币47.99亿元。

8、美兰机场因破产重整债券提前到期,公司信用等级被下调至C

海口美兰国际机场有限责任公司公告称,由于法院裁定公司重整,公司在银行间存续的三期债务融资工具“19美兰机场SCP001”、“16美兰机场MTN001”和“17美兰机场MTN001”于2021年2月10日到期并停止计息。大公决定将海口美兰国际机场有限责任公司主体信用等级下调至C,同时将“16美兰机场MTN001”和“17美兰机场MTN001”的信用等级下调至C。

9、青海省投预计无法按期支付一期美元票据本息

青海省投资集团有限公司公告称,由于公司正面临重大财务和流动性问题,且获得进一步融资以偿还未偿债务的能力有限,因此预计无法按期支付港交所上市的2021年3月22日到期、息票率7.875%、发行规模2.5亿美元票据的本金及利息。

// 资金市场 //

公开市场操作:

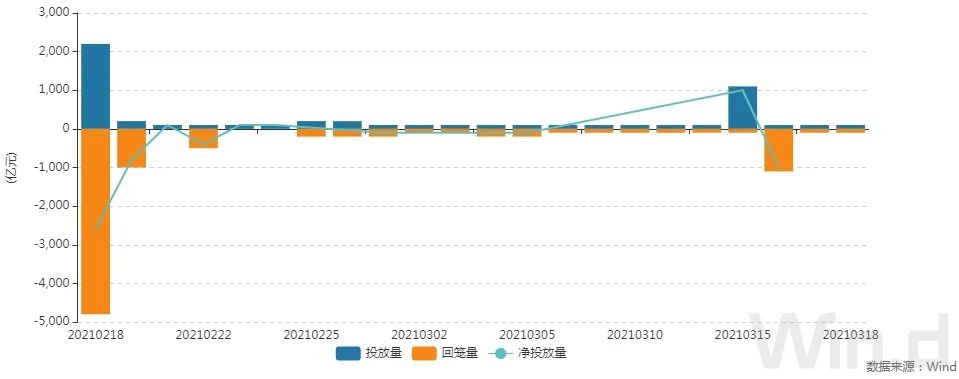

央行公告称,为维护银行体系流动性合理充裕,3月18日以利率招标方式开展了100亿元7天期逆回购操作,中标利率2.20%。Wind数据显示,当日100亿元逆回购到期。

资金面(CP):

银行间市场资金面稍有收紧,主要回购利率走高,隔夜和14天期利率均上涨逾20个bp,七天期利率则相对稳定。交易员称,公开市场持续仅对冲到期,叠加例行缴税后期机构走款的影响,短期资金供给有所减少,推高隔夜价格;而随着跨季需求的增加,14天期资金价格亦明显走高。

// 利率债市场 //

利率债成交走势(TBCN):

最活跃利率债成交统计(BBQ):

10年国债连续活跃行情(GZHY):

10年国开连续活跃行情(GKHY):

T2106日内走势(TF):

// 信用债市场 //

信用债成交基准统计(CBCN):

信用债成交活跃统计(BBQ):

信用债成交偏离监控(BBQ):

// 同业存单 //

同业存单发行(NCD):

同业存单成交(NCD):

同业存单成交偏离监控:

// 债券发行 //

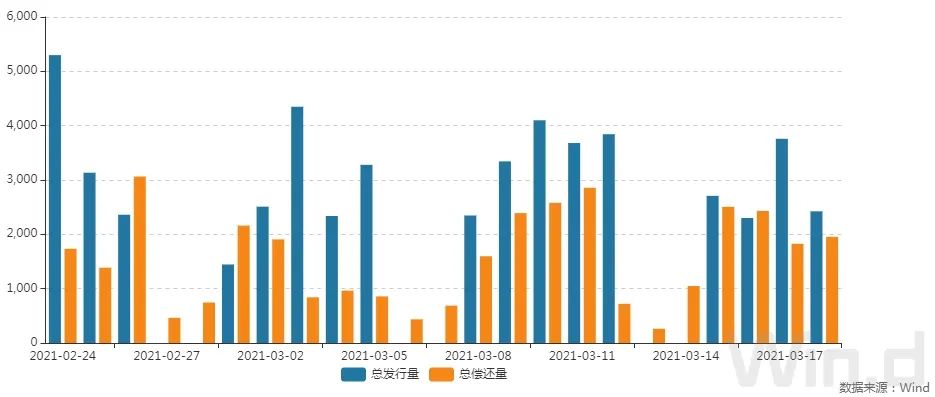

3月18日,债券市场共发行272只债券,总发行量2423.04亿元,186只债券到期,22只债券提前兑付,1只债券回售,无债券赎回,总偿还量1953.96亿元,当日净融资额为469.08亿元。

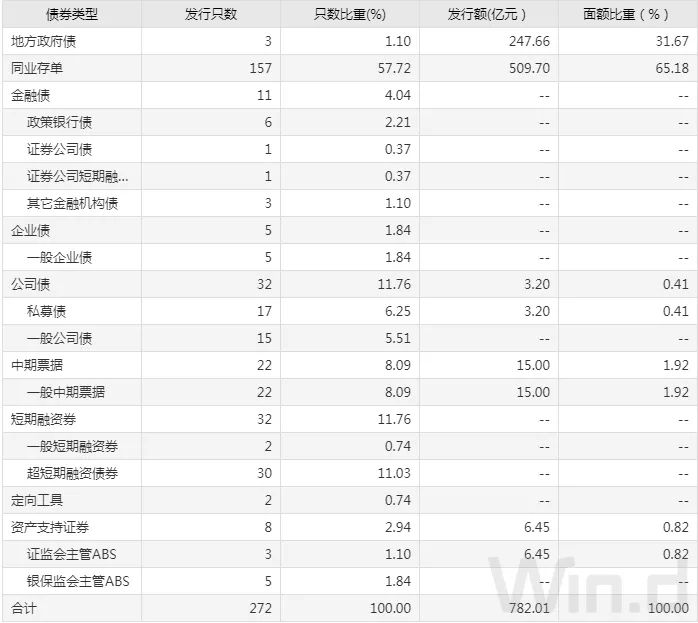

从发债类型看,3月18日,债券市场共发行地方政府债3只,同业存单157只,金融债11只,企业债5只,公司债32只,中期票据22只,短期融资券32只,定向工具2只,资产支持证券8只。

建行-万得银行间债券发行指数(CCBM):

// 招标情况 //

1、国开行3个月期贴现金融债、10年期固息增发债中标收益率分别为2.1661%、3.6268%,投标倍数分别为5.3、3.9;国开行3年期“债券通”绿色金融债中标利率3.07%,投标倍数8.19。

2、进出口行3个月、3年、10年期金融债中标收益率分别为1.9536%、3.1817%、3.6571%,投标倍数分别为2.83、2.68、4.19。

// 银行间债券市场交易结算日报 //

3月18日(周四),全国银行间债券市场结算总量为36,477.16亿元,较上日减少4.71%,交易结算总笔数为19101笔。其中,质押式回购31,804.77亿元,买断式回购172.34亿元,现券交易4,128.45亿元,债券借贷371.60亿元。银行间债券市场回购利率以上行为主,其中隔夜回购利率上行22.2bp至2.229%。

// 债券重大事件 //

// 海外信用评级汇总 //

原标题:《资金面略收紧,国债期货小幅走弱,现券表现波澜不惊|债市综述》

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司